法人税の「実効税率」についてわかりやすく説明しています。

実効税率は名前は聞いたことがあるけど、はっきり内容が理解できていない方も多いのではないでしょうか。

この法人税実効税率の理解があるかどうかによって、会社に利益が実質的に残る金額(=内部留保金額)を把握することができるかどうかが決まるため、けっこう大切な言葉ではないかと考えています。

法人税実効税率とは、会社・法人が儲けに対して実質的に負担する法人税の割合のことを言います。

決算時に支払う法人税は、税引前の利益に対して一定の割合で計算されます。

支払う税率を支払税率、実質的な負担の税率を実効税率といい、

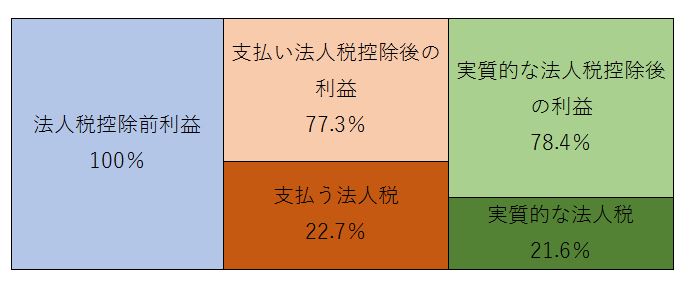

資本金1,000万円以下で税引前利益が~400万円の場合の法人税の支払税率は、22.7%となっています。

一方、資本金1,000万円以下で税引前利益が~400万円の場合の法人税の実効税率は、21.6%となっています。

決算時に支払う法人税は、法人が実質的に負担する法人税より大きな金額となっています。

法人税の支払金額22.7%>法人税の実質的な負担割合21.6%

法人税を控除した後、実質的に内部留保できる割合は、100%-支払税率22.7%=77.3%ではなく、100%-実効税率21.6%=78.4%になることを意味します。

そして、法人税には大きく分けて4つの種類がありますが、法人税の支払金額より実質的な負担金額が少なくなる理由は、法人税の4つのうち1つが支払った期の経費となり、支払った期の法人税負担を少なくするからです。

福岡県福岡市の4つの法人税と利益に対する税率、100万円の利益に対するそれぞれの税金は以下のようになっています。

| 法人税 | 利益に対する支払う税率 | 利益100万円に対する税金 |

| ①国税 | 15.7% | 157,000円 |

| ②都道府県民税 | 0.48% | 4,800円 |

| ③市民税 | 1.695% | 16,950円 |

| ④事業税 | 4.9% | 49,000円 |

| ⑤支払法人税率合計 ①~④の合計 | 22.775% | 227,750円 |

①~④のうち、④の事業税は、支払った時に経費にすることができ、支払った期に法人税を減少させる効果があります。

具体的には、上記の事業税49,000円支払ったことに対して、49,000円×22.775%=11,123円法人税が少なくなります。

すると、実質的な法人税負担は以下のようになります。

支払った法人税227,750円-事業税の支払に対する法人税の減少分11,123=216,627円‥実質的な法人税負担金額

よって、実行税率は、実質的な法人税負担を利益で割ることで計算できるため、21.6%(実質的な法人税負担金額216,627÷法人税負担前の利益1,000,000円)と求めることができます。

ちなみに実効税率の計算式は以下のようになります。

実効税率=支払税率合計÷(支払税率合計+事業税率)

支払税率と実効税率、そう大きな違いはないように思うかもしれません。

しかし、利益の金額が大きくなればなるほど、額としての違いは大きくなります。

また、法人税の税率は、利益の金額、資本金、事業所を有する都道府県などによって大きく異なります。

支払税率と実効税率は、最大3.5%を超える率になり、この場合の差は見逃すことができない率だと思います。

法人税の構造的な問題が実質的な法人税負担を分かりにくくしているのですが、企業にとって、実質的な利益がいくらなのかをきっちり計算し、利益をベースに将来の投資やリスクに備えていく上で実効税率の理解は大切になると考えています。

法人の実効税率はこちら

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。