最近、相続された不動産を売却された方、引っ越しに伴い不動産を売却された方の確定申告のご相談が増えてきたように思います。

不動産の売却の確定申告の方法は複雑ですし、色んな方法があります。

そして、何より売却金額が多額になるケースが多いので、その税金(所得税、住民税)が大きくなってしまいますので、売却資金のうち納税額を把握し、納税資金を前もって把握することが重要だと思います。

ここでは、土地、マンション、家を売った時の確定申告の方法について説明しています。

不動産の売却時の税金の計算方法

不動産の売却に係る税金の基本的な考え方は、「購入後の保有期間中の値上がり益」に対して税金をかけるという考え方になります。

具体的な不動産の税金の計算方法は以下のようになります。

売却金額-購入した金額(取得費)-売却に係る経費(譲渡経費)-3000万円(マイホームの場合、被相続人の住居用不動産で相続後3年以内の売却の場合)=不動産の売買利益

不動産の売買利益×税率=不動産売却時の税金

マイホームを売却した場合には、別途3000万円控除することができ、税制上有利になります。

しかし、取得金額が高騰していたバブル期に購入した場合を除いて、マイホーム以外の相続した空き家、空き地、賃貸しているマンション、土地付き建物などを売却した際には、この3000万円控除を使うことができないため、税金がかかる可能性があります。

不動産の売却にかかる税率について

不動産の売却にかかる税率は、保有期間によって異なります。

・不動産を売却した年度の1月1日時点で保有している期間が5年以下の場合…税率39.63%

⇒短期譲渡所得といいます。

・不動産を売却した年度の1月1日時点で保有している期間が5年超の場合…税率20.315%

⇒長期譲渡所得と言います。

このように保有期間が5年を超えるかどうかにより、支払う税金は約2倍にもなってしまいます。

そして、不動産の売却した税金は所得税と住民税の2つのなります。

よって、上記の39.63%と20.315%は、内訳は以下のようになります。

| 保有期間5年以下 ⇒短期譲渡所得 |

保有期間5年超 ⇒長期譲渡所得 |

|

| 所得税の税率(確定申告時に支払う税金) | 30.63% | 15.315% |

| 住民税の税率(売却時の次年度に支払う税金) | 9% | 5% |

| 不動産売却に係る合計税率 | 39.63% | 20.315% |

所得税は、売却した翌年の3月15日までに支払います。(口座振替を行った場合は4月20日の支払になります)

住民税は、売却した翌年の6月、8月、10月、翌々1月の4回に分けて支払います。

ただし、居住用の不動産で所有期間が10年を超える場合(課税所得6000万円以下の場合のみ)には、以下のように軽減された税率になります。

| 10年超保有の場合 居住用不動産の特例 |

|

| 所得税 | 10.21% |

| 住民税 | 4% |

| 不動産売却に係る合計税率 | 14.21% |

不動産の保有期間の考え方

保有期間により、不動産の売却にかかる税率は大きく異なります。

この不動産の保有期間を考える際、2つの注意することがあります。

一つは、購入時から売却時の期間ではなく、購入時から売却した年の1月1日までの期間が5年を超えるかとどうかで考えることです。

もう一つは、売却した不動産が相続により取得した場合です。

不動産を相続により取得した場合には、被相続人の取得した時点から売却した年の1月1日で保有期間を計算することになります。

つまり、相続で代々譲り受けてきた場合には、5年超になります。

取得費の計算方法

この購入した金額の決定がこの不動産売却に関する税金する上で最も重要で複雑になるケースがあります。

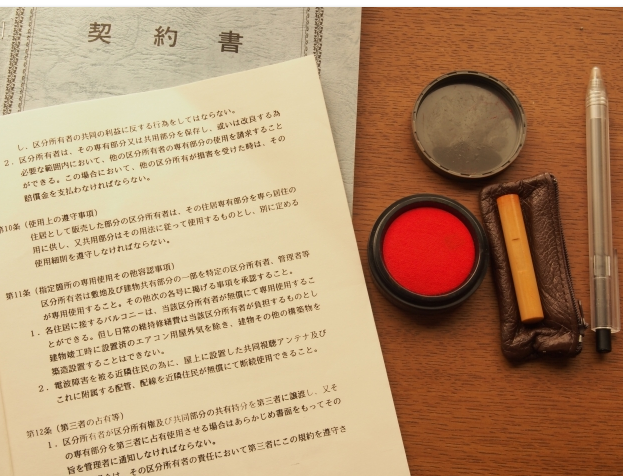

売却した不動産の購入時の契約書が手元にある場合と手元にない場合で計算方法が大きく異なります。

つまり、購入時の金額が分かる場合とそうでない場合になります。

まず、購入時の契約書がある場合と無い場合に分けて以下説明していきます。

購入した金額(取得費)の計算方法(取得時の契約書がない場合、取得費が不明の場合)

購入時の契約書が無い場合、取得した金額が不明のには、購入した金額は、自動的に売却額の5%となってしまいます。

概算の取得費で計算する方法です。

例えば、相続で譲り受けた不動産など購入時の契約書がなく、取得費が分からないケースになります…

この場合、売却額の95%から仲介手数料や印紙代を控除した金額に対して20.315%OR39.63%の税金になり、税額が非常に大きくなってしまいます。

仮に相続した不動産を3000万円で売却し、仲介手数料等の譲渡時にかかった費用が100万円の場合、以下のような税金の額になります。

(3,000万円-3,000万円×5%-100万円)×20.315%=6,961,625円

所得税及び復興特別所得税:4,211,625円

住民税:2,750,000円

ただし、土地の取得価格が不明の場合にすべて売却価格の5%の概算の取得費の計算を行うわけでなく、市街地価格指数というものを使って土地の取得価格を計算することもできます。

市街地価格指数を使った土地の取得費の計算方法

市街地価格指数とは不動産鑑定士が中心に構成されている一般社団法人、日本不動産研究所が発行しているもので、全国223都市内の調査地点の時価を年2回調査を行い、指数化したものです。

平成12年3月を100とした時の各都市ごと、年別に指数がまとめられているものです。

市街地価格指数は日本不動産研究所のサイトで購入できます。

日本不動産研究所のサイトはこちら

市街地価格指数を用いる場合、以下のように土地の取得費を計算します。

土地の取得費=土地の売却価格×取得時の市街地価格指数÷売却時の市街地価格指数

建物と土地を同時に売却した場合で建物と土地の両方の価格が不明な場合、建物の取得費計算方法は「標準的な建築価額表」を用いて計算します。

購入した金額(取得費)の計算方法(取得時の契約書等がある場合)

売却した不動産の購入時の契約書があり、建物が含まれているか土地のみの売却かによって、計算方法が異なります。

土地付き建物、マンションの場合の取得費の計算方法

所得費=契約書の購入金額ー償却費相当額

償却費相当額=建物の金額×0.9×償却率×経過年数(6ヶ月以上の端数は1年、6か月未満の端数は切り捨て)

契約書で建物の金額が具体的に明示している場合とそうでない場合があります。

契約書で明示している場合には、そのまま使えばいいですが、契約書で明示していない場合には、まず、消費税の記載があるかどうかを契約書で確認して下さい。

契約書に消費税の金額の記載がある場合の建物金額の計算方法

契約書で消費税の記載がある場合には、消費税金額から建物の金額を逆算することになります。

土地には消費税がかからないからです。

そして、以下のように契約書の消費税から建物の金額を計算します。

契約書の消費税÷購入時の消費税率=建物の税抜価格

建物の税抜価格+契約書の消費税=建物の金額

契約書に消費税の金額の記載が無い場合の建物金額の計算方法

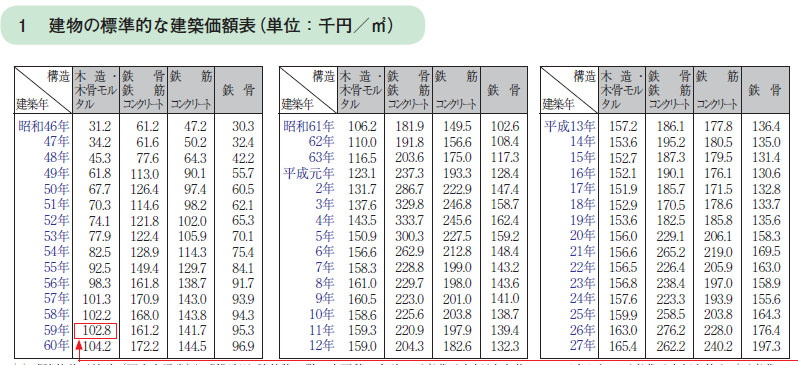

契約書から建物購入金が分からない場合、契約書自体がない場合には、国税庁が定める面積単価を用いて、建物の金額を計算します。

取得時期別、構造(鉄筋、木造、鉄骨鉄筋、鉄骨)別に面積単価が定められています。

この国税庁の定めた面積単価を「標準的な建築価額表」と言います。

築年数が昭和46年~平成27年まで上記のように定められています。

例えば、昭和59年6月築で90㎡の建物の場合に具体的に計算してみます。

昭和59年築の場合、上記の表の㎡数当たりの面積単価は、102.800円となっています。

よって、この建物価格は102,800円×90㎡=9,252,000円となります。

償却費相当額の計算方法

償却費相当額とは、購入してからの建物劣化に伴う価値の減少分の計算になります。

償却費相当額=建物の金額×0.9×償却率×経過年数(6ヶ月以上の端数は1年、6か月未満の端数は切り捨て)

償却率とは、1年あたりの劣化率になります。

建物の構造別、木造、木造モルタル、(鉄骨)鉄筋コンクリート、軽量鉄骨造のうち骨格材の肉厚が3㎜以下、軽量鉄骨造のうち骨格材の肉厚が3㎜超4㎜以下、それぞれ以下のように償却率が異なります。

| 区分 | 木造 | 木骨モルタル | (鉄骨)鉄筋コンクリート | 軽量鉄骨造のうち骨格材の肉厚が3㎜以下 | 軽量鉄骨造のうち骨格材の肉厚が3㎜超4㎜以下 |

| 償却率 | 0.031 | 0.034 | 0.015 | 0.036 | 0.025 |

仮に昭和59年6月28日築、9,252,000円の木造の建物を平成29年8月15日に売却した場合の償却費相当額を計算してみます。

まず、経過年数を計算すると33年1か月と18日です。

6ヶ月未満切り捨てなので33年が経過年数となります。

経過年数の計算はこちらのサイトが便利です。

償却率は木造なので0.031になりますので、償却費相当額の計算は以下のようになります。

償却費相当額=9,252,000×0.9×0.031×33年=8,518,316円

このでの注意点は、償却費相当額は、建物金額の95%が限度となります。

上記の例では、9,252,000×95%=8,789,400円が限度額になりますので、ご注意ください。

売却にかかった経費、譲渡費用の範囲について

いよいよ最後になりますが、不動産売却に際して、支払った経費、譲渡費用の範囲について説明したいと思います。

ここはどこまで経費にすることができるのか悩むケースが多いところです。

少しでも経費を増やし、税金を少なくするために最大限この枠を活用したいところでもあります。

具体的に譲渡費用の範囲になるものとそうでないものについて説明したいと思います。

譲渡費用の範囲に含まれる経費

譲渡費用の範囲になるのものは具体的に以下のようなものがあります。

・売却の際の仲介手数料

・印紙代

・立ち退き料

・土地の売却の際の建物の取り壊し費用

・土地を譲渡する際の測量費

・土地を譲渡するための分筆費

譲渡費用の範囲に含まれない経費

・譲渡の際のリフォーム費用(場合によっては、取得費に含めて計算します)

・固定資産税

・不動産の相続した際の相続税(相続税の申告期限の3年以内の売却であれば、部分的に取得費に含めて計算します)

・住宅ローンの利息 (購入するために資金を借り入れた日からその土地建物を実際に使用する日までの期間に対応する部分の利子は取得費に含めて計算します)

・不動産取得税(取得費に含めて計算します)

・取得時の登記費用(取得費に含めて計算します)

・取得時の土地の造成費(取得費に含めて計算します)

・もともと取得時点に所有権でもめていた場合、解決するためにかかった訴訟費用(取得費に含めて計算します)

このように譲渡費用に含まれない場合でも取得費に含めることができる経費が意外と多いので、購入時の資料の保管がある場合には是非活用してみてください。

不動産売却時の税金のまとめ

このように不動産を売却した場合の確定申告の際の計算方法は、購入時の契約書がある場合とそうでない場合によって、大きく異なります。

そして、購入時の契約書が無い場合で、取得時期が相当昔になる場合には、どうしても税金が高くなってしまうケースが多くみられます。

知っているか、そうでないかで税額が大きく変わるのが、不動産の譲渡の際の確定申告、税金計算です。

不動産の売却を行った方は、まず、税金の金額の把握することが大切になりますので、税金計算の参考になればと思います。

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。