Message

from CEO

代表ごあいさつ

- TOP

- 代表ごあいさつ

MESSAGE

キャッシュフロー経営で

中小企業を

支える私の原点

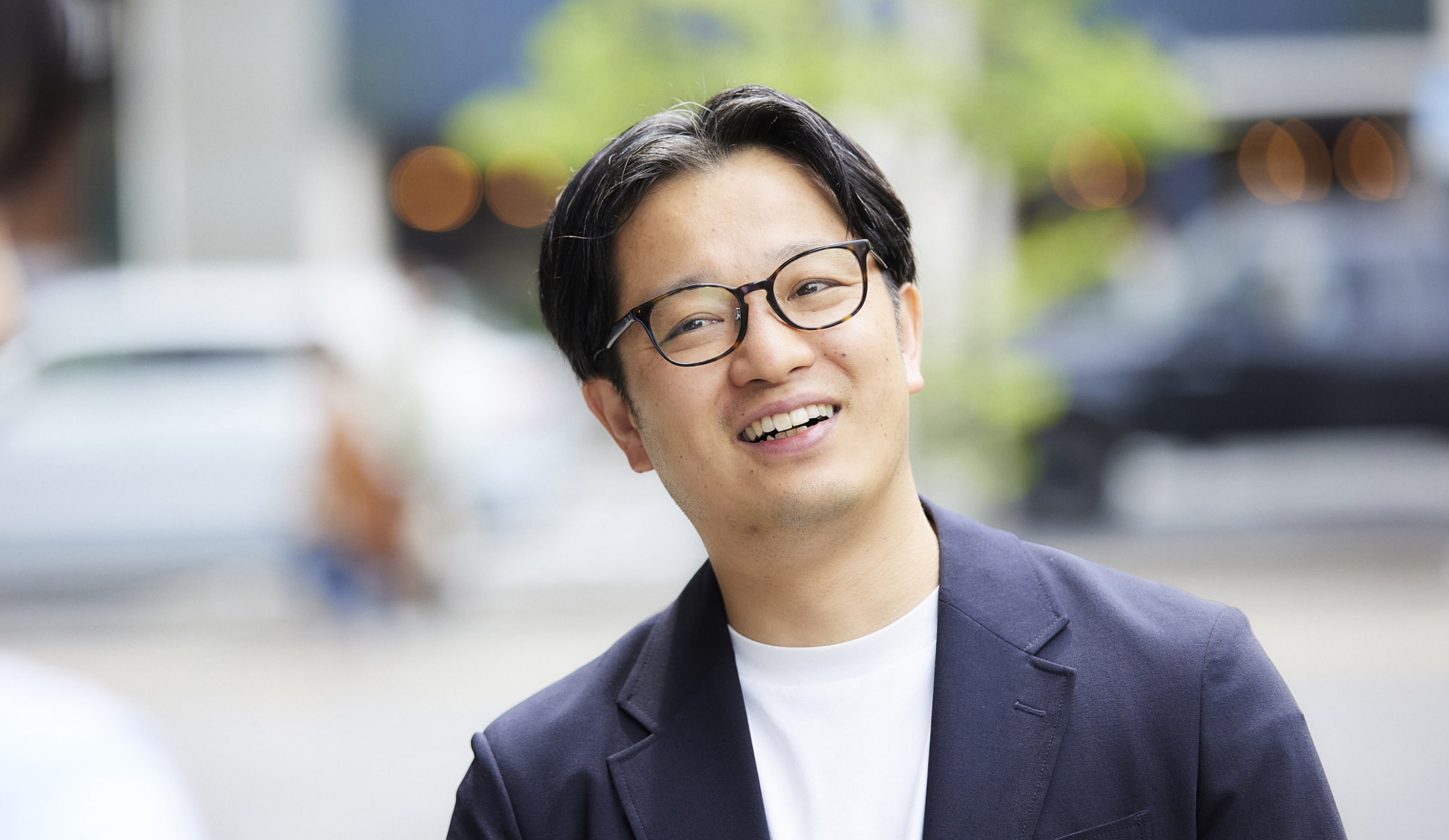

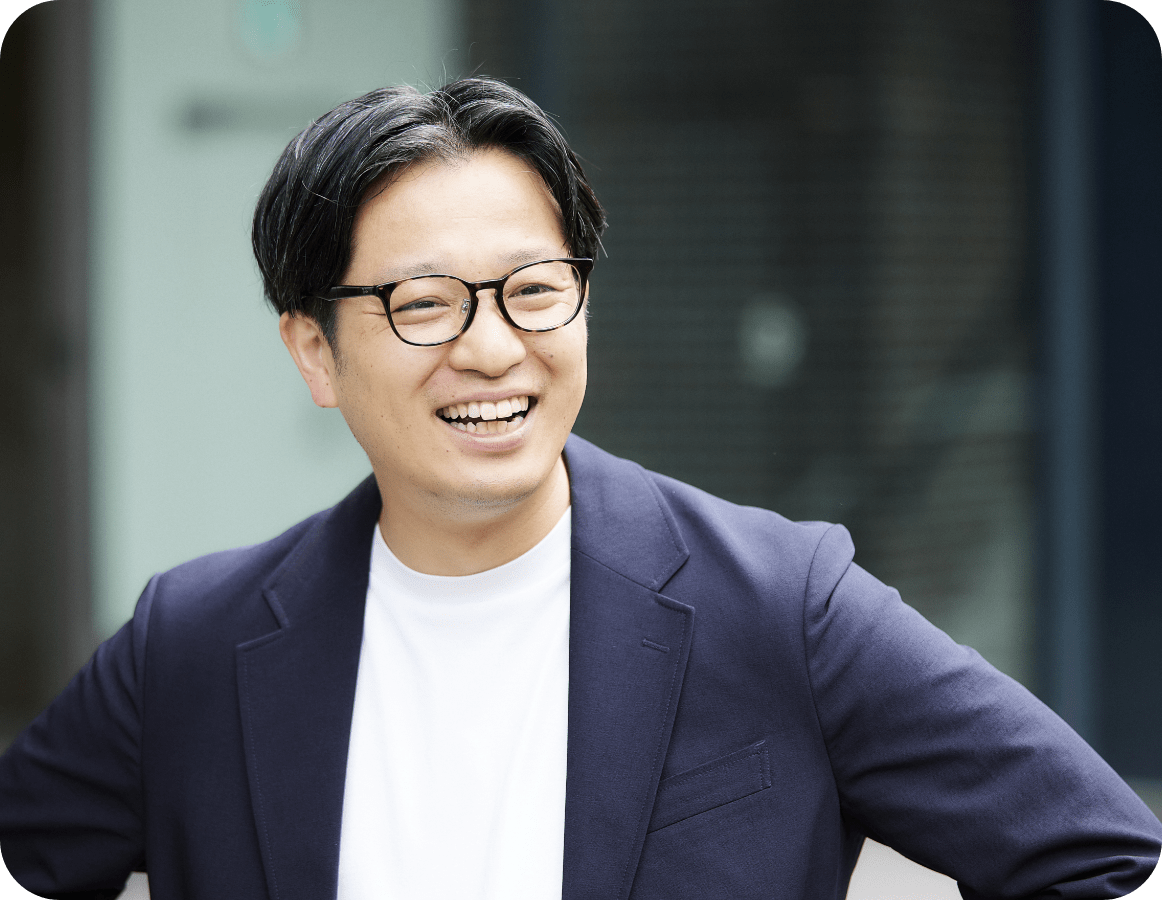

代表社員/公認会計士・税理士佐藤 修一

税理士としての父の存在

キャッシュフロー経営との出会い

私の父は、久留米市で税理士をしていました。

父は、私が会計士になる前の大学生の頃に他界したため、一緒に仕事をしたことはありませんし、父の事務所は父の知り合いの税理士の方に引き継いでいただいたので、2代目として私が会計士になる必要はなかったのですが、この業界に入るきっかけは間違いなく父の存在です。

その父について話をさせていただきます。

税理士業務を行う中で「資金別貸借対照表」という貸借対照表を組み替えた表を考案しました。

その内容は、企業の保有しているキャッシュの状態を見える化するものです。資金ショートリスクや投資を自己資金で行っているか、銀行からの借入で行っているかなどが分かる表です。

「資金別貸借対照表」は、画期的で、他に変わるものがなく、「資金別貸借対照表」が普及すれば、日本の中小企業が良くなるとの想いで、CMA研究会という会を発足し、情熱的に全国の金融機関、会計士や税理士に対して普及活動を行っていました。

以下の2冊を含め、書籍を5冊ほど出版したりもしていました。

プレジデント社 「会社を強くする資金会計理論」

プレジデント社 「会社の実力がよくわかる資金会計理論」

父の性格は、いつもは穏やかでしたが、感情の起伏が大きく、猪突猛進型でした。

父を知る方々は、頻繁に税務署の職員と喧嘩をしていたことと「資金別貸借対照表」のことを一生懸命話していたことの2つを良く話してくださいます。倒産しそうな会社の役員として入って会社を立て直そうとやっていたこともあるみたいです。当時、小学生の私にも「資金別貸借対照表」について、熱っぽく話していたのを鮮明に思い出されます。

父は、他界する直前まで「資金別貸借対照表」をもっと普及させ、日本を変えたいとの強い想いを持っていました。

そんな父を見て、私は会計士になることを決意し、何とか会計士になることができました。

父の他界後、ありがたいことに古田土会計の古田土満先生を始め、全国の会計人の方々に「資金会計理論」を活用していただいています。

意図しない形の独立

初年度売上は34万円

会計士になった私は、東京の新日本監査法人(EY新日本有限責任監査法人)に勤務しましたが、会計士の仕事は、上場企業の決算書が会計基準に準拠しているかを外部の第三者としてチェックするのが仕事です。

よって、「資金別貸借対照表」を使う機会は、一切なく、リーマンショックの際の早期退職募集があったため、監査法人を退職し、地元福岡の税理士法人に勤務することになりました。税理士法人に勤務することになり、まず、衝撃を受けたのが、赤字の会社がほとんどだったのです。中には資金ショート寸前の会社もあり、中小企業の厳しい現実を目の当たりにしました。

とにかく「キャッシュ」がない。

そこで「資金別貸借対照表」を作ってみると、稼いだ利益が貯まっておらず、銀行からの借入で回している会社が多いことに衝撃を受けました。そして、その原因は事業の不調による赤字だけでなく、節税対策にもあることが分かりました。

企業によって手法は様々で、経費を増やすための保険加入、倒産防止共済の活用、中古車の購入などが行われていました。しかし、資金別貸借対照表を作成すると、これらの節税策が結果的にキャッシュを減少させ、かえって逆効果になっていることが明らかになりました。

そこで、勤務している税理士法人の現場のトップに上記の考えを告げると、水と油状態で、全くかみ合いません。「お客様に税金を払わせてはいけない」との考えと「キャッシュを残すために節税はすべき」との考えは、平行線のまま、退職することになりました。

意図しない形で2013年4畳半の私の自宅の一室でスタートしました。

顧問先は1社のみでスタートしました。

初年度の売上は34万円と、貯金していた200万と借入した300万はみるみる減少していきました。

営業下手な私は、顧客を一人でも増やすため、月額3,000円でサービスを提供していた時期もあり、忙しいけど、「キャッシュ」の残らず、残高が1万円切ってしまうような苦戦の日々が続いていました。

そんな中、freeeやマネーフォワードがリリースされ、記帳の時間を少しでも減らせないかと導入をスタートしました。

導入してみると、これまで1時間かかっていた入力がほんの10分足らずでミスなく完了してしまうのです。これは使わない手はないと思い、色んなお客様に導入を進めていきました。その後、freeeやマネーフォワードがどんどん機能が改善され、どんどんユーザーが増えていくにつれ、仕事が増えていきました。

「中小企業で働く方々、日本が豊かになる」手段としての「キャッシュフロー経営」

独立後、10年以上、中小企業のキャッシュフロー経営の実践をサポートしてきました。

10年が経過して実感するのは、「利益をしっかり蓄積し、キャッシュを持っている会社は強い」ということです。実際に、倒産のご相談からスタートしたお客様が資金繰りが徐々に楽になり、資金の心配なく経営ができるようになったり、コロナ禍でコロナ貸付に頼らず、経営を継続できたり、念願の大型投資を行う際、理想の内容で、不安なく進めることができた企業を目の当たりにしてきました。

そして、銀行からは0.5%を下回る低金利でプロパー融資、私募債の発行の提案が複数のお客様でいただけるようになってきました。

父がきっかけで出会ったキャッシュフロー経営ですが、まだまだ、分かりにくい点もあり、発展途上で改善余地は大きいのは事実です。開業当初は、父の想いを叶えたいという考えが大きかったのは事実ですが、実践を経て、身内びいきなく、キャッシュフロー経営は、中小企業を豊かにできると確信をもって、ご提案できます。

キャッシュを持つこと自体が目的ではありませんが、「中小企業の経営者の想いを叶え、そこで働く方々が幸せになる」ために必ずキャッシュは必要です。

中小企業の会計は、大企業に比べ、まだまだ発展の余地があると考えています。

今後さらに、お客様への思いやりベースにキャッシュフロー経営を実務の中で追求し、中小企業で働く方々が豊かに、そして日本が豊かになるための挑戦し続けていきたいと考えています。