本ブログでは、意外に知られていない「国民年金基金」の制度の内容、そして、具体的なメリットにはどんなものがあるのかなど「個人事業主、フリーランス」目線で解説したいと思います。

国民年金基金とはどんな制度

「国民年金基金」は、個人事業主、フリーランスの老後の生活保障のための制度です。

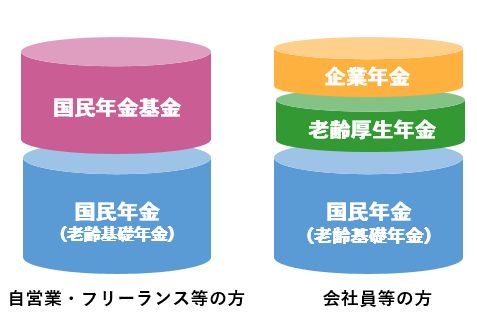

「国民年金」は、個人事業主、フリーランス、サラリーマンの方に関わらず、受け取ることができます。

「国民年金」に加え、サラリーマンの方は、「厚生年金」、場合によっては、「企業年金」を受け取ることができます。

一方、個人事業主、フリーランスは、社会保険に加入することができないため、「厚生年金」を受け取ることができません。

また、「企業年金」の概念自体なく、個人事業主は「国民年金」のみがリタイア後に受け取ることが公的な年金となります。

そこで、個人事業主も上乗せの公的な年金を受け取ることができる「任意」で加入することができる制度が「国民年金基金」となります。

国民年金基金の加入者数はどのくらい

国民年金基金は、令和元年末時点で加入者数は、約34万人(国民年金基金サイトより)となっています。

平成15年には、79万人の加入者数だったのが、令和元年には半数以下となっており、大きく減少傾向にあります。

なぜここまで急激な加入者の減少となっているのかは、気になるところです。

個人事業主の数は約200万人ほどと言われており、国民年金基金の加入者の割合は、20%以下で、5人に1人に満たなくなっています。

国民年金基金の制度の概要

50歳未満の加入の場合、60歳まで掛金を支払い、65歳から月額2万円~4万円ほどの終身年金を受給することができます。

①加入者の性別、加入時の年齢によって掛金、年金受給額が異なる点と②選択できる掛金の種類とバリエーションが多いのが特徴です。

掛金の種類によって受け取ることができる年金額や死亡時に受け取ることができる遺族への一時金の金額が変わってきます。

この掛金の種類の多さは、個々の選択の幅を広げ、加入者の多様な要望に応えることができる反面、制度を複雑してしまっているように感じています。

国民年金基金は、掛金の取崩し、中途の脱退はできない点がデメリットとなりますので、注意が必要です。

また、掛金は、複数口構成となっています。

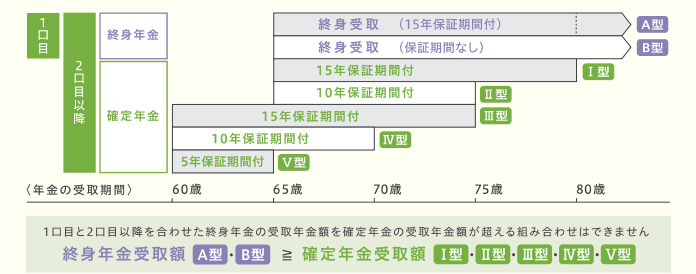

1口目は、終身年金のA型、B型のいずれかから選択します。

A型とB型の違いは、保証期間の有無で、保証期間がある場合には、加入者が死亡した際、残された遺族に「遺族一時金」を支給されます。

A型はB型に比べ、掛金は10%程度高くなっています。

2口目以降は終身型のA型、B型及び給付期間と給与額の異なる確定年金のⅠ型、Ⅱ型、Ⅲ型、Ⅳ型、Ⅴ型から選択します。

国民年金基金のメリットを実際にシュミレーション

国民年金基金の加入した場合の実際のメリット金額についてシュミレーションしてみたいと思います。

国民年金基金のメリットで忘れてはいけないのが、掛金支払い時に、支払額が「所得控除」でき、所得税と住民税を減少させる効果です。

仮に掛金支払い総額=年金受給総額となったとしても、掛金支払い総額×(所得税率+住民税率)の節税効果が国民年金基金の大きなメリットとなります。

満40歳で加入し、1口目A型、2口目以降Ⅰ型3口加入した場合のメリット

2021年4月時点のシュミレーションになります。

満40歳で1口は、A型、2口目以降をⅠ型3口に加入した場合で加入メリットを考えてみます。

終身年金なので、何歳で死亡するか、何歳まで年金受給するかによってメリットが変わります。

ここでは、年金受給は、80歳までと仮定してシュミレーションします。

掛金月額は21,405円で、掛金年額256,860円です。

40歳から60歳になるまで20年間掛金を支払うことになるので、20年で掛金総額で5,137,200円です。

年金月額は、30,000円で、年金月額は360,000円です。

65歳から80歳までの15年間の年金総額は、5,400,000円です。

そして、国民年金基金のメリットを考える場合、計算は以下の様になっています。

国民年金基金のメリット=

①年金総額540万円-②年金に対する税金-③掛金総額513万円+④掛金が所得控除になることによる節税効果

あとは、②の15年トータル540万円、年間36万円に対する税金がいくらか、④掛金に対する節税効果はいくらかが分かれば、メリットを計算することができます。

年金に対する税金

②の年金に対する税金ですが、65歳以上になると年金額が年間378万円(月額31.5万)を超えない場合、所得税、住民税はかかりません。

年金以外の収入が無いとすると、国民年金基金の年金が年間36万円なので、国民年金基金以外の年金が年額342万円の場合には年金に対する課税が生じます。

年間342万円を超える年金をもらえたら嬉しいですが、今後、年間342万を超える年金を受給するケースは珍しくなるのではないかと考えています。

よって、今回のシュミレーションでは、②の年金に対する税金はゼロで考えます。

掛金に対する節税効果について

また、④の掛金の節税効果ですが、掛金×(所得税率+住民税率)で計算することができます。

ここでは、課税所得330万~694万の場合の所得税率20%、住民税率は一律10%なので、掛金×30%で節税効果を考えます。

掛金総額513万×30%=154万円が節税効果となります。

国民年金基金のメリットを源泉がこの節税効果になります。

国民年金基金のトータルメリット

以上より国民年金基金のトータルメリットは以下の様になります。

①年金総額540万-②年金に対する税金0-③掛金総額513万+④節税効果154万

=国民年金基金のメリット181万円

掛金513万円に対して、181万円のメリットと考えると、相当なメリットです。

国民年金基金のメリットのまとめ

小規模企業共済、イデコもそうですが、掛金支払い、節税効果、年金受給時とそれぞれキャッシュフロー効果が長期かつ時間差であらわれます。

これはは、効果が実感しにくく、即効性がないため、後回しにしがちです。

しかし、間違いなく、そして、長期ですが、効率よくキャッシュフローにプラスの効果をもたらします。

気になるのが、年金受給期間が短い場合はメリットはあるのかという点があるかもしれません。

B型以外選択した場合、80歳未満の死亡であれば、遺族が「遺族一時金」を受給することができます。

遺族一時金は、65歳未満の年金受給前であれば、掛金に対し、100%近い金額になり、掛金が大きく目減りすることはありません。

詳細は割愛しますが、仮に、上記のシュミレーション75歳で死亡し、「遺族一時金」を受給した場合でもトータルメリットは100万円を超えることになります。

上記のシュミレーションはあくまで一例です。

性別、年齢、加入プラン、所得の金額によってメリットはさらに大きくなるケースもあれば、小さくなるケースもあります。

将来のことなので、難しい点あるかと思いますが、シュミレーションしてみて、メリットは最低でもどのくらいになるのかを明確にしたうえで加入を検討されてみて下さい。

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。