こんにちは。税理士法人Accompany代表の佐藤修一です。

役員報酬の金額はいくらが得なのか、おすすめの金額はいくらなのかについて説明しています。

役員報酬を決める際、何を重視するかによって、その決め方は異なります。

- 社会保険負担を少なくしたい‥

- 法人税負担を少なくしたい‥

- 最低○○万円の生活費を確保しつつ、個人と法人を含めた税金負担を小さくしたい‥

などなどです。

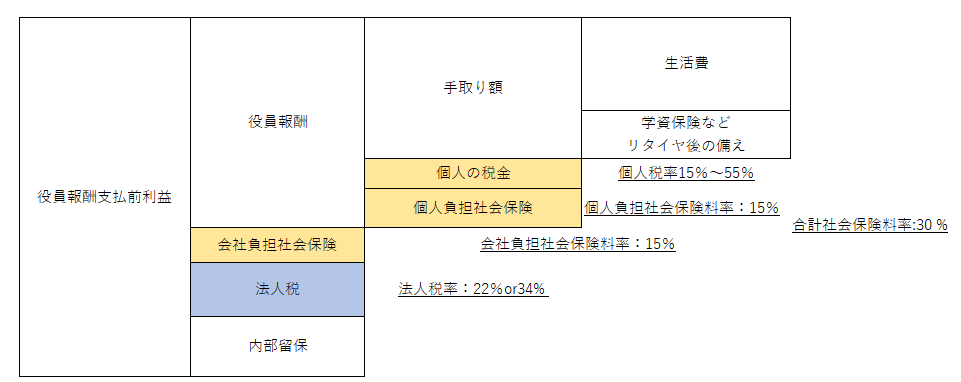

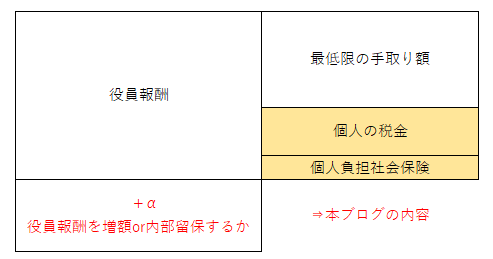

役員報酬の金額を増やすと、社会保険料と役員の個人負担の税金が増加する一方、法人の経費が増加するため、法人税が減少します。

さらに社会保険料率、個人の税率、法人税率がそれぞれ異なるため、つまり、役員報酬を増やすことによって、一方が増えて、一方が減るという、結局どっちが得なの?みたいなことが起こるため、役員報酬の金額の決め方を難しくしています。

役員報酬を増やしたとき、

- 増加する税金等⇒上記の黄社会保険、個人負担社会保険、個人の税金の3つ

- 減少する税金等⇒上記の水色部分:法人税

と複雑な仕組みになっています。

本ブログでは、まず、上記の図の役員報酬の「手取り額」について、生活に困らないよう設定することを優先し、更に各種税金、社会保険負担を大きくならないよう、いくらまで役員報酬を上げるべきか、そして、内部留保をどのように行うべきかについて解説しています。

【相談無料】まずはお気軽に問い合わせください

税理士法人Accompanyでは、役員報酬に関してのご相談を承っております。

福岡市に事務所がありますが、オンライン対応していますので、全国どこの方でも対応させていただいております。

初回の無料相談をオンライン(ZOOMなど)や電話で受け付けておりますので、「役員報酬金額をどう設定すればいいのか悩んでいる」という方は、ぜひ弊社に一度ご相談頂けたら幸いです。

また弊社では、手元のキャッシュフローを重視した経営をサポートする『会計税務顧問サービス』をおこなっています。

顧問サービスでは、キャッシュフローを最大化するための節税提案もさせていただいております。

長期の観点でキャッシュフローが減少する節税提案は行っておりません。

節税やキャッシュフローに対してお悩みの方は、ぜひ一度、弊社にご相談頂けたら幸いです。(初回相談は無料)

福岡市に拠点を置いておりますが、オンライン(Zoomや電話)対応も可能なため、全国どちらの地域の方でもお気軽にご利用いただけます。

シミュレーションなどのご希望がありましたら、ぜひお問い合わせください。

\24時間365日受付中 /

『会計税務顧問サービス』の内容・料金については、下記のページをご覧ください。

役員報酬はいくらまで増やすと得なのか(節税できるか)

役員報酬はいくらにすべきか(最も節税できるか)についてですが、

結論から申し上げますと、「役員報酬の金額は下げられるだけ下げた方が各種税金負担は小さくなります 役員報酬を増やすなら、月額90万(無理なら月額183万)までがおススメです!」

役員報酬の税金負担の影響は長期に及ぶ可能性があります。

月額183万を超えて役員報酬を設定しているケースだと、誤った役員報酬金により10年で1500万を超える税金負担増加につながるケースも少なくありません。

是非この機会にご検討されてください。

なぜこのような結論になるかと言うと、理由は2つです。

①『役員報酬を増やすことで、「負担の大きくなる税金等」の方が、

役員報酬の報酬を増やすことで、「負担の小さくなる税金等」より、

大きくなる。』

②『役員報酬に対する税率が最大56%まで上昇してしまう」からです。

これらについて一つずつ説明していきたいと思います。

役員報酬を増やすと増える税金等と減る税金等どちらが大きいか

役員報酬を増やすことによって、

負担の小さくなる法人税の税率約22% or 34% < 負担の大きくなる税率等35%~56%(社会保険料の料率30%+個人の税率15%~55%)

となります。

なぜこのようになるかと言うと、

役員報酬を増やすことによって、負担の小さくなる法人税の税率は、年間所得が800万未満の時は約22%で、年間所得が800万を超えると、800万を超えた部分に対しての税率が約34%へと上昇します。

一方、役員報酬を増やすことによって、負担が大きくなる社会保険料の料率は、約30%で、さらに個人の税金が最低15%~55%(所得税5~45%+住民税10%)加算されます。

以上から、役員報酬を増やすことで

負担の小さくなる法人税の税率約22% or 34% < 負担の大きくなる税率等35%~56%(社会保険料の料率30%+個人の税率15%~55%)

となります。

よって、役員報酬を下げれば、下げるだけ社会保険料を含めた各種税金支払いの負担は小さくなります。

社会保険料が下がると将来の年金が減ってしまうのでは

ここで、社会保険料が下がってしまうと、「将来受け取れる年金が下がるので、役員報酬を下げてしまわない方が良いのでは?」と思う方もいらっしゃるかもしれません。

現在、役員報酬に対して納める厚生年金保険料が約18%に対し、将来受給できる厚生年金は0.55%です。

よって、20年間、厚生年金を受給しても、役員報酬の金額に対して11%(0.55%×20年)ほどで、納めた厚生年金保険料18%負担には到底及びません。

つまり、負担する保険料18%>20年間受け取る年金11%となり、

「将来受け取れる年金が下がるので、役員報酬を下げてしまわない方が良いのでは?」⇒役員報酬を下げても、年金を加味しても損することにはなりません。

参考までに、役員報酬の金額に対する会社負担、個人負担の合計した厚生年金保険料は18%ですが、給与を受け取る個人が負担する厚生年金保険料だけで考えると、その半分の9%です。

よって、個人分だけで考えた時、受給できる年金金額は役員報酬の金額に対して、20年間で11%となり、納付する厚生年金保険料の9%を上回るので損することにはなりません。

かといっても、役員報酬月額10万、20万だと現実的に生活面で厳しいと思います。

役員報酬を増やすなら、具体的にいくらまでが良いかについて説明していきます。

具体的な役員報酬の増やし方

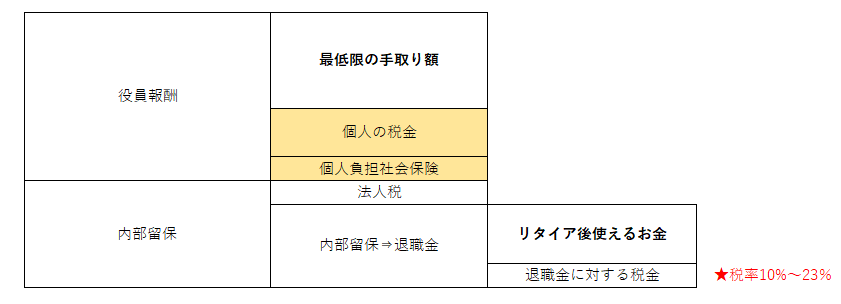

役員ご本人にとっての必要最低限の手取り額からを役員報酬の金額を決め、それ以上金額に役員報酬を増やさないようにします。

ここでいう、「必要最低限の手取り額」には退職・リタイア後への備えのための貯蓄は含みませんので、ご注意ください。

退職・リタイア後への備えのための貯蓄は、役員報酬から行わないからです。

この方法によると、役員報酬として支給されたお金を原資に個人側で、リタイア後の貯蓄を目的とした保険、投資信託などの運用は一切行いません。

なぜなら、退職・リタイア後の生活の原資は、「退職金」として退職時に支給するからです。

よって、退職後の備えのための貯蓄を含まない金額を役員報酬月額として考えます。

その退職後の備えのための貯蓄を含まない金額としてのおすすめの役員報酬月額上限は90万円です。

その理由は後ほど説明します。

役員報酬を増やさず退職金として内部留保する理由

役員報酬を増やさなかった場合、法人税が課された後、会社内部に利益が貯まっていきます。

会社内部に利益がたまっていくことを内部留保と言います。

役員報酬を増やさずに長年貯めた内部留保をのちに、「退職金」として支給します。

長年かけて貯めた内部留保を、退職時に一気に退職金として支給します。

なぜ、役員報酬としてではなく、退職金として支給するかというと、理由は2つです。

- 退職金には、社会保険料は一切かからない

- リタイア後の原資として、税金負担が少なくなるよう設計されており、税率が10%~23と低い

退職金の場合、社会保険料の負担が発生せず、税率が10%~23%と低く抑えることが出来ます。

一方、役員報酬として支給する場合は、社会保険、個人の税金を合計すると35%~56%の負担が発生してしまうため、役員報酬として支給するのではなく、出来るだけ退職金で支給します。

退職金の税率10%~23%<役員報酬として支給する場合の各種負担35%~56%⇒負担の低い退職金を選択

ほかにも配当を使って役員報酬の税負担を年間50万節約する方法についても、下記の記事で解説しておりますので、よろしければご覧になってください。

一番おすすめの役員報酬月額は90万、足りないなら役員報酬月額183万までに抑えた方がいい理由

40歳以上で、役員報酬を増額することに対する税率を見てみると、以下のような表になります。

| 増額する役員報酬の月額金額の範囲 | 増額した役員報酬に対する税率 | その他 |

|---|---|---|

| ~役員報酬月額45万までの増加 | ~35% | |

| 役員報酬月額45万~月額90万までの増加 | 35%~39% | |

| 役員報酬月額90万~月額185万までの増加 | 39%~45% | 月額91万を超えると配偶者控除が縮小、カット 月額183以上になると住宅ローン控除が使えなくなる |

| 役員報酬月額185万~月額365万までの増加 | 51% | |

| 役員報酬月額365万以上の増加 | 56% |

上記の例は、役員報酬以外に収入がなく、IDECO、小規模企業共済掛金、扶養控除、障害者控除などがない方を想定しています。

役員報酬を増やすことで、

負担の小さくなる法人税の税率約22% or 34% < 負担の大きくなる税率等35%~56%(社会保険料の料率30%+個人の税率15%~55%)

となるため、役員報酬は下げられるなら下げる方が、税負担的には良いのですが、役員報酬を増やすのであれば、おすすめする役員報酬月額が90万になる理由は、以下の2つです。

- 役員報酬月額90万までの役員報酬増加に対する税率が39%と法人税率34%の場合と比べても大きく差がない

- 役員報酬月額91万を超えると配偶者控除が縮小、カットしていく

さらに、役員報酬月額が90万円では足りない方は、月額183万までに抑えるのがおすすめです。

その理由は、役員報酬月額185万を超えると、税率が51%と非常に高く、役員報酬報酬月額183万以上になると住宅ローン控除が使えなくなるためです。

住宅ローン控除は最大400万の減税効果にもなります。

「増額した役員報酬に対する税率」がどんどん高くなるのは、役員報酬に対する所得税率が年役員報酬月額が110万を超えると33%に、185万を超えると40%に、370万を超えると最高税率の45%になるためです。

以上より、可能であれば、役員報酬月額90万に、足りないのであれば、183万円に抑えた方が良いと考えています。

これらは、IDECO、小規模企業共済、各種扶養控除があれば、上記の金額は上昇しますので、ご注意ください。

役員報酬の金額の決め方のまとめ

上記の役員報酬の金額の決め方は、あくまで一例です。

「これだ!」といった答えはなく、個々の状況、出口戦略や柔軟性の持たせ方に応じて、決めていく必要があると思います。

短期的には、

- 会社の資金繰りや財務状況が厳しいので、今年は役員報酬を少なくしなければいけない

- 子供が急に海外留学することになったので、役員報酬を増額しないといけない

などなど、その年、その年によって、何を重視すべきかは変わってくると思います。

また、長期的には、

- M&Aを想定し、内部留保を増やす

- リタイア後の生活に備えるため、退職金1億円は確保したい

などなど、長期に渡って、役員報酬に関する方針をもって準備しなければいけません。

気をつけたいのは、何となく役員報酬を設定しているケースです。

役員報酬が185万を超えると税負担率が51%となり、役員報酬90万までの場合に比べると、税負担率が12%も大きくなります。

すると、税率差だけで、20年で2592万円(90万×12%×12か月×20年)もの負担増加につながります。

役員報酬金額が180万を超えていて、その金額の設定理由が税負担の観点で明確でない場合、影響が多額になります。

役員報酬をいくらにすべきかお悩みの方は、

税理士法人Accompanyまでご相談ください。

【相談無料】まずはお気軽に問い合わせください

税理士法人Accompanyでは、役員報酬に関してのご相談を承っております。

福岡市に事務所がありますが、オンライン対応していますので、全国どこの方でも対応させていただいております。

初回の無料相談をオンライン(ZOOMなど)や電話で受け付けておりますので、「役員報酬金額をどう設定すればいいのか悩んでいる」という方は、ぜひ弊社に一度ご相談頂けたら幸いです。

また弊社では、手元のキャッシュフローを重視した経営をサポートする『会計税務顧問サービス』をおこなっています。

顧問サービスでは、キャッシュフローを最大化するための節税提案もさせていただいております。

長期の観点でキャッシュフローが減少する節税提案は行っておりません。

節税やキャッシュフローに対してお悩みの方は、ぜひ一度、弊社にご相談頂けたら幸いです。(初回相談は無料)

福岡市に拠点を置いておりますが、オンライン(Zoomや電話)対応も可能なため、全国どちらの地域の方でもお気軽にご利用いただけます。

シミュレーションなどのご希望がありましたら、ぜひお問い合わせください。

\24時間365日受付中 /

『会計税務顧問サービス』の内容・料金については、下記のページをご覧ください。

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。