今回は、個人で事業を始める際に税務署に提出するおすすめの6つの届出書の書類名、書き方と提出期限、提出方法をなるべくわかりやすく紹介したいと思います。

- 開業届

- 青色申告承認申請書

- 青色専従者給与に関する届出書

- 給与支払事務所等の開設届出書

- 源泉所得税の納期の特例の承認に関する届出書

- 減価償却資産の償却方法の届出書

これからご説明する届出さえ、税務署に提出しておけば、節税をする上でまず問題ありません。

これらの届出により、年間トータルで100万円を超える節税ができることも珍しくはありません。

全部で6つの届出の全ての項目ごとに記載例について一つ一つ説明していきたいと思います。

目次

開業届(個人事業の開業届出・廃業届出等手続)

事業を始める際に税務署に提出する届出になります。

開業届は事業開始の日から一月以内に提出することとなっていますが、期限をすぎても特に罰則等はありません。

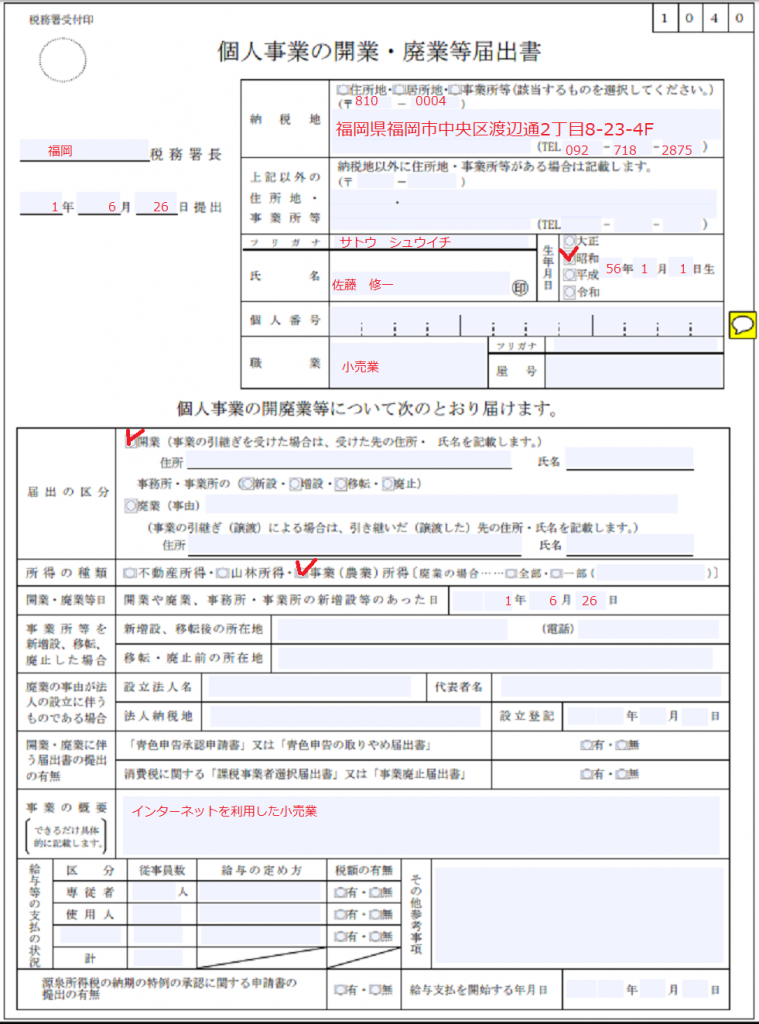

下の画像が個人事業の開業届出の記載例になります

色々と記載箇所がありますが、最低限赤字箇所のみの記載でOKです。

所得税の青色申告承認申請書の記載例

青色申告承認申請書を提出することによって、青色申告を行うことができます。

青色申告を行うことにより、一定の要件を満たした帳簿を作成すると様々なメリットがあります。

いくつか例を挙げると、

- ・青色申告特別控除‥実際支払った経費とは別に最大65万円の控除を行うことができます。

- ・純損失の繰越控除、繰戻還付…赤字になった場合、前年度に支払った所得税の還付を行うことができます

- ・青色事業専従者給与…家族に給与を支払うことで経費を増やし、節税することができます

- ・少額減価償却資産の特例…通常1個当たり10万円を超える資産を購入した場合、購入した期に全額経費にすることができませんが、30万円未満であれば購入した期に全額経費にすることができます

などがあります。青色申告の申請に関しては開業の日から二月以内に提出しなければならないので注意が必要です。

青色事業専従者給与については、青色申告の申請とは別に届出が必要です。

詳しくは青色申告のメリット(白色との違い)を参照してください。

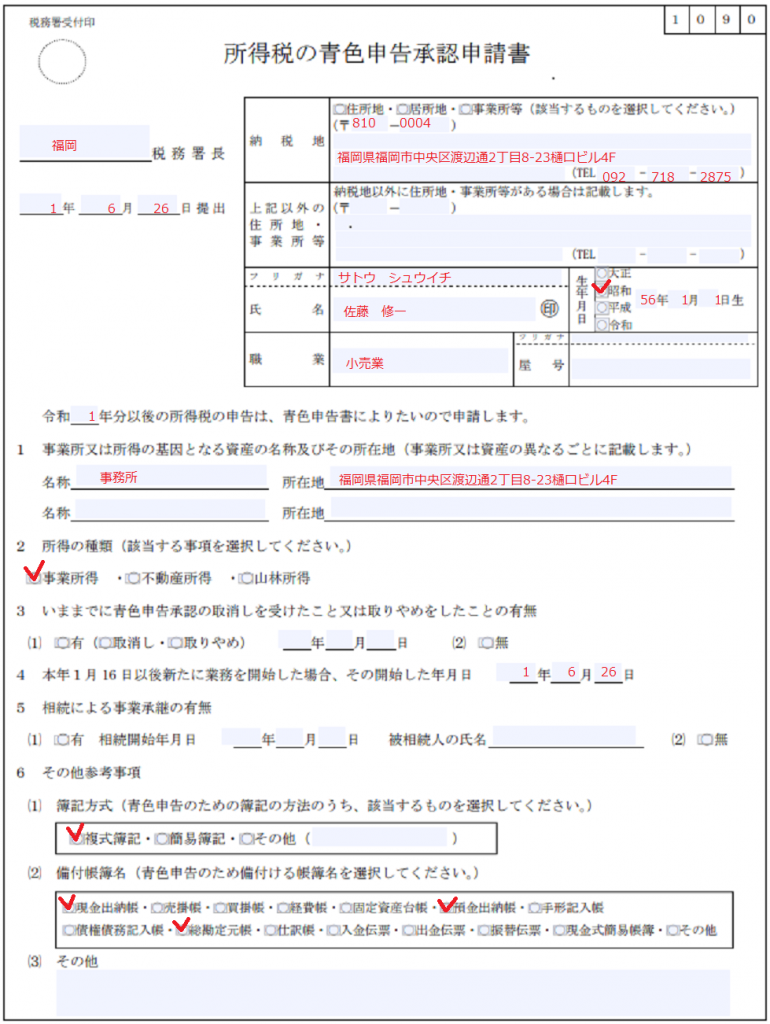

下の画像は青色申告承認申請書の記載例になります

簿記の方式は必ずしも複式簿記を選択する必要はありませんが、

青色申告の最大のメリットとも言える青色申告特別控除の65万円控除の要件があります。

この青色申告特別控除で65万円の所得控除ができることによって所得税だけではなく、翌年に支払う住民税、国民健康保険も安くなります。

青色申告特別控除の65万円控除を行うことで所得税、住民税、国民健康保険料が以下の金額削減できます。

40歳未満の方は、一年間で17万円~33万円

40歳以上の方は、一年間で19万円~35万円

青色申告特別控除の65万円控除の要件の一つに「正規の簿記の原則により記帳していること」というものがあり、一般的に会計ソフトを使って経理を行う場合には、複式簿記になるので、複式簿記にチェックします。

しかし、青色申告特別控除の65万円が令和2年分の所得税確定申告から55万円に減少してしまいます。

但し、「e-taxによる申告(電子申告)」または「電子帳簿保存」を行うことで、青色申告特別控除の金額が55万円から65万円にアップします。

e-taxとは、パソコンを使ってインターネットで申告や届出ができるシステムで、e-taxを利用して申告を行うことが要件となります。

電子帳簿保存とは、事前に電子帳簿保存を行う旨の申請書を税務署に提出し、一定の要件のもと帳簿を電子データで保存できる制度です。

おすすめはe-taxによる申告です。e-taxが使えれば申告だけでなく、今回ご紹介している届出もインターネットでできるようになるので届出の提出も楽になると思います。

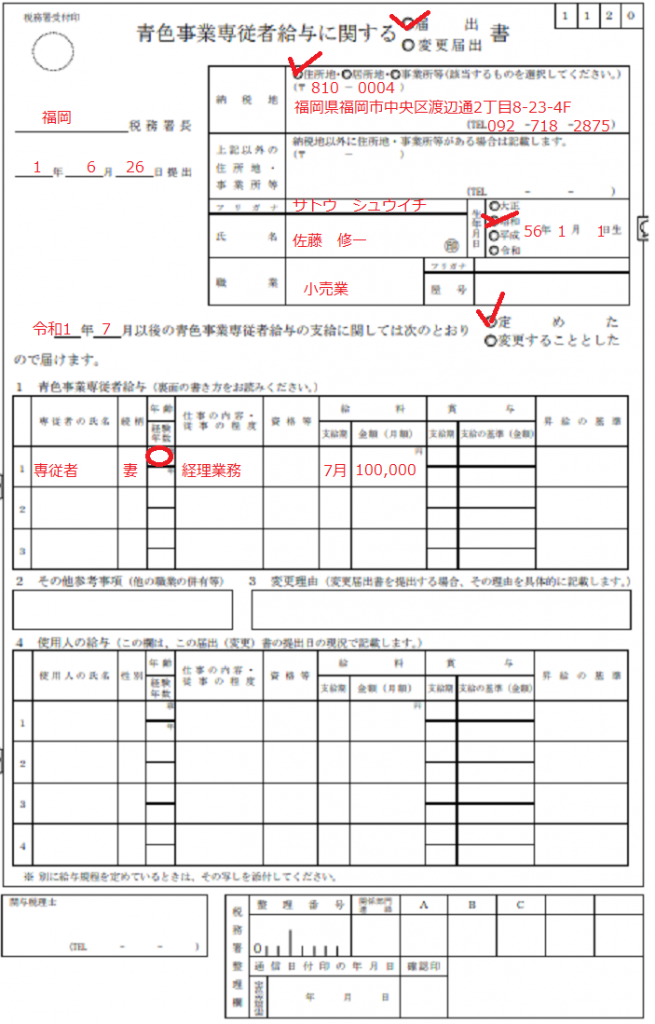

青色事業専従者給与に関する届出手続き

青色事業専従者給与の届出を提出することで家族が事業を手伝っている場合、家族に対する給与を経費として処理することができます。

青色専従者給与は、うまく活用できればかなりの節税効果が期待できます。

青色専従者給与を活用し、年間50万円の節税ができることも珍しくはありません。

詳しくは青色専従者給与の具体的メリットを参照してください。

とはいえ、家族ならだれでも良く、いくらでも経費にできるというわけではありません。

青色専従者として認められる家族は、以下になります。

- ・事業主が青色申告者であること。

・事業所得、山林所得、または事業的規模の不動産所得であること。

・事業を手伝う家族が15歳以上で、かつ、事業に従事することができる期間の2分の1を超える期間、青色申告者の営む事業に専ら従事していること。

青色専従者給与の金額に関しては、「労務の対価として相当であると認められる金額であること」とされており、従事している仕事に対して大きすぎる金額は必要経費とはなりません。

よって、青色専従者給与の経費にできる金額は、いくらでもOK、というわけにはいきません。

経費にできる上限は、仕事の内容に応じて決まります。

青色専従者給与の金額を決定する時には他の従業員に対する給与額、同じような職種の求人情報などを参考にするのもよいと思います。

下の画像が記載例になります

こちらも赤字で記載されているところを記入していただければ大丈夫です。

青色事業専従者給与に関する届出手続きの提出期限は以下の時期になっているので、ご注意下さい。

- ・開業した時から2か月以内

- ・新しく家族に給与を支払うようになった時から2か月以内

- ・家族に支払っている給与を専従者給与として経費に算入する年の3月15日まで

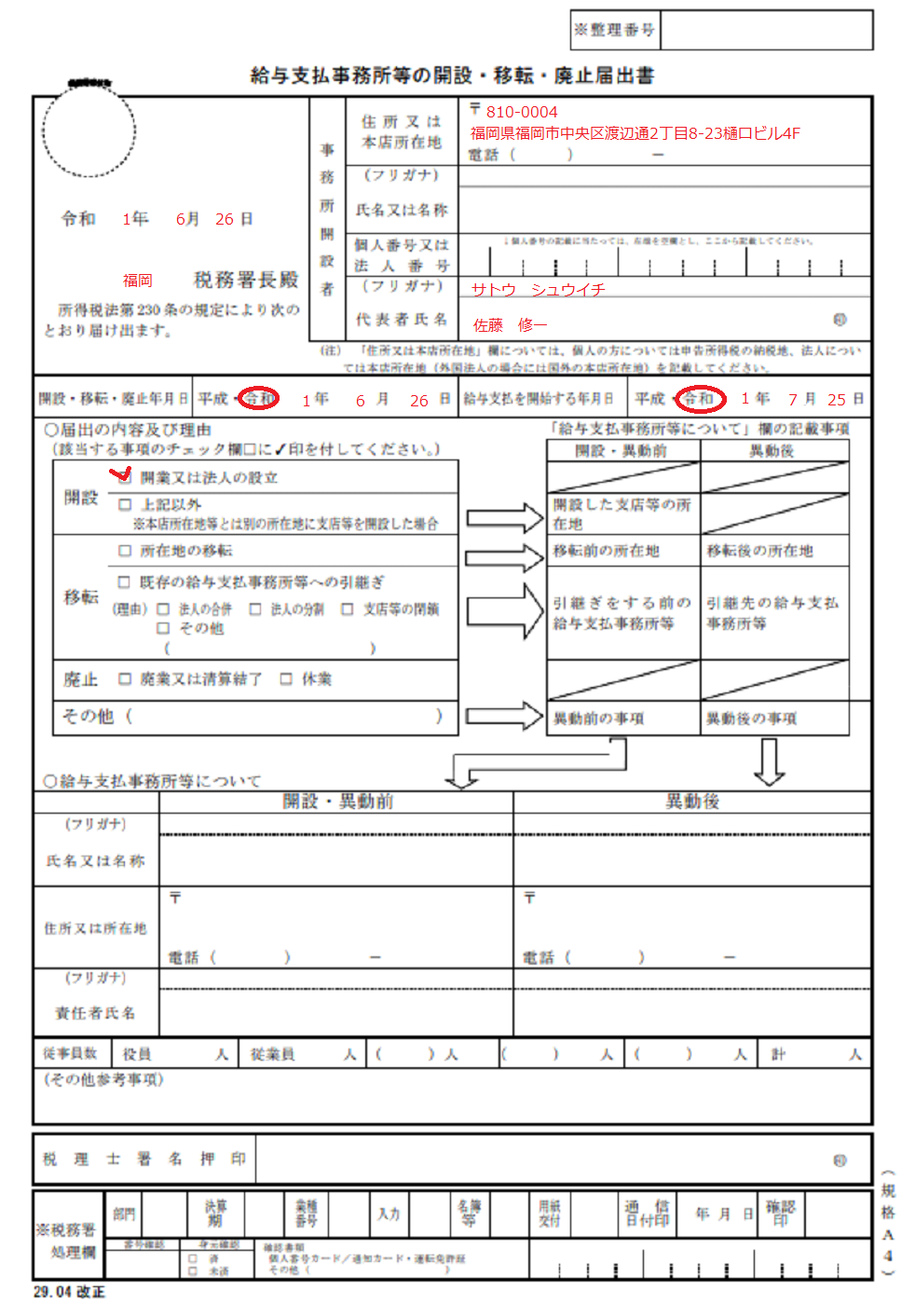

給与支払事務所等開設・移転・廃止届出

こちらは、従業員を雇う場合に届出が必要になります。

パート、アルバイトに支払う金額が少額(88,000円未満)で源泉徴収の必要がないときにも提出しなければならないので注意が必要です。

従業員に給与を支払う際に、予め所得税分を預かっておいて従業員に代わって国に納めなければなりません。

この手続きを行うことで、預かった所得税を納めるための「納付書」が税務署から送付されてきます。

従業員がいなければ提出の必要はありませんが、従業員を雇う場合、雇ってから一月以内に届出しなければならないので提出忘れに注意が必要です。

また、この届出を提出することで、年末調整の案内が送られてきます。

下の画像は記載例になります

記載例の真ん中あたりにある、届け出の内容及び理由のところですが新規開業の場合は異動前・異動後の情報は記入する必要はありません。

それ以外の場合は矢印のフローに従って記入しましょう。

従業員の方がいる場合は従業員数のところの記入もお忘れなく。

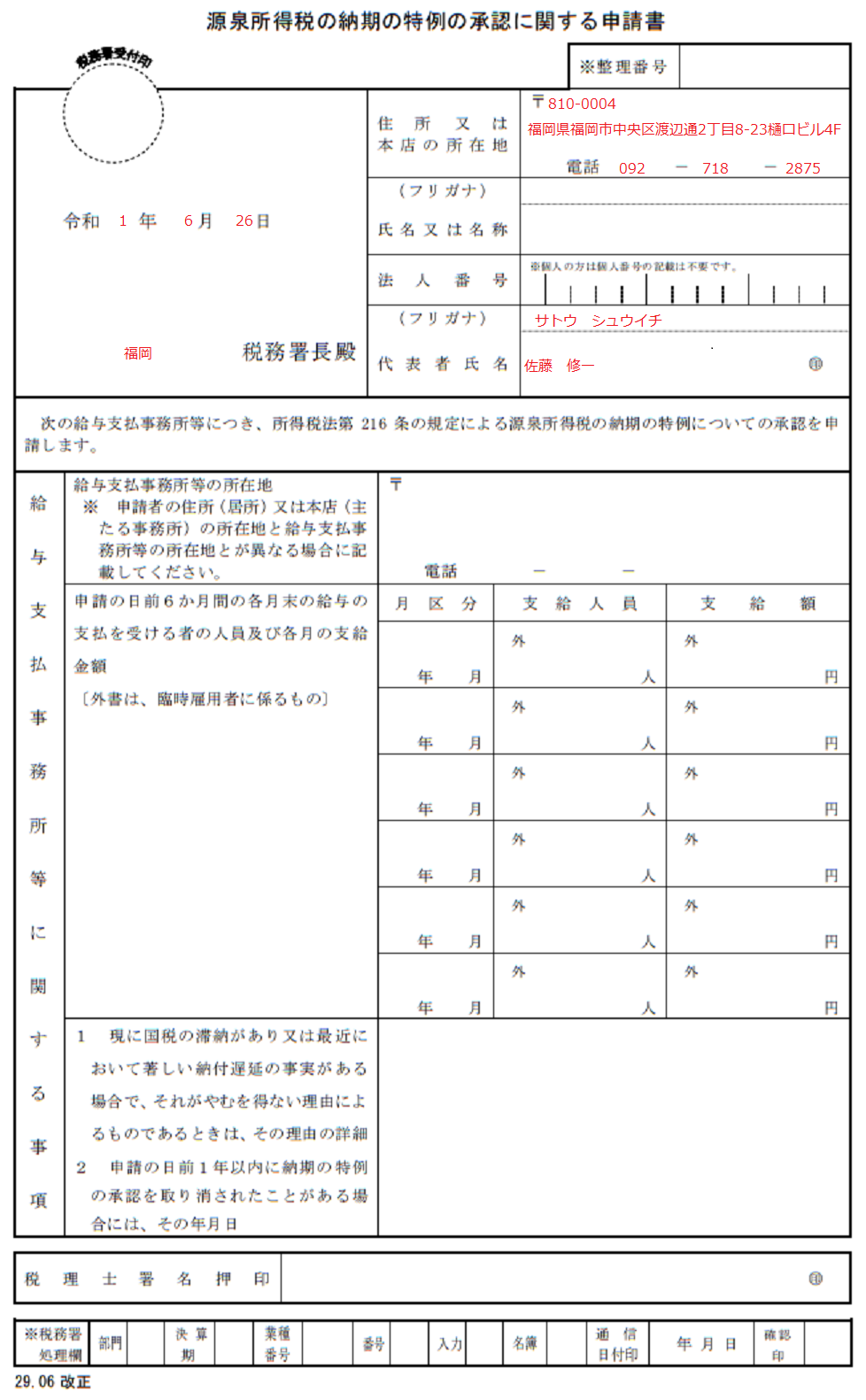

源泉所得税の納期の特例の承認に関する届出

給与を支払う場合、通常給与から天引きし預かった所得税は原則、毎月10日までに前月支払った給与の源泉所得税を税務署または金融機関で納めなければなりません。

従業員が10人以下の場合にこの届出を出しておくと、半年に一回(7/10と1/10)半年分の源泉所得税をまとめて納めるので手間が少なくなります。

毎月の納付が手間になる方は届出するといいと思います。

納期の特例は、提出した日の翌月に支払う給与等から適用されます。

下の画像は記載例になります

届出の中の「給与支払事務所等に関する事項」に関しては、あてはまる事項がある方だけ記入してください。

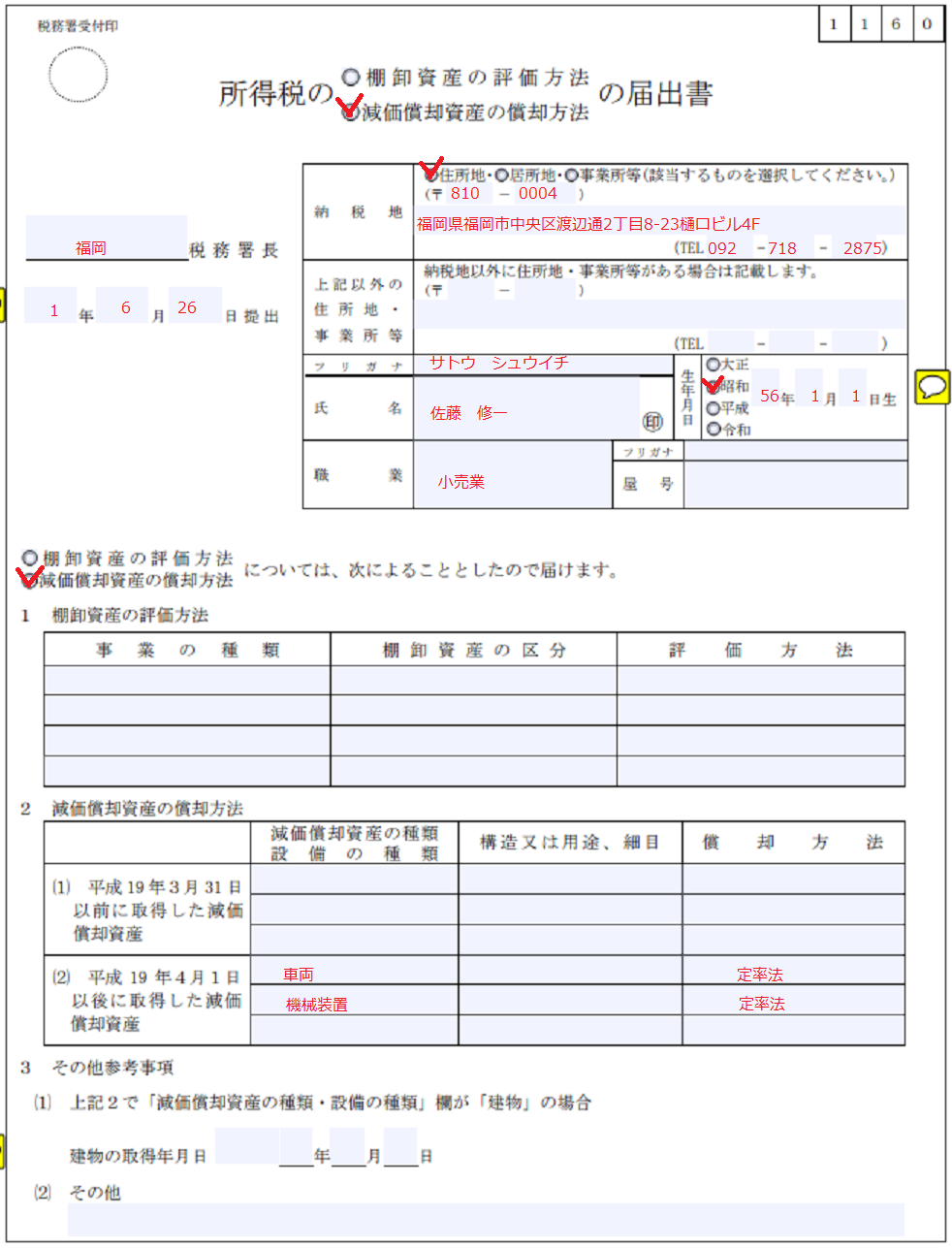

減価償却資産の償却方法の届出

この届出は結構提出し忘れが多いと感じています。

減価償却資産の償却方法の届出を提出することで、高額な資産を購入した場合、早いタイミングで経費することができます。

確定申告を行う際、高額な備品、設備、事業用の車など30万円を超える資産を購入した際には、減価償却という方法で経費していきます。

減価償却とは、耐用年数=資産ごとに定めされている年数に分けて経費にしていく方法です。

資産の耐用年数表

経費にしていく時の勘定科目が減価償却費になります。

減価償却の計算方法には定額法と定率法があります。

届出を提出しなかった場合には定額法により減価償却費を計算することになるので、定額法を選択する場合は提出の必要はありません。

一方、定率法を選択する場合には、この「減価償却資産の償却方法の届出」の提出が必要です。

定額法とは、減価償却費が耐用年数に渡る期間、毎年同額になる方法です。

一方、定率法とは、減価償却費を耐用年数の初期のタイミングに多額になる方法です。

定額法、定率法どちらを選んでも、耐用年数の期間トータルでみると経費にできる総額は変わりませんが、定率法のほうが早いタイミングで多くの経費を計上することができます。

下の画像は記載例になります

記載例では、車両と機械装置を定率法で償却することを選択しています。

建物に関しては、平成28年4月1日以降に取得したものは定率法が廃止されたので定額法での償却になります。

定率法を選択する資産を購入した年度の確定申告期限までに提出しなければなりません。

これらの届出は、直接税務署の窓口で提出するか、郵送または電子申告で提出することになります。

郵送の場合はお手元に控えを残すために、提出用のほかに本人控用の届出のコピーと返信用の封筒を同封して郵送することで控えを手元に残すことができます。

提出先の管轄の税務署に関しては、お住いの地域で税務署を検索できます。

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。