資本金1億円未満の中小企業が平成30年4月1日以降に開始する事業年度(個人事業主の場合には平成31年度)以降に平成30年度の税制改正後の所得拡大促進税制を使うための要件とその税額メリットについて説明しています。

これまでもそうでしたが、今回の税制改正により、事業規模が拡大し、人材投資を積極的に行っている企業ではメリットが更に大きくなった優遇税制になります。

ちなみに、平成30年4月1日以降の開始事業年度については、人材教育関連の支出の増加により、税額控除額の上乗せが加わりました。

よって、国税庁のホームページの税制の名称が「給与等の引上げ及び設備投資等を行った場合等の税額控除」に変更になっています。

法人の場合も、個人事業主の方も共に利用できる制度になります。

国内の役員等以外の従業員に支払った給与が前年比で1.5%以上で増加しており、一人あたりの給与額が増加している場合に、給与アップ分の15%~25%(法人の場合、地方税を合わせると合計で給与アップ額×17%~29%)の優遇制度です。

簡単にこの制度のメリットを説明すると給与額アップ額の17%~29%を節税でき、企業側の賃上げによるコスト増加の実質負担を71%~83%に抑えることができます。

平成33年3月31日まで開始する事業年度(個人事業主の方は平成33年度)まで利用することができる制度なので、複数年度で活用できればトータルでかなりの節税額になる可能性があります。

内容が長くなりますが、平成30年4月1日以降にスタートする所得拡大促進税制の具体的なメリットと所得拡大促進税制を使うための要件と上乗せ制度をついて説明しています。

所得拡大促進税制の節税メリットの計算方法

一定の要件を満たす場合、給与増加額の15%相当額の法人税や所得税を少なくすることできます。

また、後で詳しく説明しますが、前期からの給与の増加額が大きく、人材教育に対するコストが増加した場合や経営力向上計画の認定がある場合には、上乗せ措置があり、給与増加額の25%相当額の法人税や所得税を少なくすることができます。

まず、通常の場合の所得拡大促進税制の節税メリットについて説明していきます。

・上乗せ措置が使えない場合:(当期の給与-前期の給与)×15%

・上乗せ措置が使える場合:(当期の給与-前期の給与)×25%

上乗せが使えない場合、使える場合もそれぞれ支払う法人税や所得税の20%が限度となります。

よって、上記の金額と法人税や所得税の20%と比較し、いずれか小さな金額だけ税額を少なくすることができます。

また、上記の給与は、損益計算書の給与として経費処理している金額ですが役員、役員の親族、専従者給与に支給分は含まれないのでご注意ください。

次に、所得拡大促進税制の具体的な節税メリットを法人の場合で具体的な事例でご説明したいと思います。

以下の説明は、この税制のメリットをイメージしていただくためのもので、実際のメリット額の計算と異なる点ご注意ください。

所得拡大促進税制の節税メリット (上乗せなし)

この所得拡大促進税制は、一定の要件を満たせば、法人税や所得税の控除枠が大きくなりますが、まずは、通常の所得拡大促進税制のケースのメリットについて説明します。

【事例】

平成29年4月1日~平成30年3月31日の給与総額:40,000,000円

平成30年4月1日~平成31年3月31日の給与総額:60,000,000円

平成30年4月1日~平成31年3月31日の法人税額:30,000,000円

通常の所得拡大促進税制のメリット

給与増加額20,000,000×15%=3,000,000円

法人税30,000,000×20%=6,000,000円

3,000,000円<6,000,000円

⇒所得拡大促進税制の国税部分の節税額3,000,000円

ここからは少し細かいのですが、所得拡大促進税制のメリットを正確に理解するために、法人税に関する説明が必要です。

上記の3,000,000円は法人税のうち国に支払部分のみになります。

ちなみに法人税は、国、都道府県、市区町村へ支払う税金です。

都道府県、市区町村へ支払う法人税と国に支払う法人税は連動しており、国に対する法人税×(都道府県の税率3.2~4%+市区町村の税率11.3~12.1%)となっています。

よって、都道府県、市区町村へ支払う法人税を合計すると3,000,000円×(1+14.5%~16.1%)=3,435,000円~3,483,000円となり、通常の場合の所得拡大促進税制のメリットの金額となります。

以上よりこの場合、賃金アップ額20,000,000円の内、金額的には、3,435,000円~3,483,000円、割合的には、約17%の法人税の負担の減少という形で、実質的に国、都道府県、市区町村が負担してくれることになります。

上乗せがある場合の所得拡大促進税制の節税メリット

次に上乗せがある場合の所得拡大促進税制の節税額を計算してみます。

上乗せがある場合の所得拡大促進税制の節税メリットの計算方法

給与増加額20,000,000×25%=5,000,000円

法人税30,000,000×20%=6,000,000円

5,000,000円<6,000,000円

⇒所得拡大促進税制の節税額(国税部分のみ)5,000,000円

よって、都道府県、市区町村へ支払う法人税を合計すると5,000,000円×(1+14.5%~16.1%)=5,575,000円~5,805,000円となり、上乗せがあるの場合の所得拡大促進税制のメリットの金額となります。

以上より上乗せが使える場合、賃金アップ額20,000,000円の内、金額的には5,575,000円~5,805,000円、割合的には27.8%~29%の法人税の負担の減少という形で、実質的に国、都道府県、市区町村が負担してくれることになります。

所得拡大促進税制を利用するための要件

所得拡大促進税制には、給与の増加が大きい場合にさらに節税できる上乗せがある場合とそうでない場合があります。

それぞれについての要件について以下で説明していきたいと思います。

通常の所得拡大促進税制の要件(上乗せなし)

上乗せが無い税制改正後の所得拡大促進税を利用するための要件は以下の2つになります。

①役員、役員の家族、専従者分以外の給与額が前期より増加している事

=雇用者給与等支給額>比較雇用者給与等支給額

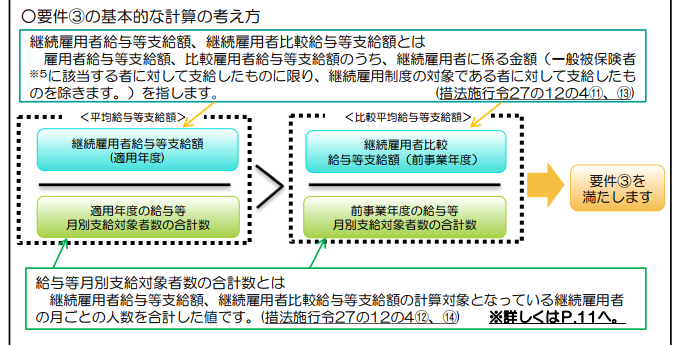

②前期首から当期末の2年間通して在職している従業員で雇用保険対象者の給与額の合計が前期に比べ1.5%以上増加している事

=(継続雇用者給与等支給額-継続雇用者比較給与等支給額)÷継続雇用者比較給与等支給額≧1.5%

①の要件は損益計算書上の給与手当や雑給、賞与の金額を使って計算することなり、比較的シンプルです。

但し、会社負担の社会保険料、通勤手当、退職金は含まれず、期末時点で未払になっている給与は含まれます。

しかし、②の要件は、前期と当期で一定期間、産休中の従業員、パート・アルバイト勤務で雇用保険の対象でなかった従業員、高齢者雇用安定法に定める継続雇用者に該当する従業員は対象となりません。

また、新規設立で前事業年度が無い場合には、利用できませんのでご注意ください。

上乗せのある所得拡大促進税制の要件

上乗せのある所得拡大促進税制を使う場合には、以下の3つの要件が必要となります。

①役員、役員の家族、専従者分以外の給与額が前期より増加している事

=雇用者給与等支給額>比較雇用者給与等支給額

②前期首から当期末の2年間通して在職している従業員で雇用保険対象者の給与額の合計が前期に比べ2.5%以上増加している事

=(継続雇用者給与等支給額-継続雇用者比較給与等支給額)÷継続雇用者比較給与等支給額≧2.5%

③以下の(1)又は(2)のいずれかに該当する事

(1)教育訓練費が前期に比べ10%以上増加

(2)経営力向上計画の認定を受けており、経営力向上計画に基づき経営力向上が確実に行われたことにつき証明されていること

①は、上乗せが無い場合と同じものですが、②は、2年間在職で雇用保険対象者の給与増加率が2.5%になっています。

また、平成29年度4月1日以降に新規設立した法人の場合には、この上乗せ措置が利用できないのでご注意ください。

そして、③は、(1)、(2)のいずれに該当することが要件となっていますが内容が複雑なので分けて説明していきたいと思います。

教育訓練費の内容と教育訓練の対象者、添付資料

ここいう教育訓練費とは、職務を行う上で必要な技術又は知識を習得又は向上されるための支出で具体的には以下のような範囲の支出となります。

・外部講師に支払う謝金(招くための旅費、食費も含む)

・社内で研修を行う場合の外部施設、備品、コンテンツの賃借費用

・民間の教育会社、公共職業訓練機関、商工会議所等への研修委託費用

・外部セミナー研修参加費

以下の費用は教育訓練費に該当しませんのでご注意ください。

・社内で発生する人件費

・研修参加に必要な交通費、ホテル代、食事代

・福利厚生目的の支出

・教材の購入・製作に要する費用

また、教育訓練の対象者には以下の方は含まれません。

・法人の役員又は個人事業主

・使用人兼務役員

・法人の役員の親族、事実上婚姻関係にある者、役員から生計の支援を受けている者

・内定者等の入社予定者

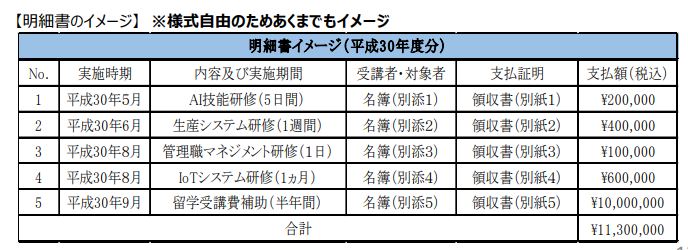

教育訓練費の要件に該当し、上乗せの税額控除を使うには、①教育訓練の実施時期、②実施内容、③受講者、④支払証明・支払金額(領収書等の添付)を記載した以下のような明細を作成し、申告書に添付する必要があります。

教育訓練費の添付書類の様式は自由となっており、①~④の記載があれば問題ありません。

経営力向上計画の要件について

まず、経営力向上計画とは、人材育成、コスト管理等のマネジメント向上や設備投資など、自社の経営力を向上するために実施する計画となります。

全ての業種に共通する労働生産性、売上高経常利益率、付加価値額の向上やその他業種ごとに職員の離職率、定着率、平均労働時間、稼働率などの各種指標の改善を目的とした計画になります。

所得拡大促進税制の上乗せを利用するには、上記の指標の改善があったことを国に対して経営力向上計画書を作成し、期末日までに認定を受けることが必要となります。

詳しい制度内容と手続きはこちら

この経営力向上計画の要件は、正直結構ハードルが高いという印象です。

既に経営力向上計画の認定を受けるだけでもハードルは高いのですが、経営力向上計画の認定を受けている企業でも実際に各種指標の改善があるケースはそう多くはないと思うからです。

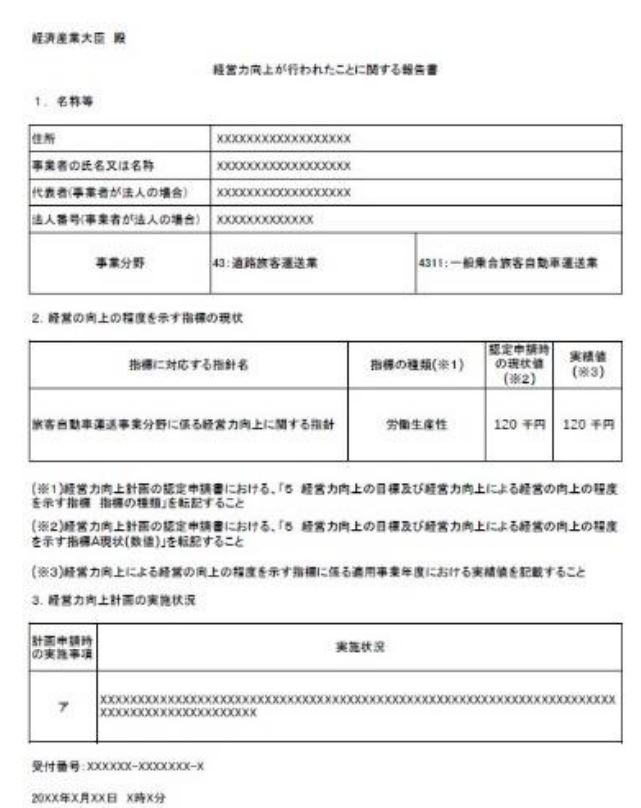

そして、認定を受けた後は、期末日後に、経営力向上が行なわれたことに関する報告書(経営力向上報告書)を作成し、経済産業省に提出します。

経営力向上報告書は、中小企業のこちらのページで作成し、提出します。

提出後は、システムより報告内容が記載された以下のような経営力向上報告書がPDFファイルで出力できるので出力し、法人税の申告書に添付します。

この報告書の添付が無い場合には上乗せの所得拡大促進税制を利用することができませんのでご注意ください。

以上が平成30年4月1日以降に開始する事業年度の改正後の所得拡大促進税制の制度内容、メリット、利用のための要件になります。

所得拡大税制を利用せず、申告書を税務署に提出し、その後、利用できることが分かり、所得拡大税制を利用した申告書を税務署に提出しても利用することができないため、注意が必要です。

特に上乗せ措置の経営力向上計画要件は、ハードルが高いため、賃上げを行っており、上乗せ措置を受けたい企業は、教育訓練費支出を行った方が手続き的にはスムーズではないかと思います。

賃上げ、ベースをアップを積極的に行っている企業でこの税制を利用するにはこの制度の内容を理解した上で、事前の計画が非常に重要になると思います。

是非ご活用ください。

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。