こんにちは。税理士法人Accompany代表の佐藤修一です。

不動産会社の物件仕入は、インボイス制度がスタートする前は、課税事業者か免税事業者かにかかわらず、全ての取引で仕入税額控除をすることが出来ていました。

仕入税額控除とは、売上に含まれる消費税から控除することが出来る消費税のことです。

各取引を経理上、この仕入税額控除することで、国に納める消費税が減少します。

R5年10月1日にスタートしたインボイス制度では、原則、インボイス発行事業者への支払いのみを仕入税額控除できることになりました。

つまり、原則的には、「インボイス発行事業者でない=国から適格番号を取得していない事業者」への支払いは、仕入税額控除できないことになってしまったのです。

インボイスがスタートした後は、「国から適格番号を取得していない事業者≒免税事業者」となります。

ここで不動産業の方にとって気になるのが、「免税事業者である個人オーナーからの物件仕入で仕入税額控除をとることができるのか」だと思います。

考え方はそれぞれかと思いますが、免税事業者の個人オーナーから物件を仕入れる際に、R8年9月末まで80%、R11年9月末まで50%を仕入税額控除をとることができる経過措置を加味して、

当面、消費税20%相当を仕入金額を控除するのかどうかを悩んでいる不動産業者の方もいるのではないかと思います。

本ブログでは、不動産業の方が、個人オーナーなど免税事業者からの物件仕入で仕入税額控除を取ることが出来るかどうかについて、説明しています。

具体的には物件仕入のうち、土地価格を除いた建物価格相当に対する消費税負担がどうなるかについてです。

【相談無料】まずはお気軽に問い合わせください

不動産に関する税務は多岐に渡り、税制改正が多いのも特徴です。

税理士法人Accompanyでは、税制改正に対応した税務サービス、節税提案をはじめとした『会計税務顧問サービス』をおこなっています。

また、不動産に関する会計は取引が複雑なこともあり、会計帳簿の作成の難易度が高いです。

日々の会計帳簿の作成に困っている企業様も多いかと思います。弊社では会計処理のお手伝いのサービスも行っております。

「不動産業におけるインボイス対応」も含め、不動産に関する会計・税務にお悩みの方は、ぜひ一度、ご相談頂けたら幸いです(初回相談は無料)。

福岡市に拠点を置いておりますが、オンライン(Zoomや電話)対応も可能なため、全国どちらの地域の方でもお気軽にご利用いただけます。

まずはお問い合わせページのフォームよりお問合せをお待ちしております。

\24時間365日受付中 /

『会計税務顧問サービス』の内容・料金については、下記のページをご覧ください。

目次

不動産業の個人オーナーからの物件仕入の仕入税額控除は

結論から申し上げますと、

不動産業の方は、インボイス制度がスタート後でも、免税事業者である個人オーナーからの再販目的の物件仕入は、全額仕入税額控除をとることが出来ます。

つまり、これまでと変わらない取扱いとなっています。

ここで注意していただきたいのは、上記の「不動産業」は、宅地建物取引業としてビジネスをされている方を対象としており、不動産の売買取引をする方全てを対象とした指針ではありません。

また、免税事業者からの全ての不動産物件の購入が仕入税額控除を取ることが出来るのではありません。

インボイススタート後でも個人オーナーなどの免税事業者から、

自社保有で目的ではなく、転売、再販目的の在庫として物件仕入れの場合は、これまで通り、全額仕入税額控除を取ることが出来ます。

よって、免税事業者からの物件仕入の金額はこれまで通りで考えることが出来ます。

しかし、転売、再販目的ではなく、自社保有目的で物件を購入した際には、全額仕入税額控除をとることはできません。

よって、自社保有目的で物件を購入した際は、利回りが若干低下することになります。

つまり、物件の取得目的が、再販目的か自社保有目的かによって、消費税の負担が変わるのです。

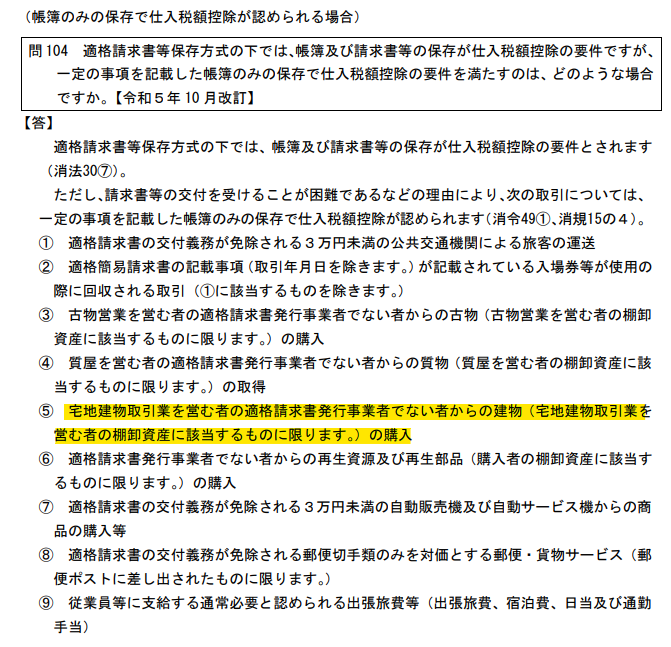

以下の⑤が「不動産業の方は、インボイス制度がスタート後でも、免税事業者である個人オーナーからの物件仕入は、全額仕入税額控除とることが出来る」根拠となる国税庁の発表です。

(国税庁 「消費税の仕入税額控除制度における適格請求書等保存方法方式に関するQ&A」の「Ⅳ3帳簿のみの保存で仕入税額控除が認められる場合」より)

上記では、

「宅地建物取引業を営む者の適格請求書発行事業者でない者からの建物

(宅地建物取引業を営むものの棚卸資産に該当するものに限ります)の購入」は、

帳簿の保存のみで仕入税額控除が出来るとされています。

これは、経過措置としての位置付けでは無いと思われるため、当面継続すると思われます。

上記の①~⑨は、帳簿の保存のみで仕入税額控除をとることが出来るケースでいずれも理屈通りにインボイス制度をそのまま適用すると、事務処理や取引関係や利益への影響などが多いケースだと思います。

その中で、不動産業の物件仕入にかかる消費税が多額になるため、その利益への影響が大きくなることに配慮した指針だと思います。

不動産業の個人オーナーからの物件仕入の際の帳簿記載事項

そして、帳簿に記載するべき事項は以下の1~4となっています。

- 課税仕入れの相手方の氏名又は名称

- 課税仕入れを行った年月日

- 課税仕入れに係る資産又は役務の内容(課税仕入れが他の者から受けた軽減対象課税資産の譲渡等に係るものである場合には、資産の内容及び軽減対象課税資産の譲渡等に係るものである旨)

- 課税仕入れに係る支払対価の額

(国税庁 「消費税の仕入税額控除制度における適格請求書等保存方法方式に関するQ&A」の「Ⅳ 4帳簿のみの保存」より)

1~4を満たすことは実務上特に難しいことや特段手間暇が増えることは無いと思います。

不動産業の免税事業者である個人オーナーからの物件取得の場合の仕入税額控除のまとめ

不動産業において、物件取得から得られる利益は多額になることが多く、その中で消費税の影響は見逃すことが出来ないものだと思います。

まずは、インボイス制度スタート後も、個人オーナーなど免税事業者からの再販目的の場合の在庫としての物件仕入がこれまで通りになるため、その点は安心できると思います。

ただし、個人オーナーなど免税事業者からの自社保有目的の物件購入の場合には、R8年9月末まで80%、R11年9月末まで50%を仕入税額控除できますが、R11年10月1日以降は一切、仕入税額控除ができないので注意が必要です。

不動産業の消費税は金額が大きく、消費税が含まれるものとそうでないものが混在しており、間違いやすい点が多いためのこれらも含め一層注意が必要になるかと思います。

【相談無料】まずはお気軽に問い合わせください

不動産を扱う中小企業様は一度の取引に動くキャッシュが大きく、在庫・借入金の変動も大きいため企業の財務の状況が把握しにくくなります。

「いい物件が市場に出た時に手付金として入れる事ができるキャッシュはいくらだろう?」と悩む方もいらっしゃるかと思います。

弊社では財務の状況を明らかにするお手伝いもさせて頂いています。財務やキャッシュフローに対してお悩みの方は、ぜひ一度、ご相談頂けたら幸いです(初回相談は無料)。

福岡市に拠点を置いておりますが、オンライン(Zoomや電話)対応も可能なため、全国どちらの地域の方でもお気軽にご利用いただけます。

まずはお問い合わせページのフォームよりお問合せをお待ちしております。

\24時間365日受付中 /

『会計税務顧問サービス』の内容・料金については、下記のページをご覧ください。

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。