こんにちは。税理士法人Accompany代表の佐藤修一です。

日本国内で商品を購入し、その商品を海外に輸出をしている事業者様にとって、消費税の還付を無事に受けることができるかどうかは気になることではないでしょうか。

消費税の還付を受けることができれば、実質的に粗利のアップにつながりますし、消費税の還付金を仕入に充てることができたりなど資金繰りを良くすることができます。

事業者にとって消費税の還付を受けることは大きなメリットを得ることができます。

今回は、

- FOB、CIF、DDPなどインコタームズ(INCOTERMS)の各取引分類の説明

- インコタームズ(INCOTERMS)の各分類において消費税の還付を受けることができるのか

について説明いたします。

インコタームズ(INCOTERMS)とは

インコタームズ(INCOTERMS)とは「インターナショナル・コマーシャル・タームズ」の略称です。

国内取引に比べて国境を超えて行う取引は、

- 輸送の際に商品が壊れる・紛失する・輸送途中に事故が起きる等のリスク

- 港や空港までの輸送費用、輸出入の通関費用、関税、船積み又は荷下ろし費用、保険費用、運送費用などの費用負担

が生じます。

インコタームズ(INCOTERMS)は1の各種リスクについてを誰がリスクを負うのか(「危険負担」といいます。)、2の費用は誰が負担するのか(「費用負担」といいます。)について輸出業者と輸入業者の責任の範囲を明確にする貿易条件を言います。

インコタームズ(INCOTERMS)の種類と分類

ICC(国際商業会議所)が作成しているインコタームズ2010では全11種類の規則が記載してあり、2つのグループに分類されます。

大きく分けて

- E類型

- F類型

- C類型

- D類型

の4つに分類できます。

E 類型 -(出荷場所渡し)-

| 貿易条件 | 貿易条件の日本語名 | 内容 |

|---|---|---|

| EXW | 工場渡し条件 | 全ての危険、費用を買主が負担します。 |

F 類型 -(運賃抜き本船渡し)-

| 貿易条件 | 貿易条件の日本語名 | 内容 |

|---|---|---|

| FOB | 本船渡し条件 | 輸出港の本船に貨物を積むまでの危険、費用を売主が負担します。 |

| FAS | 船側渡し条件 | 輸出港の船にそばに貨物を置くまでの危険、費用を売主が負担します。 |

| FCA | 運送人渡し条件 | 輸入業者の指定した運送人に貨物を引き渡すまで売主が危険、費用を負担します。 |

※FCAはコンテナ輸送の時によく使われる貿易条件で、通関費用は輸出業者が負担します。

C 類型 -(運賃込み本船渡し)-

| 貿易条件 | 貿易条件の日本語名 | 内容 |

|---|---|---|

| CFR | 運賃込み条件 | 出港の本船に貨物を積むまでの危険を売主が負担し、輸入港に到着するまでの保険料以外の費用を売主が負担します。 |

| CIF | 運賃保険料込み条件 | 出港の本船に貨物を積むまでの危険を売主が負担し、輸入港に到着するまでの保険料を含む一切の費用を売主が負担します。 |

| CPT | 輸送費込み条件 | 輸入業者の指定した運送人に貨物を引き渡すまで売主が危険が移転し、輸入港に到着するまでの保険料以外の費用を売主が負担します。 |

| CIP | 輸送費保険料込み条件 | 輸入業者の指定した運送人に貨物を引き渡すまで売主が危険が移転し、輸入港に到着するまでの保険料を含む一切の費用を売主が負担します。 |

※CIPは運送契約書によって、輸入業者が負担する費用を輸出業者が一部負担する場合もあります。

D 類型 -(仕向地渡し)-

| 貿易条件 | 貿易条件の日本語名 | 内容 |

|---|---|---|

| DAP | 仕向地持込渡し条件 | 輸入港に貨物が到着した時点までの危険を売主が負担し、輸入港に到着するまでの保険料を含む一切の費用を売主が負担します。 |

| DAT | ターミナル持込渡し条件 | 輸入港に貨物が到着し、ターミナルで荷下ろしが完了するまでの危険、費用を売主が負担します。 |

| DDP | 関税込み持込渡し条件 | 買主の施設までの危険、費用負担を全て売主が負担します。 |

【相談無料】まずはお気軽に問い合わせください

税理士法人Accompanyでは、輸出事業者の方向けに、記帳代行や消費税の還付申告書の作成に関する相談を初回無料で承っております。

福岡市に拠点を置いておりますが、オンライン(Zoomや電話)対応も可能なため、全国どちらの地域の方でもお気軽にご利用いただけます。

シミュレーションなどのご希望がありましたら、ぜひお問い合わせください。

\24時間365日受付中 /

『会計税務顧問サービス』の内容・料金については、下記のページをご覧ください。

インコタームズ(INCOTERMS)と消費税の還付の関係

国内の事業者に商品を売った時は、国内で商品を仕入れて、その商品を渡せば取引完了です。

貿易の場合はどうでしょう?

貿易の場合は商品の購入の後、港や空港への輸送・輸出の通関手続き・船積み・船や飛行機での輸送・荷下ろし・輸入の通関手続きを経て、初めて国外の買主の手に渡ります。

商品を外国へ輸出するときは国外の買主に商品を渡すまで、当然国境を跨ぎますし、通関手続きなどの様々な手続きや輸送会社・税関など様々な会社などが複雑に絡んできます。

商品を外国へ輸出するときはその取引の複雑さが消費税法上、消費税の還付を受けることができるのか?受けることができないのか?の判断を難しくしています。

結論から申しますと、消費税の還付を受けることができるのはF類型、C類型、D類型になります。

そして、E類型は、消費税還付を受けることができません。

ここから、消費税還付を受けるためのルール、仕組みについて、各類型についてそれぞれ説明していきます。

貿易の取引の形と消費税の還付の関係

貿易の際には、どの様な取引ルールであっても「国内」の売主から「国外」の買主に商品が渡り、国内の売主には売上が発生します。

この売上がインコタームズ等の取引ルールと照らし合わせて、消費税法上、

- 消費税が課されてその売上に消費税が含まれる「国内取引売上」という売上に該当にするのか

- 消費税を含まない売上である「輸出免税売上」という売上に該当するのか

の判断を行います。

輸出の売上が消費税法上、1の「国内取引売上」に該当した場合は消費税の還付を受けることができず、2の「輸出免税売上」に該当した場合は消費税の還付を受けることができます。

輸出の売上が消費税法上、1の「国内取引売上」なのか2の「輸出免税売上」なのかは、実質的な輸出者が売主なのか、買主なのかで判断します。

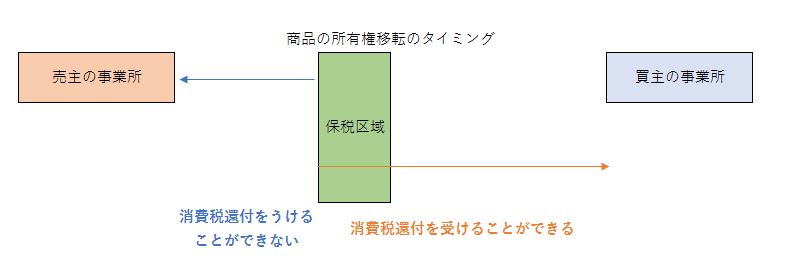

消費税還付の基本的なルールは以下のようになっています。

消費税還付の基本ルール

実質的な輸出者が買主になる場合には、「国内取引売上」に該当し、消費税還付を受けることができません。

一方、実質的な輸出者が売主になる場合には、「輸出免税売上」に該当し、消費税還付を受けることができます。

実質的な輸出者が売主か買主か判断するのは、保税地域に入る前に買主の手に商品がわたっているかどうかです。

保税地域に入る前に危険負担の買主に商品が渡っている場合には、実質的な輸出者が買主となり、「国内取引売上」に該当し、消費税還付を受けることができません。

保税地域に入ったのちに買主に商品が渡っている場合には、実質的な輸出者が売主となり、「輸出免税売上」に該当し、消費税還付を受けることができます。

インコタームズは売主と買主の危険、費用負担についての取引分類に分類になります。

危険負担の移転の時期と所有権移転の時期は一致しません。

そして、インコタームズには、所有権移転について記載がありません。

所有権移転の時期は、「引渡しのタイミング」が基本です。

商品の引き渡しのタイミングが、保税区域を超えるかどうかによって、消費税還付を受けることがどうか、所有権移転の時期の観点でインコタームズの各取引分類について検討していきたいと思います。

E類型の場合(EXW)

E類型とは買主が日本に来て、売主から商品を購入し、買主が通関手続き・船積み・荷下ろし等を行って国外へ商品を輸送する取引です。

この場合、買主が輸出入に関する費用の一切を負担します。

E類型の場合は買主が日本国内で商品を引き取った時、買主に所有権が移転しているため、「国内取引売上」となります。

よって、国内で商品を受け取った買主が海外へ輸出するため、実質的な輸出者が買主となるため、「国内取引売上」となり、売主は消費税還付を受けることができません。

F類型(FOB・FAS・FCA)・C類型(CFR・CIF・CPT・CIP)・D類型(DAP・DAT・DDP)の場合

F類型、C類型、D類型の場合は、保税区域に入る前に商品の引き渡しや船荷証券(B/L)の発行が生じることがないため、売主から買主へ所有権が移転することは取引形態上ありません。

よって、所有権移転が保税区域より後になるため、実質的な輸出者が売主となり、「輸出免税売上」に該当し、消費税還付を受けることができます。

E類型のように消費税の納付が生じることはなく、その貨物を仕入れたときに支払った消費税について、還付を受けることができます。

ただし、消費税の還付のためには輸出許可証や輸出証明書の保存が要件になります。

輸出販売で消費税還付を受ける場合の注意点については下記の記事をご覧ください。

まとめ

インコタームズ(INCOTERMS)の条件ごとに消費税の還付を受けることができるかどうかは以下のようになります。

| 貿易のルール | 消費税の還付を受けることができるかどうか |

|---|---|

| E類型 | 消費税の還付を受けることができない |

| F類型 | 消費税の還付を受けることができる |

| C類型 | 消費税の還付を受けることができる |

| D類型 | 消費税の還付を受けることができる |

貿易を行う事業者にとって消費税の還付を受けることができるかは資金繰りにも大きな影響があります。

貿易ルールは、実際には国ごとに危険負担と費用負担が決まっていたり、輸出入業者間の契約で危険負担と費用負担が決まることもあり、消費税の還付を受けるためには様々な角度から検討が必要になります。

【相談無料】まずはお気軽に問い合わせください

税理士法人Accompanyでは、輸出事業者の方向けに、記帳代行や消費税の還付申告書の作成に関する相談を初回無料で承っております。

福岡市に拠点を置いておりますが、オンライン(Zoomや電話)対応も可能なため、全国どちらの地域の方でもお気軽にご利用いただけます。

シミュレーションなどのご希望がありましたら、ぜひお問い合わせください。

\24時間365日受付中 /

『会計税務顧問サービス』の内容・料金については、下記のページをご覧ください。

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。