こんにちは。税理士法人Accompany代表の佐藤修一です。

今回は、法人の確定申告・決算を初めて行う方向けに、決算書、法人税申告書作成の全手順についてできるだけ分かりやすく解説したいと思います。

最近では、freeeやマネーフォワード会計など簡単に会計ソフトの入力ができるようになり、会計ソフトの入力自体は終わっているけど、税理士に頼むとコストがかかるし、どうにか自分で決算書・申告書の作成を行うことができないか考えている方が増えてきているように感じています。

ここでは、必要最小限の労力・時間で決算書・申告書を作成する方法を紹介します。

ただ、法人の決算書・申告書は作成する書類の数が多く、作成方法が複雑です。

ご自身で作成するにはかなりの時間がかかると思われます。

創業当初など、コストをできるだけかけたくないために税理士に頼まれない方が一定数いる一方、

自分で作成するのが上手くいかなかった方や、作成に要する時間を節約したい方は最初から税理士に頼まれるケースもあります。

【相談無料】まずはお気軽に問い合わせください

弊社(税理士法人Accompany)では、これまで数多くの急な決算のご依頼に対応してきた実績があり、記帳代行から決算書・税務申告書の作成、税務署への提出まで期限内にスピーディーに行うためのノウハウがございます。

「法人決算を依頼しようか迷っている」「法人税の申告書のつくり方が分からない」という方は、ぜひ一度、ご相談いただけたら幸いです。(初回相談は無料)。

福岡市に拠点を置いておりますが、オンライン(Zoomや電話)対応も可能なため、全国どちらの地域の方でもお気軽にご利用いただけます。

シミュレーションなどのご希望がありましたら、ぜひお問い合わせください。

\24時間365日受付中 /

『年1回の決算書作成・税務申告』の内容・料金については、下記のページをご覧ください。

【法人の決算書作成・税務申告についてはこちら】

【個人事業主の確定申告についてはこちら】

ただこの記事でも、手抜きをしていい加減な決算書・申告書の作成をする方法を説明するつもりはありません。

本ブログでは、以下の3点を重視して説明していきます。

- 法人税の金額を正確に計算すること

- 対税務署の観点で大きな問題にならないような申告書を作成すること

- 今後の資金調達のために対銀行に問題にならないような決算書にすること

決算書・申告書を作成する目的を突き詰めると上記の3点になると考えています。

決算書や申告書の作成方法は、一通りではなく、数多く存在します。

細かい箇所をどこまで丁寧に作りこむかによって、その作成労力は大きく異なってきます。

これまで、50を超える税理士事務所の作った決算書を見てきましたが、全く同じ作成方法、作りこみ度合いの決算書は存在しません。

中小企業の作った決算書を誰が見るのか?

「税務署と銀行」です。

対税務署で考えると、税務調査に入られない決算書にすることが大切です。

税務調査の対象会社はどのように決まるのかというとKSKシステムに決算書などの情報を入力し、各種情報を参考にして決めます。

丁寧に作っているから税務調査は入られにくいことにはならないのです。

また、対銀行で考えると、融資してもらえる決算書にすることが大切です。

弊社には政府系の金融機関に勤務し、本部審査を務めた経験があり、1500社を超える決算書を見て融資を決めてきた顧問が在籍しています。

その顧問曰く、融資の判断は、実績=決算書から見える収益性、安全性やビジネスの将来性、社長の人格で決めると言います。

決算書がいくら丁寧に作られていても、融資判断に一切影響しないと話しています。

これらを踏まえて、法人税申告書の別表の書き方、作成順序、添付書類や各書類の提出部数など決算申告の全ての手続きについて、サンプル記載例の決算書、法人税申告書を用いて、出来るだけ分かりやすく説明しています。

特に申告書は作成する書類が多く、複雑なイメージを持っている方が多いかと思いますが、ご安心ください。

1期目の申告書は、以下で説明する「別表一」「別表四」「六号」「二十号」の4つさえしっかり作っておけば、税務署から指摘が入ったり、大きな問題になることはほとんどありません。

「別表一」「別表四」「六号」「二十号」の4つさえしっかり作っておけば、税金は正確に計算できるからです。

個人事業主から法人を設立した方や法人を設立してビジネスをスタートされて法人1期目、設立初年度の法人決算を控えており、以下のお悩みがある方にお勧めのブログです。

- 税理士に頼まず、自分で決算書を作成したい

- 会計ソフトの入力は一通り終わっている

- 店舗、事務所などが1つの市区町村のみに存在する

- 決算整理仕訳の作成方法が分からない

- 税務申告書の作成書類と作成方法が分からない

- 設立初年度法人税の計算方法が分からない

- 作成した決算書、税務申告書の提出方法が分からない

- 納付書の書き方が分からない

これより、サンプル記載例の画像を用いて説明していきます。

これらは、一つの法人が決算を行ったとした場合の資料として作成しており、各サンプル記載例の各記載数値は、今後の説明する申告書・決算書の書類間で整合していますので、参考にされてみてください。

目次

法人の確定申告・決算とは何か

まず、最初に法人の確定申告・決算とは何のために行うのか、確定申告と決算の関係について説明します。

個人事業主と異なり、法人は、決算日を自由に決めることができます。

そして、決算とは、設立から決算日までにいくら儲かったのか、会社の資産や負債などのお財布事情、投資の状況はどのようになっているのかを確定させる手続きになります。

この決算の際に作成する一連の資料を「決算書」といいます。

決算書の大きな役割は主に2つで、一つは、法人税の計算のベースとなること、もう一つは、銀行へ借入を申し込みを行う際に、会社の成績表として強い証拠書類となります。

ちなみに、話はそれますが、1期目の業績があまり良くない場合、銀行から借り入れを行うタイミングとしては、1期目の決算が終わる前に行う方が銀行は貸しやすいと言われています。

理由は、業績の良くない決算書をベースに貸付先の企業を評価するため、赤字の決算になると通常銀行は貸しにくくなるのです。

よって、業績が悪く、借入の必要性がある場合には、1期目が終わる前に借入の申し込みをした方がよいと思います。

話が戻りますが、法人の確定申告とは「期首から決算日までの決算書に記載されている儲けの金額をベースに年間の法人税を確定させる手続き」になります。

そして、この法人の確定申告の際に税務署に提出する一連の資料のことを税務申告書と言います。

法人の決算の11つのプロセスと各書類の作成順序

法人決算の内容、流れ、重要度をまとめると以下の11つのプロセスになります。

これらすべてを決算日から2か月以内に行うことになります。

| 作成順番 | 名称 | 内容 | 難易度 | 重要性 |

|---|---|---|---|---|

| ① | 毎月の会計ソフト入力 | 決算月までの入力 | ☆☆☆☆ | ☆☆☆☆ |

| ② | 決算整理仕訳 | 減価償却費など決算時特有の仕訳を会計ソフトへ | ☆☆☆☆ | ☆☆☆☆☆ |

| ③ | 法人税の計算 | 1年間の利益に対する税金 | ☆☆☆☆☆ | ☆☆☆☆☆ |

| ④ | 法人税の仕訳 | ③で計算した法人税を会計ソフトへ入力 | ☆ | ☆☆ |

| ⑤ | 決算書の作成 | 勘定科目内訳書の作成 | ☆ | ☆☆☆ |

| ⑥ | 法人事業概況説明書の作成 | 事業の概況説明に関する資料の作成 | ☆ | ☆ |

| ⑦ | 国への申告書の作成 | 国に対する申告書の作成 | ☆☆☆☆ | ☆☆☆ (別表1、4のみ☆☆☆☆☆) |

| ⑧ | 都道府県への申告書の作成 | 法人都道府県税・事業税申告書の作成 | ☆☆ | ☆☆ |

| ⑨ | 市町村への申告書の作成 | 市区町村税申告書の作成 | ☆☆ | ☆☆ |

| ⓾ | 提出 | 決算書・申告書の提出 | ☆ | ☆☆☆☆☆ |

| ⑪ | 納付 | 法人税の納付 | ☆ | ☆☆☆☆☆ |

プロセス数が多く、大変なのは確かなのですが、11つのうち、大変なのは、

- 毎月の経理処理

- 決算整理仕訳の入力

- 法人税の計算

- 税務署宛の法人税の申告書の作成

の4つです。

この4つさえしっかり作成できれば、法人の決算申告の9割は終わったと言っていいと思います。

これから以上の11つの法人決算のプロセスの一つ一つについてできるだけ分かりやすく説明していきたいと思います。

決算整理仕訳の方法について

決算整理仕訳とは、毎月の経理処理とは別に年間の利益を確定させるための特別な仕訳を会計ソフトへ入力する作業です。

色んな種類がありますが、代表的な仕訳は以下のような仕訳です。

- 減価償却費

- 在庫

- 期末時点の未回収の金額(売掛金など)

- 期末時点の未払いの金額(買掛金など)

これらが毎月の経理処理で行われているのでしたら、別途仕訳の必要はありません。

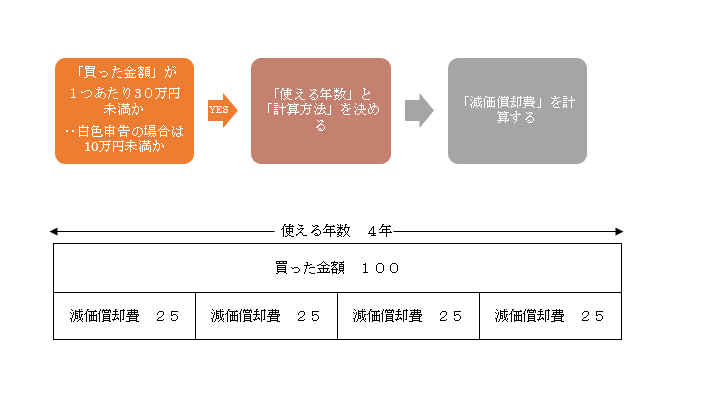

減価償却費の仕訳入力

30万円以上の資産を経費にしていきます

| 減価償却費 | ×××円 | 減価償却累計額 | ×××円 |

詳しくは下記の記事の「減価償却費の説明」をご参照ください。

次は、棚卸の仕訳について解説していきます。

期首在庫と期末在庫の仕訳入力

仕入れた金額から販売した原価に計算するための仕訳です。

| 期首商品棚卸高 | ×××円 | 商品(期首時点の在庫金額、初年度はゼロ) | ×××円 |

| 商品 | ×××円 | 期末商品棚卸高 (期末時点の在庫金額) | ×××円 |

詳しくは下記の記事の「期末在庫の棚卸の仕訳の入力の説明」をご参照ください。

次は未回収の金額についての説明ですが、期末時点で入金がなかったとしても、債権が確定していれば売上として会計に入力する必要があります。

この未回収の金額を入力する場合は下記のように仕訳をします。

期末時点の未回収の金額の入力

期末時点で債権が確定しているが、入金が期を跨いだ後になる場合

| 売掛金 | ×××円 | 売上高 | ×××円 |

売上だけでなく、雑収入なども考え方は同じです。

| 未収入金 | ×××円 | 雑収入 | ×××円 |

上記の未回収の金額と同じ考え方なのですが、期末時点で債務が確定しててもまだ支払っていない原価や経費についても仕訳を入力する必要があります。

期末時点の未払いの金額の入力

期末時点で債務が確定しているが、支払いが期を跨いだ後になる場合

| 仕入高 | ×××円 | 買掛金 | ×××円 |

仕入れだけでなく、家賃などの経費も考え方は同じです。

| 地代家賃(例) | ×××円 | 未払金 | ×××円 |

これらは一例ですが、決算整理仕訳を会計ソフトに入力すると、損益計算書の「税引前当期純利益」の金額が表示され、法人税・申告書の作成のスタートラインに立つことができます。

なぜなら、「税引前当期純利益」の金額が大切な目的である法人税を計算するために必要となるからです。

その他「貸倒引当金」の計上など聞いたことがある方もいるかと思います。

ただ、貸倒引当金は、法人税に対する影響は軽微なため、ここでの説明は割愛し、出来る限りシンプルかつ簡単に法人決算を行えるよう説明しています。

決算整理仕訳を作成後、1年間の法人税の計算を行う流れになります。

法人税の計算ができた後、法人税を以下の仕訳を行います。

法人税の入力方法

期末時点で債務が確定しているが、支払いが期を跨いだ後になる場合

| 法人税等 | ×××円 | 未払法人税 | ×××円 |

ここで大変なのは、この法人税の計算方法です。

「税引前当期純利益」から「法人税」を控除することで、1年間の法人の最終利益である「当期純利益」を計算することができます。

税引前当期純利益、法人税、当期純利益の関係は以下のようになります。

| ①税引前当期純利益 | 100 | 法人税を控除する前の利益 |

| ②法人税 | △30 | ①税引前当期純利益に対する法人税 |

| ③当期純利益 | 70 | ①税引前当期純利益-②法人税=1年間の最終的な利益 |

【相談無料】まずはお気軽に問い合わせください

弊社(税理士法人Accompany)では、これまで数多くの急な決算のご依頼に対応してきた実績があり、記帳代行から決算書・税務申告書の作成、税務署への提出まで期限内にスピーディーに行うためのノウハウがございます。

「法人決算を依頼しようか迷っている」「法人税の申告書のつくり方が分からない」という方は、ぜひ一度、ご相談いただけたら幸いです。(初回相談は無料)。

福岡市に拠点を置いておりますが、オンライン(Zoomや電話)対応も可能なため、全国どちらの地域の方でもお気軽にご利用いただけます。

シミュレーションなどのご希望がありましたら、ぜひお問い合わせください。

\24時間365日受付中 /

『年1回の決算書作成・税務申告』の内容・料金については、下記のページをご覧ください。

【法人の決算書作成・税務申告についてはこちら】

【個人事業主の確定申告についてはこちら】

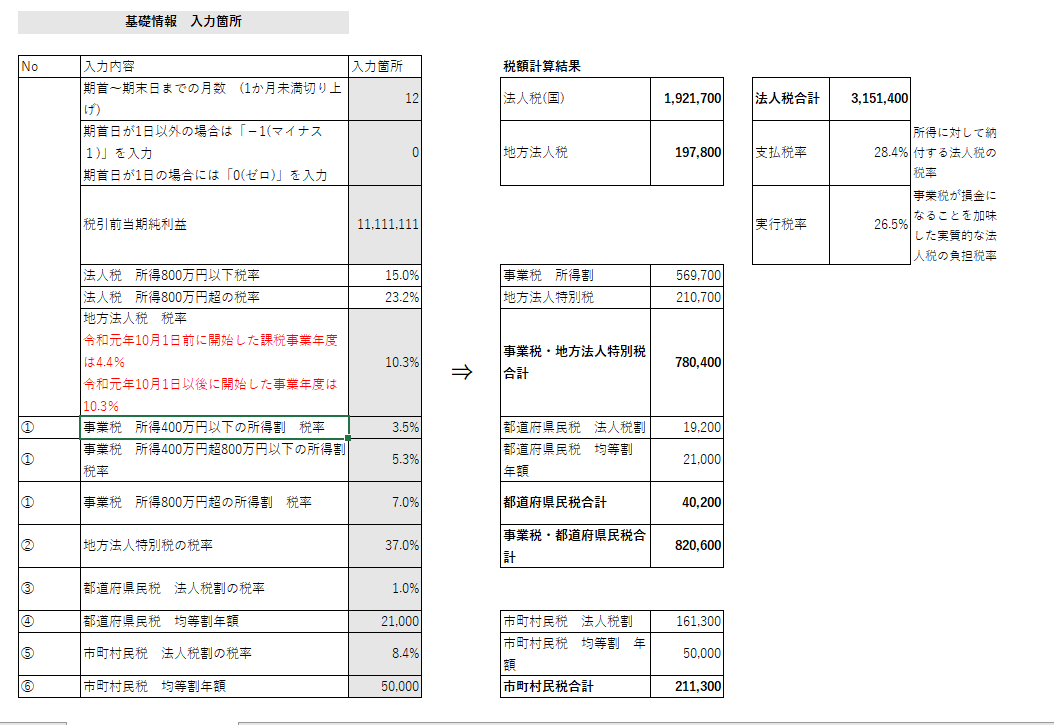

6つの法人税とその計算方法について

ここからは、決算日後2か月以内に納める中小企業の法人税の計算方法を説明していきます。

中小企業が納める法人税は、全部で6種類あります。

6つのそれぞれの法人税を合計した金額を納めることになります。

- 「法人税」‥全国一律の税率

- 「地方法人税」‥全国一律の税率

- 「事業税」‥都道府県によって税率が異なる

- 「地方法人特別税」‥都道府県によって税率が異なる

- 「都道府県民税」‥都道府県によって税率が異なる

- 「市町村民税」‥市区町村によって税率が異なる

これら6つの種類をそれぞれ計算し、合計した金額が決算書の「法人税」の金額となります。

都道府県、市区町村、資本金等によって税率が異なり、1~6それぞれ課税標準が異なるため、計算が複雑です。

課税標準とは、税金計算のベースとなる金額で「課税標準×税率」=税額となります。

法人税の税率を調べる方法

まず、法人税の計算のベースとなる管轄の都道府県、市区町村の税率と均等割の年額を調べます。

決算日から1か月程度で県税事務所や市区町村から郵送される「申告の案内書類」の中に税率表、均等割の年額表が入っています。

もし、書類がなければ、「法人事業税 ○○県」や「法人市民税 ○○市」と検索すれば、行政のHPで調べることができます。

具体的には以下の6つの税率、税額を調べます。

| No | 税率・税額 | 注意点 | 掲載ページ |

|---|---|---|---|

| ① | 事業税の税率 | ・令和元年10月1日以後に開始する事業年度の税率が変更 ・所得金額が400万以下、400万超800万以下、800万超でそれぞれ税率が異なる | 都道府県のHP |

| ② | 地方法人特別税(特別法人事業税) | 令和元年10月1日以後に開始する事業年度は「特別法人事業税」へ変更、税率も変更 | 都道府県のHP |

| ③ | 都道府県民税 税率 | 令和元年10月1日以後に開始する事業年度の税率が変更 | 都道府県のHP |

| ④ | 都道府県民税の均等割 年額 | 資本金の金額によって異なる | 都道府県のHP |

| ⑤ | 市町村民税 税率 | ・令和元年10月1日以後に開始する事業年度の税率が変更 ・資本金の金額によって異なる | 市区町村のHP |

| ⑥ | 市区町村税 均等割 年額 | ・資本金の金額、従業員数によって異なる | 市区町村のHP |

法人税を計算する方法

いよいよ法人税の計算方法に入ります。

後に出てきますが、「税引前当期純利益」がマイナスの法人の場合、均等割のみになり、この場合はシンプルで簡単です。

しかし、「税引前当期純利益」がプラスの場合の法人税の計算は、非常に複雑になります。

よって、以下のグレーの基礎情報を入力すると法人税が自動で計算できるシートを添付していますのでよかったら使ってください。

なお、シートの地方法人特別税の税率が令和元年10月1日以降に始まる事業年度と、それ以前が異なりますのでご注意ください。

ただし、2期目以降の法人税の計算、各種税額控除がある場合、法人税(国)が1000万円を超える場合、期末日が月末以外、事業税の収入割、外形標準課税対象の法人、複数の都道府県、市町村に複数事業所、拠点がある場合の法人税の計算を行う場合には対応していないのでご注意ください。

計算シートを使わず、1期目が令和元年10月1日~令和2年9月30日、資本金1000万円以下の法人の福岡県福岡市の各種税金の計算方法は以下のようになっており、かなり複雑です。

| 税目 | 管轄行政=提出先の行政 | 課税標準 | 税率 | 所得が11,111,111円の場合の計算例 |

|---|---|---|---|---|

| ①法人税 | 税務署(国) | 所得≒税引前当期純利益 | 所得 税率(百円未満切捨て) 年800万円未満※1の金額に対して 15% 年800万円※1を超える金額に対して 23.2% | 800万円×15%+(11,111,111-800万)×23.2%=1,921,752円⇒税額:1,921,700円(百円未満切捨て) |

| ②地方法人税 | 税務署(国) | 法人税 | 法人税(千円未満切捨て)×10.3%=税額(百円未満切捨て) | 1,921,000円×10.3%=197,863円⇒税額197,800円(百円未満切捨て) |

| ③事業税 | 県税事務所(都道府県) | 所得 | 所得 税率(百円未満切捨て 年400万円未満※2の金額に対して 3.5% 年400万円~800万円※2の金額に対して 5.3% 年800万円※2を超える金額に対して 7.0% | ①400万円×3.5%=140,000円 ②400万円×5.3%=212,000円 ③3,111,000円(11,111,111-8,000,000円の千円未満切捨て)×7%=217,700円 ④①+②+③=569,700円(百円未満切捨て) |

| ④地方法人特別税 | 県税事務所(都道府県) | 事業税 | 事業税×37%=税額(百円未満切捨て) | 569,700円×37%=210,700円(百円未満切捨て) |

| ⑤都道府県民税 法人税割 | 県税事務所(都道府県) | 法人税 | 法人税×1%=税額(百円未満切捨て) | 1,921,000×1%=19,200円(百円未満切捨て) |

| ⑤都道府県民税 均等割 | 県税事務所(都道府県) | 資本金 | 均等割金額÷12×月数※3(1か月未満切上)=税額(百円未満切捨て) | 21,000÷12×12=21,000円(百円未満切捨て) |

| ⑥市町村民税 | 市役所(市町村) | 法人税 | 法人税×8.4%=税額(百円未満切捨て) | 1,921,000×8.4%=161,300円(百円未満切捨て) |

| ⑥市町村民税 | 市役所(市町村) | 資本金・従業員数等 | 均等割金額÷12×月数※3(1か月未満切上)=税額(百円未満切捨て) | 50,000÷12×12=50,000円(百円未満切捨て) |

※1:1期目が1年未満の場合には、1か月未満を切り上げし、800万円を月数按分行います。

※2:1期目が1年未満の場合には、1か月未満を切り上げし、400万円を月数按分行います。

※3:1年未満の場合には、1か月未満を切下りげし、月数按分計算します。

仮に1期目が4月1日~2月15日の時は、10か月15日なので1か月未満を切捨てし、10か月となります。

福岡市の法人市民税の年間均等割の年額50,000円なので、50,000÷12×10=41,666円⇒41,600円(百円未満切捨て)となります。

これらの6種類の法人税のスタートとなるのは、「所得」の金額です。

所得とは、複雑な決算を行わない場合には、「税引前当期純利益」と同じ金額と考えて問題ありません。

11,111,111円の税引前当期純利益の場合の法人税の総額は、上記の表より、以下のようになります。

- 法人税:1,921,700円

- 地方法人税:197,800円

- 事業税:569,700円

- 地方法人特別税:210,700円

- 都道府県民税:法人税割19,200円+均等割21,000円=40,200円

- 市町村民税:法人税割161,300円+均等割50,000円=211,300円

1期目の法人税合計=3,151,400円

11,111,111円の利益に対する法人税は3,151,400円で、税率にすると28.4%になります。

ここまでが法人税の計算方法の説明になります。

このプロセスが決算書・申告書を作成するにあたって、最も重要となります。

法人税の仕訳の方法

先ほど計算した法人税の合計額の仕訳を以下のように会計ソフトへ入力します。

(借方)法人税等 3,151,400 / (貸方)未払法人税等 3,151,400

この仕訳を入力すれば、会計ソフトの入力は完了となります。

そして、ここまでできれば、あとはどちらかというと形式的な書類の作成になってきます。

ここからは肩の力を抜いていただき、作成されて宜しいかと思います。

決算書、勘定科目内訳書の内容と作成方法について

ここから決算書、勘定科目内訳書の作成に入ります。

決算書とは以下の一式のことをいいます。

- 決算書の表紙

- 決算日現在の会社の財産の状況を表した表である「貸借対照表」

- 年間の利益を計算した表である「損益計算書」

- 会社の株主の持ち分の変動を表した表である「株主資本変動等計算書」

- 決算の際に採用した経理方法について説明した「注記表」

- 重要な資産や負債、収入や費用の内訳を記載した「勘定科目内訳書」

「貸借対照表」、「損益計算書」、「株主資本等変動計算書」、「注記表」のサンプルは以下で載せています。

ただし、会計ソフトを使っている場合、「勘定科目内訳書」以外は出力できるため、以下では「勘定科目内訳書」の作成方法以外は説明しません。

勘定科目内訳書の作成方法について

勘定科目内訳書は、決算書の勘定科目の内容によって、その作成対象となる内訳書が異なりますが、通常の決算で作成するべきものは、以下の9つになります。

- 預貯金の内訳書

- 売掛金(未収入金)の内訳書

- 棚卸資産(商品又は製品、半製品、仕掛品、原材料、貯蔵品)の内訳書

- 仮払金(前渡金)の内訳書・貸付金及び受取利息の内訳書

- 売掛金(未払金・未払費用)の内訳書

- 仮受金(前受金・預り金)の内訳書・源泉所得税預り金の内訳

- 借入金及び支払利子の内訳書

- 役員給与等の内訳書

- 地代家賃等の内訳書

記載箇所がたくさんありますが、全て正確に記載しなければ、何らかのペナルティがあるというわけでなく、少々誤りがあったとしても、税務署から修正の依頼等の連絡はありません。

よって、この勘定科目内訳書の作成についてはそこまで神経質になる必要はないと考えています。

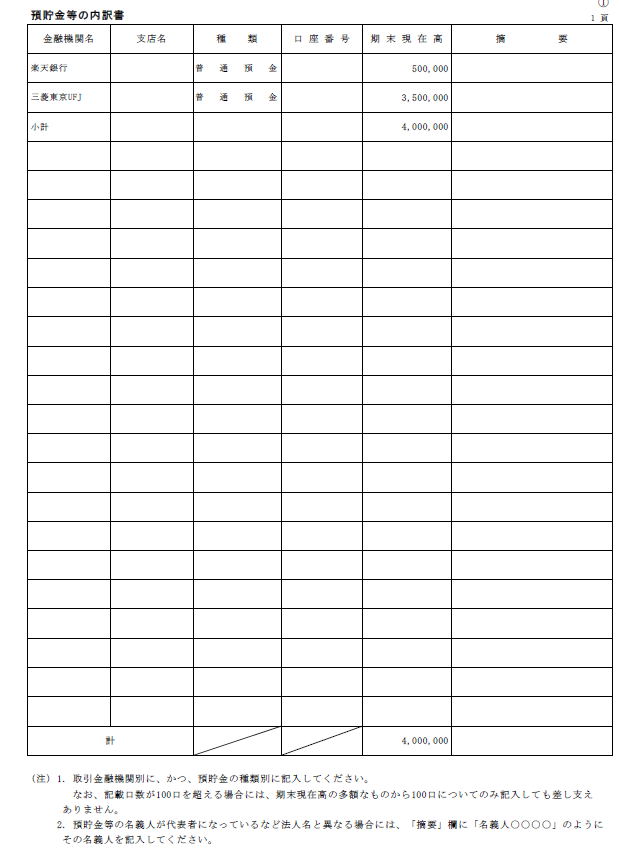

<預貯金の内訳書>

期末日現在の預金口座別の残高についてそれぞれ内訳金額を記載します。

小計金額は、合計金額の事で、小計金額が、貸借対照表の預金残高と一致するよう作成して下さい。

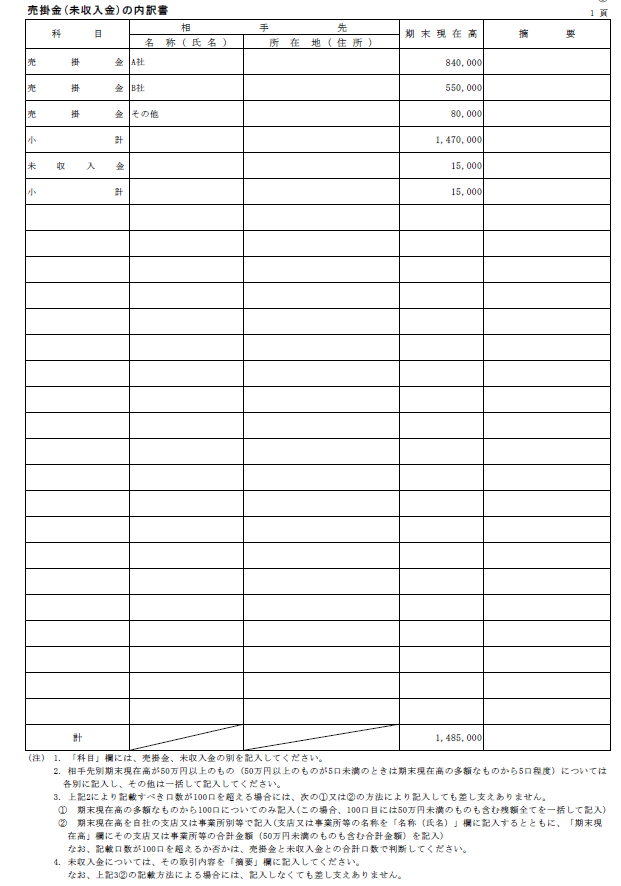

<売掛金(未収入金)の内訳書>

期末日現在の売掛金、未収入金の得意先、取引先、相手先別の残高を記載します。

期末日現在、1つの取引先あたり50万円以上の残高がある取引先について取引先ごとの内訳を記載し、50万円未満の取引先はその他で一括して記載します。

売掛金の小計金額、未収入金の小計金額と貸借対照表の売掛金、未収入金の金額が一致するよう作成してください。

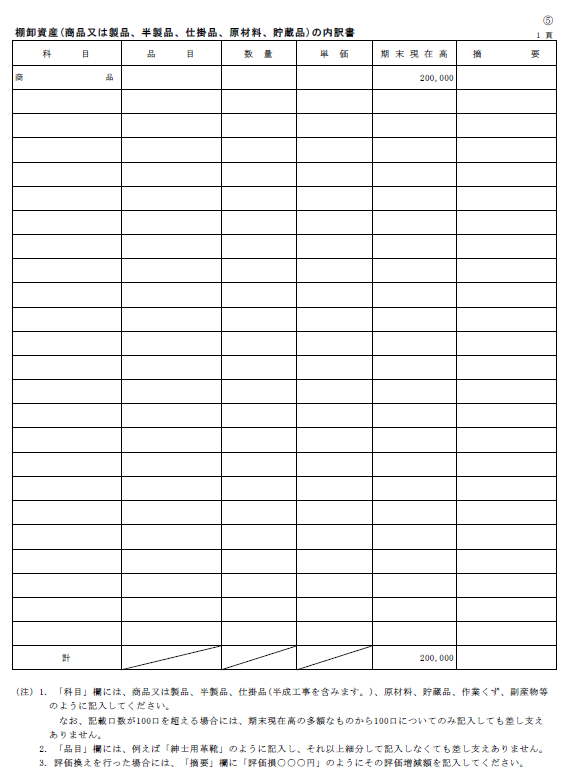

<棚卸資産(商品又は製品、半製品、仕掛品、原材料、貯蔵品)の内訳書>

棚卸資産とは、販売用の在庫のことで、決算日現在の在庫金額を記載します。

商品は、仕入した在庫、製品は、自社で製造した在庫、仕掛品とは、製造途中の在庫のことです。

それぞれの内訳書の金額と貸借対照表の各勘定科目の金額が一致するよう作成してください。

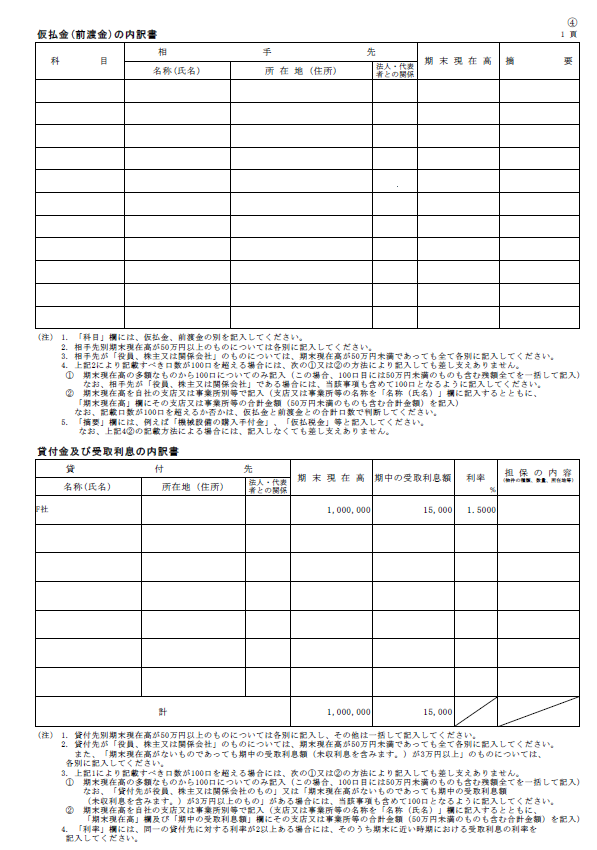

<仮払金(前渡金)の内訳書・貸付金及び受取利息の内訳書>

上段は、決算書に仮払金、前渡金の金額がある場合に、取引先別に50万円を超えるものについては、その内容、金額について記載します。

50万円未満の内容については一括して「その他」で記載します。

下段は、決算書に貸付金がある場合に、相手先別に50万円を超えるものについて、その相手先、金額を記載します。

受取利息がある場合にはその金額もあわせて記載します。

こちらも貸借対照表の貸付金の金額と当内訳書の金額が一致するよう作成してください。

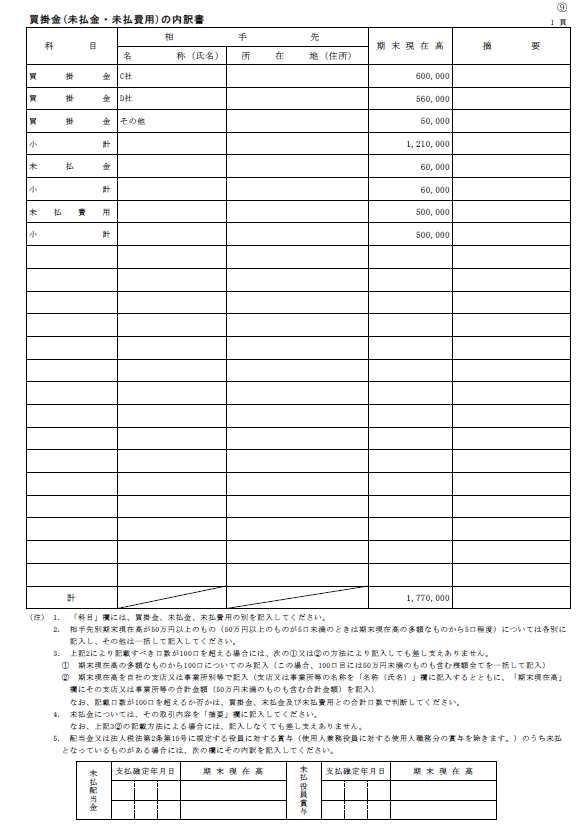

<買掛金(未払金・未払費用)の内訳書>

期末日現在の買掛金、未払金、未払費用の取引先、相手先、内容別の残高を記載します。

期末日現在、1つの取引先あたり50万円以上の残高がある相手先については相手先ごとの内訳を記載し、50万円未満の相手先はその他で一括して記載します。

買掛金、未払金、未払費用の小計金額と貸借対照表の買掛金、未払金、未払費用の金額が一致するよう作成してください。

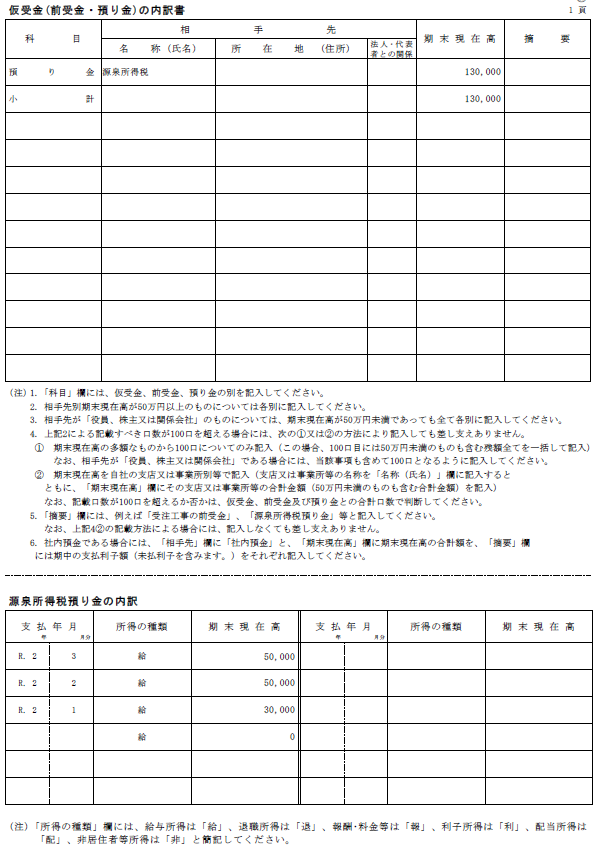

<仮受金(前受金・預り金)の内訳書・源泉所得税預り金の内訳>

勘定科目の仮受金、前受金、預り金の内訳書を作成します。

内容が1件あたり、50万円以上の内容については内容と金額を記載し、50万円未満の内容については、一括して「その他」で金額をまとめて記載します。

それぞれの科目の小計金額が貸借対照表の勘定科目の金額と一致するよう記載してください。

また、源泉所得税の預り金については、発生した時期、内容(給与、報酬、退職など)に分けて記載します。

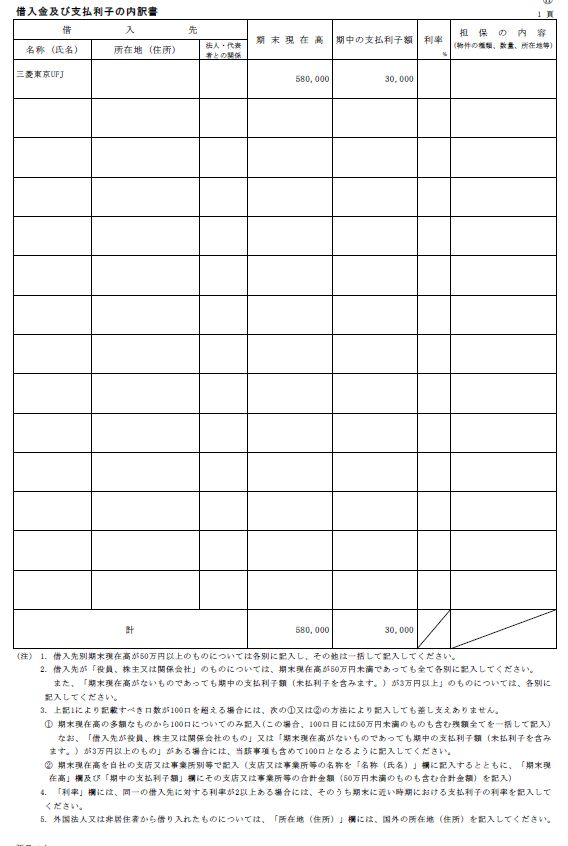

<借入金及び支払利子の内訳書>

決算書に借入金がある場合に、相手先別に50万円を超えるものについて、その相手先、金額を記載します。

支払利息がある場合にはその金額もあわせて記載します。

こちらも貸借対照表の借入金の金額と当内訳書の金額が一致するよう記載してください。

<役員給与等の内訳書>

上段で各役員に対する年間の報酬について記載し、下段で役員以外の給与金額について記載します。

注意点は、代表者の家族に対する役員報酬、給与額を記載する必要があります。

損益計算書の役員報酬、給与手当等の金額と当内訳書の金額が一致するように作成してください。

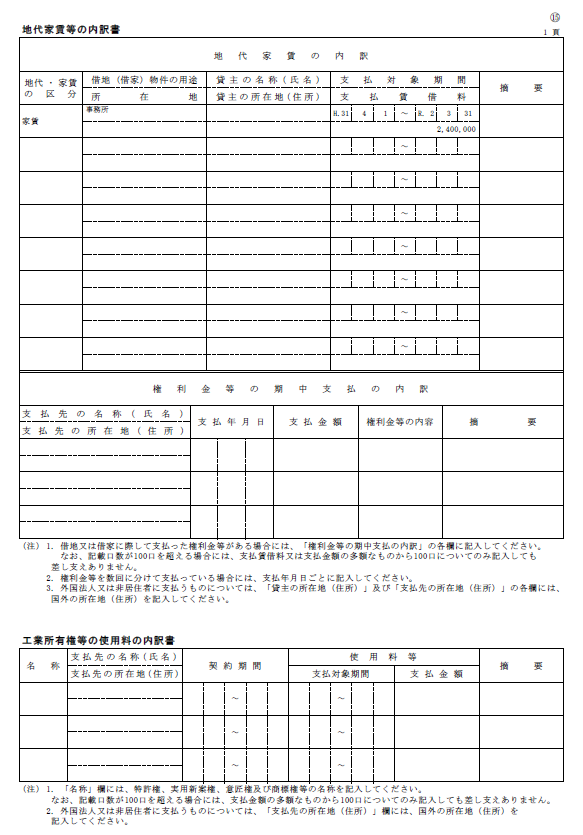

<地代家賃等の内訳書>

不動産に対して年間に支払った家賃、土地代の内訳、契約期間を記載します。

当内訳書の金額合計と損益計算書の地代家賃が一致するよう記載してください。

以上が勘定科目内訳書の作成方法についての説明になります。

上記の決算書、勘定科目内訳書は、弥生会計から作成した資料になります。

「貸借対照表」や「損益計算書」は、弥生会計だけでなく、マネーフォワード会計、freeeなどの市販の会計ソフトを使うことで作成することができます。

但し、 マネーフォワード会計、freeeなどでは、「注記表」や「勘定科目内訳書」を作成することはできないため、エクセル、ワードファイルで作成するか、手書きで作成することになります。

しかも、弥生会計では、各科目の補助科目を使って入力していれば、勘定科目内訳書が自動で作成することができ、マネーフォワード会計、freeeなどと比べると法人決算書を作成する場合には、弥生会計が一番スムーズだと思います。

【相談無料】まずはお気軽に問い合わせください

弊社(税理士法人Accompany)では、これまで数多くの急な決算のご依頼に対応してきた実績があり、記帳代行から決算書・税務申告書の作成、税務署への提出まで期限内にスピーディーに行うためのノウハウがございます。

「法人決算を依頼しようか迷っている」「法人税の申告書のつくり方が分からない」という方は、ぜひ一度、ご相談いただけたら幸いです。(初回相談は無料)。

福岡市に拠点を置いておりますが、オンライン(Zoomや電話)対応も可能なため、全国どちらの地域の方でもお気軽にご利用いただけます。

シミュレーションなどのご希望がありましたら、ぜひお問い合わせください。

\24時間365日受付中 /

『年1回の決算書作成・税務申告』の内容・料金については、下記のページをご覧ください。

【法人の決算書作成・税務申告についてはこちら】

【個人事業主の確定申告についてはこちら】

法人事業概況説明書の内容と作成方法

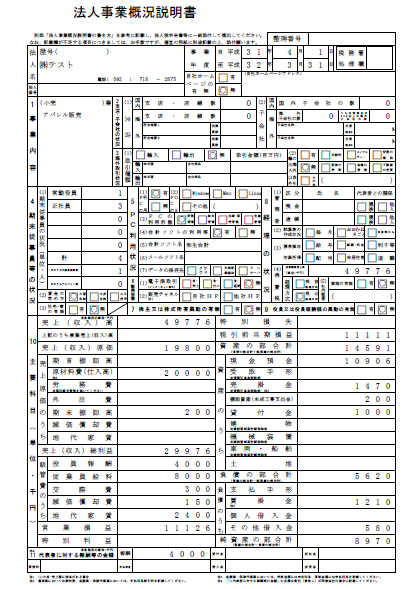

法人事業概況説明書の表面

法人事業概況説明書の裏面

この法人事業概況説明書は、記載箇所がたくさんありますが、これらについて全て正確に記載しなければ、何らかのペナルティがあるというわけでなく、少々誤りがあったとしても、税務署から修正の依頼等の連絡はありません。

よって、法人事業概況説明書の作成についてはそこまで神経質になる必要はないため、さらっと記載すれば問題ないと考えています。

この 事業概況説明書は、弥生会計を使えば、決算書の数値を連携させて作成することができ、この点でも法人決算に関する機能は弥生会計は便利だと思います。

ここまでが決算書の作成方法についての説明になります。

後は、税務署に提出する税務申告書の作成方法に入ります。

たくさんの書類があり、記載方法が複雑で先入観で難しいと感じている方も多いかもしれません‥

しかし、ここまでの資料の作成ができれば、あとちょっとです。

税務申告書とはどんな書類か

税務申告書とは、決算書の損益計算書の利益の金額をベースに法人税の税金の計算を行うための書類です。

法人を設立され、初めて決算を行うにあたり、この税務申告書の作成が、初めての方にとって大きなハードルになってしまうことが多いようです。

決算書の作成方法は個人事業主と法人では大きな違いはありません。

ただ、個人の確定申告書の作成に比べ、法人の税務申告書は、作成する書類がかなり多く、作成書類の内容が複雑で用語が専門的になっている点でハードルを上げてしまっています。

たくさんの種類の書類がありますが、しっかりと作りこむべきは、税務署に提出する「別表一」「別表四」と県税事務所に提出する「六号」と市役所へ提出する「二十号」です。

その他は、基本間違えても大した問題になることはありません。

そして、税務申告書は①国の管轄である税務署に提出する申告書、②都道府県の管轄である県税事務所に提出する申告書、③市区町村の管轄する市町村に提出する申告書の3つがあります。

- 国=○○税務署

- 都道府県=○○県税事務所

- 市区町村=○○市役所

税務署、県税事務所、市役所それぞれに同じ書類を提出すれば良いのではなく、それぞれ別々の書類を作成し、提出することになります。

それぞれの役所へ提出する書類は以下のようになっています。

- 税務署=決算書、税務署用の法人税申告書、事業概況説明書‥「別表一~十六」

- 県税事務所=都道府県用の法人税申告書・事業税申告書‥六号

- 市役所=市区町村用の法人税申告書‥二十号

ここからは、「税務署用の法人税申告書」、「都道府県用の法人税申告書・事業税申告書」、「市区町村用の法人税申告書」についてそれぞれ説明したいと思います。

税務署用の法人税申告書の作成書類と作成方法について

税務署に提出する申告書の各書類の名称は「別表」と呼ばれ、別表一~十六を使うことになります。

個別のケースによって作成する別表が異なったり、給与アップや設備投資を行うケースで法人税を少なくことができるケースには、特別な別表を添付する必要があるため、注意が必要です。

ここでは、税務署用の法人税申告書作成で通常、必要となる「別表一」、「別表二」、「別表四」、「別表五(一)」、「別表五(二)」、「別表七」(赤字決算の場合のみ)、「別表十五」、「別表十六」の記載方法について説明したいと思います。

これらの作成に必要となる情報は、先ほど計算した法人税の計算結果、損益計算書、貸借対照表です。

まずは、「別表一」は以下のように作成します。

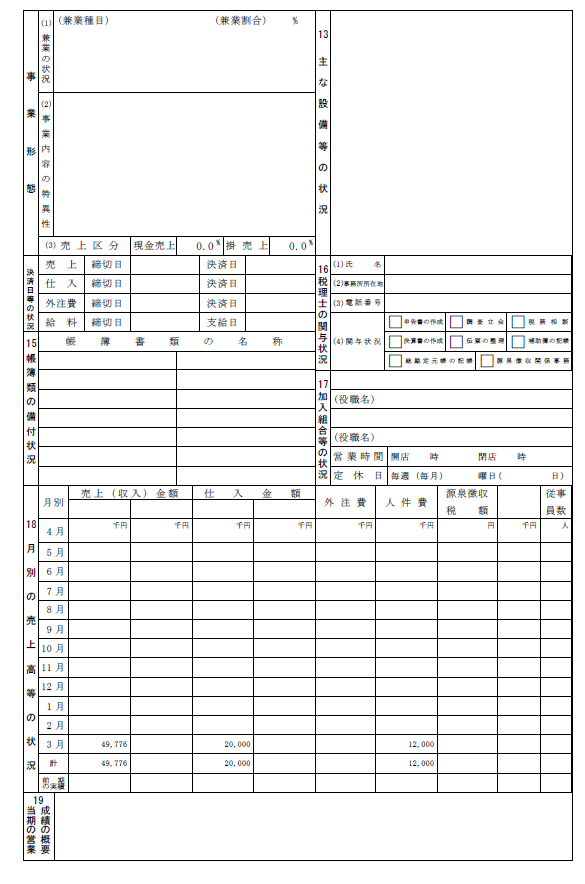

別表一の書き方

各事業年度の所得にかかる申告書である別表一は、国に納める法人税を記載する申告書で、各種番号ごとの記載内容は以下のようになります。

別表一に記載する数値

1:決算書の「税引前当期純利益」

2、4、10、23:法人税の百円未満切捨て前の数値

14、16:法人税の百円未満切捨て後の数値

35:法人税の千円未満切捨て後の数値

36、38:地方法人税の百円未満切捨て前の数値

42、44:地方法人税の百円未満切捨て後の数値

別表一(一)次葉の書き方

「別表一次葉」は、法人税と地方法人税を計算する書類で、各種記載事項は以下になります。

別表一次葉に記載する数値

50:損益計算書の「税引前当期純利益」が800万円以上の場合には8,000,000を記載

税引前当期純利益が800万円未満の場合には、税引前当期純利益の百円未満の切捨て後の金額をそのまま記載

52:損益計算書の「税引前当期純利益」が800万円以上の場合には税引前当期純利益から8,000,000円を控除し、百円未満を切捨てした金額

税引前当期純利益が800万円未満の場合には、0(ゼロ)

53:50に記載した金額に15%を掛けた金額

55:52に記載した金額に23.2%を掛けた金額

56:法人税の千円未満切捨て後の数値

58:地方法人税の金額を記載

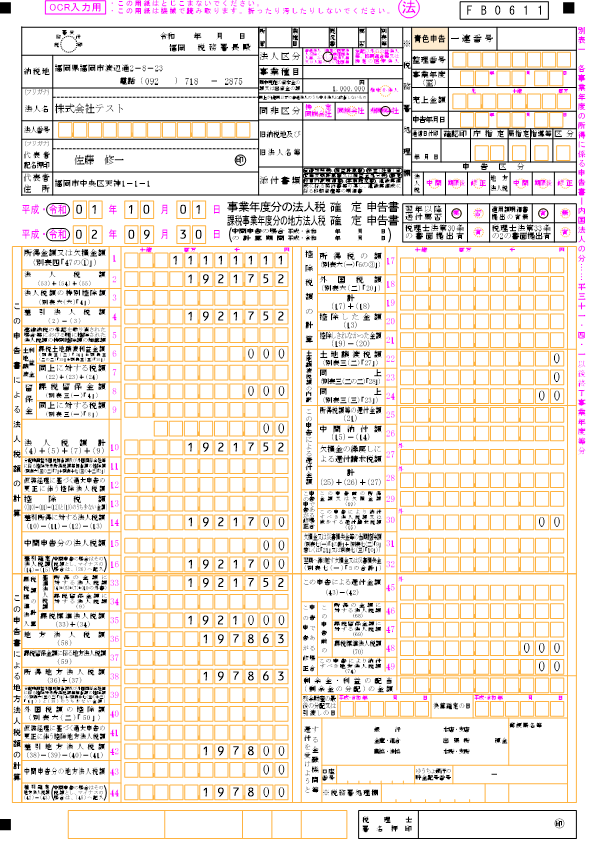

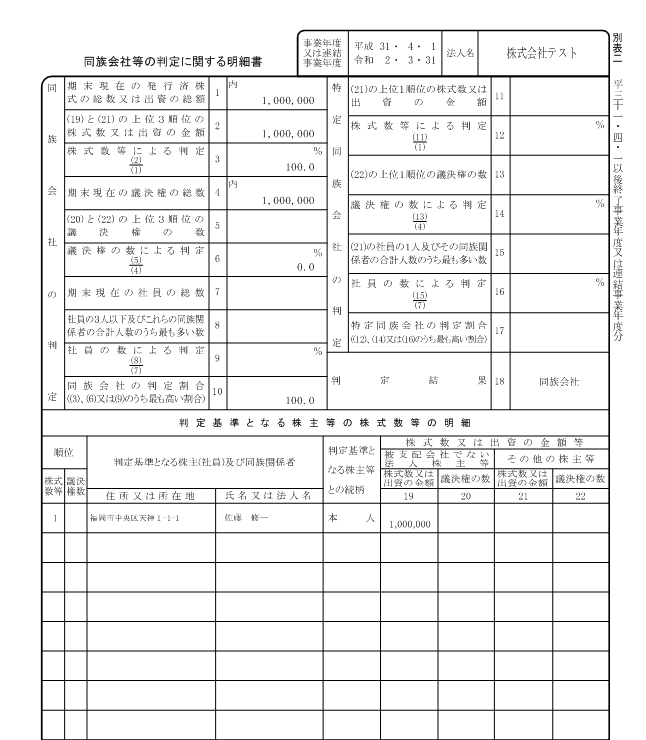

別表二の書き方

同族会社等の判定に関する明細書である「別表二」は同族会社かどうかを判定するための書類で、ほとんどの中小企業が同族会社になると思います。

1,000,000株発行している場合で、一人株主の場合の記載方法は上記のようになります。

この別表二はミスがあったとしても、税金の金額にほとんど関わることのない表です。

上記の記載例を参考にされてみてください。

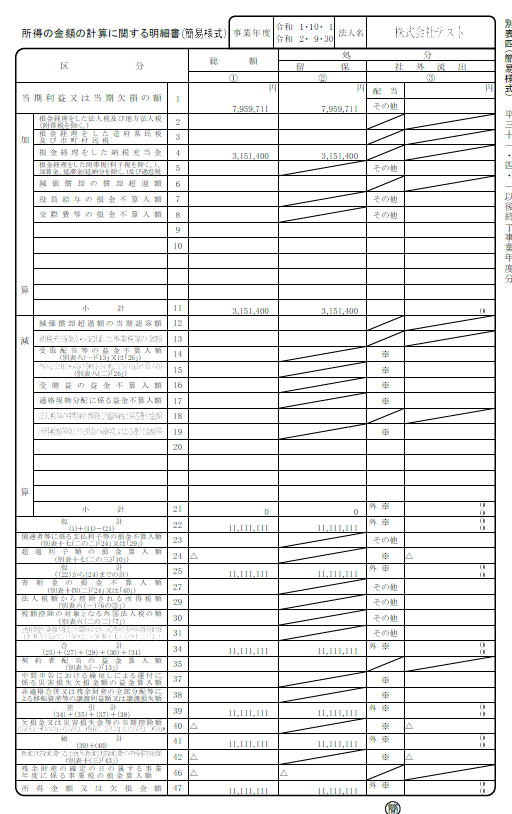

別表四の書き方

所得の金額の計算に関する明細書(簡易様式)である別表四は、決算書、損益計算書の年間の最終利益である「当期純利益」を法人税を課税標準(法人税を計算するためのベースとなる金額)に調整するための書類になります。

第四表に記載する数値

1:損益計算書の「当期純利益」

4、11:損益計算書の「法人税等」

22、25、34、39、41、47:損益計算書の「税引前当期純利益」

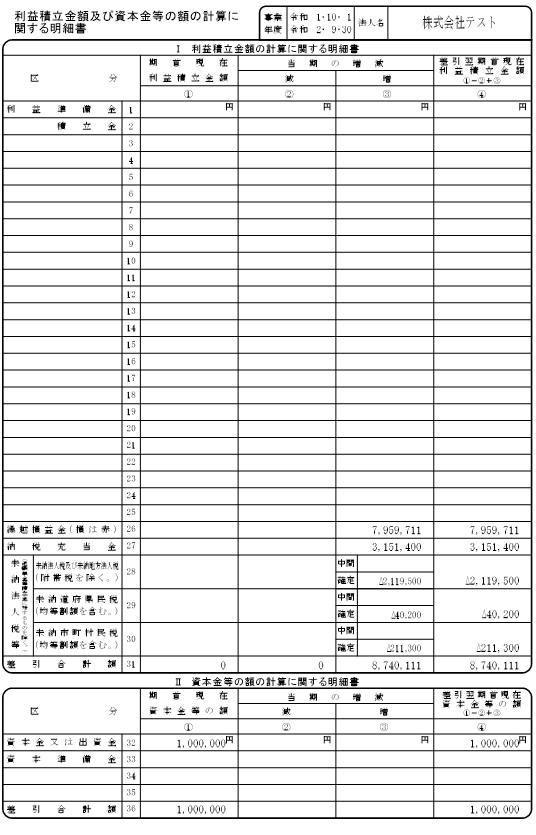

別表五(一)の書き方

利益積立金及び資本金等の額の計算に関する明細書である別表五(一)は、分かりにくいかと思いますが、「利益を計算するためのルールである会計」と「税金を計算するためのルールである税務」の違いによって、生じた資産と負債の差額である純資産について記載する書類になります。

別表五(一)に記載する数値

繰越損益金(損又は赤) 28の③、28の④:損益計算書の「当期純利益」、貸借対照表の「繰越利益剰余金」

納税充当金 27の③、27の④:損益計算書の「当期純利益」、貸借対照表の「未払法人税等」

未納法人税及び未納地方法人税(附帯税を除く) 28の③下段、28の④:①法人税と②地方法人税の合計

未納道府県民税(均等割額を含む) 29の③の下段、29の④:⑤の都道府県民税

未納市町村民税(均等割額を含む) 30の③の下段、30の④:⑥の市町村民税

差引合計額 31③、31④:③、④列の記載されている金額の合計

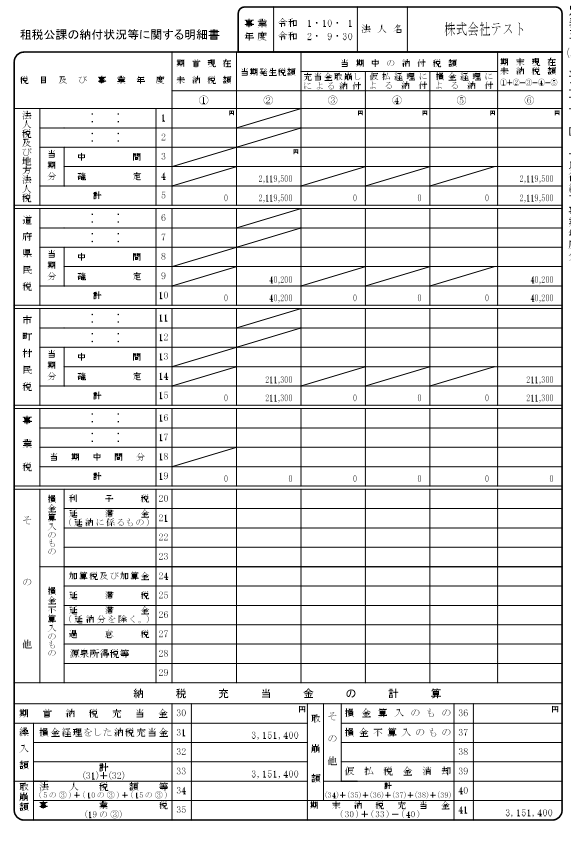

別表五(二)の書き方

租税公課の納付状況等である別表五(二)は、1年間に支払った税金と発生した税金に関して記載する書類になります。

別表五(二)の各種記載事項は以下になります。

別表五(二)に記載する数値

法人税及び地方法人税 当期分 確定 4②、4⑥:①法人税と②地方法人税の合計

道府県民税 当期分 確定 9②、9⑥:⑤の都道府県民税の金額

市民税 当期分 確定 14②、14⑥:⑥の市町村民税の金額

その他 損金算入のもの その他 22②、22⑤:損益計算書の「租税公課」の金額

納税充当金の計算

損金経理した納税充当金 31、33、41:損益計算書の「当期純利益」、貸借対照表の「未払法人税等」

別表十五の書き方

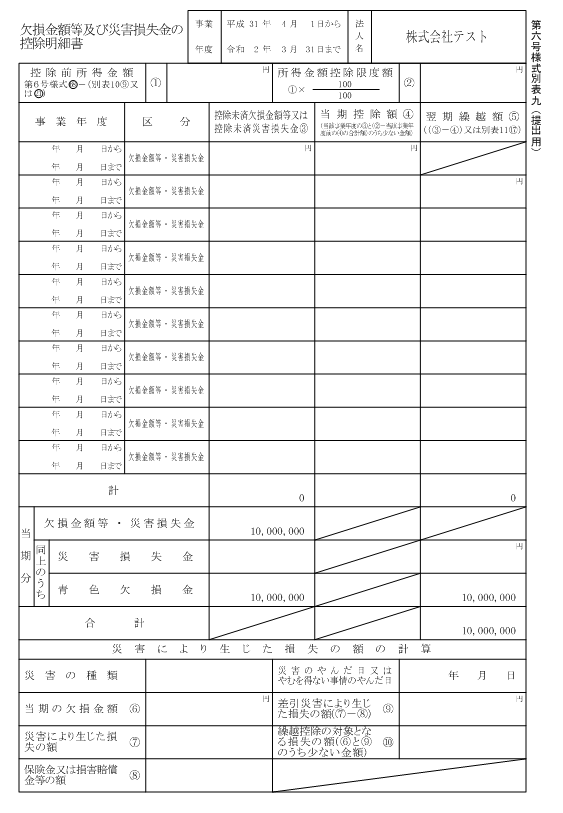

欠損金又は災害欠損金の損金算入に関する明細である別表七は、青色申告の場合で損失を次年度以降に繰り越すための書類になります。

青色申告の場合には、損失が発生した場合で、発生した損失金額と次年度以降10年間の利益金額を相殺して法人税を計算することができます。⇒欠損金の繰越控除

よって別表七は発生した損失を次年度の利益と相殺して法人税を計算するための表になります。

これまでは、利益が発生した場合の事例の数値となりますので、この別表七の記載方法の説明に関しては、これまでの事例と切り離して、損益計算書の「税引前当期純利益」が10,000,000円の赤字の場合の記載例になります。

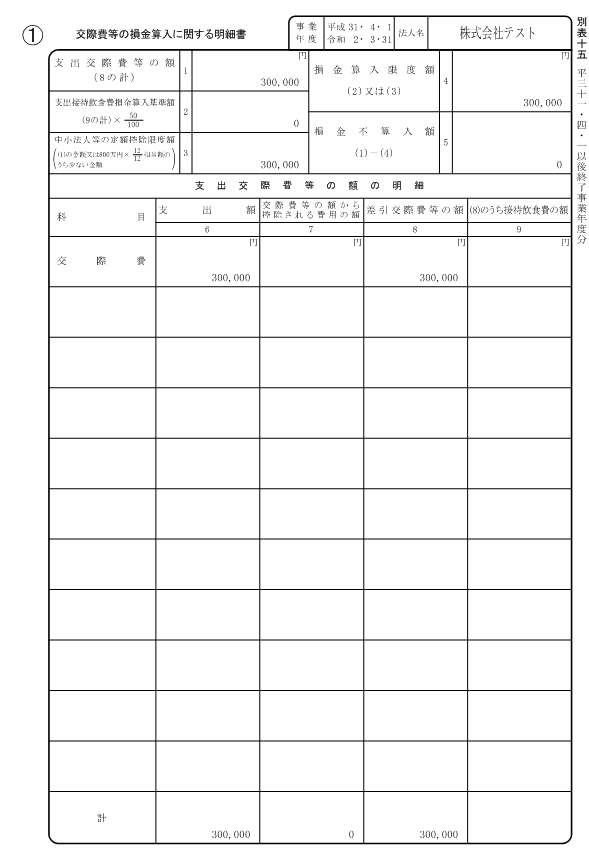

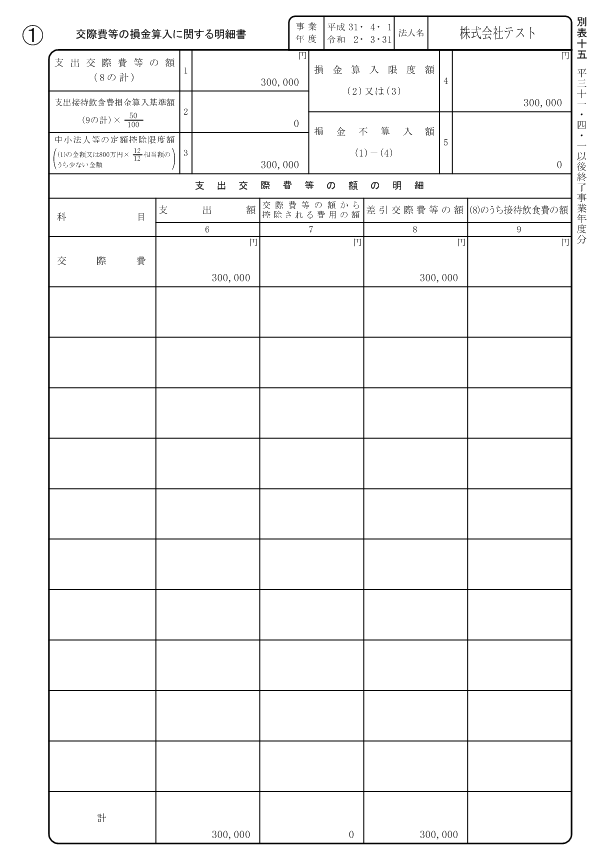

別表十五の書き方

別表十五は、交際費等の損金算入に関する明細書で、年間の交際費の金額を記載する表になります。

詳しい説明は割愛しますが、年間800万円を超える場合は、交際費は法人税を計算する上では全額経費にすることができません。=損金算入できません

よって、経費にすることができる交際費を計算するのがこの別表十五になります。

1期目から交際費が800万円を超えることはあまりないと思うので、簡単な記載例とさせていただきました。

別表十五に記載する数値

1、3、4、6、8:販売費及び一般管理費内訳書の「交際費」の金額

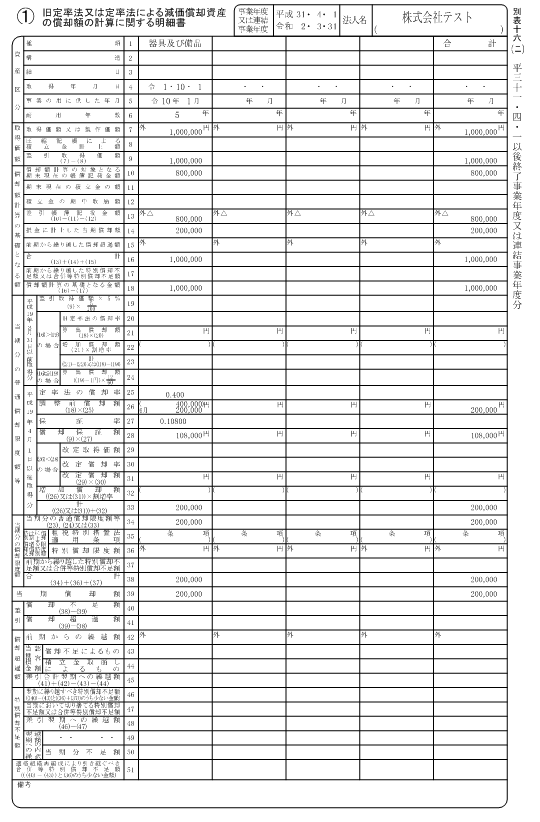

別表十六(二)の書き方

旧定率法又は定率法による減価償却資産の償却額の計算に関する明細書である別表十六(二)は、建物、建物付属設備、ソフトウェア以外の資産の減価償却費の計算過程を記載する書類になります。

車両、備品、構築物、機械、工具が別表十六(二)の対象資産となります。

建物、建物付属設備、ソフトウェアの資産を保有している場合には、別表十六(一)の書類の作成が必要です。

一つ一つの資産に関して記載する方法と勘定科目ごとの合計金額で記載する方法があります。

別表十六(二)に記載する数値

1:勘定科目

2:取得年月日

3:事業に使いはいじめた年月

4:耐用年数

7、9、16、18:取得価格

10、13:取得価格ー減価償却費

14、26の下段、33、34、38、39:減価償却費

25:耐用年数に対応する償却率

26の上段:取得価格×償却率

27:耐用年数に対応する保証率

28:取得価格×保証率

減価償却費の計算におすすめなのがこちらの高精度計算サイトです。

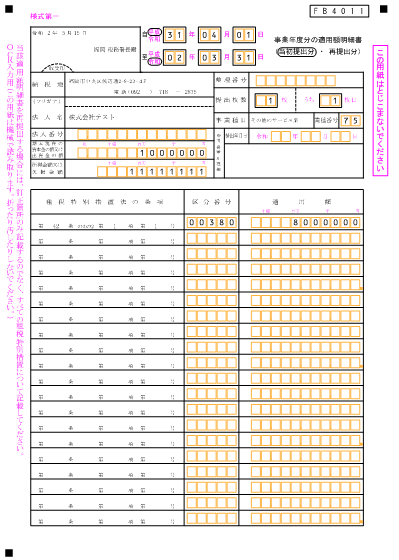

適用額明細書の書き方

税務署宛の税務申告書の最後の説明となる適用額明細書の記載方法についてです。

適用額明細書とは、国が政策的に定めている減税措置(租税特別措置法)を法人税の計算で利用する場合に添付する書類になります。

本来国が定めている法人税率は、所得金額800万円未満の部分に対しては、19%ですが、租税特別措置法という法律に基づき、一時的に15%と減税されており、この減税措置を利用するため、適用額明細書を添付します。

記載事項は以下のようになっております。

適用額明細書に記載する数値

租税特別措置法の条項:第42条3の2 第1項1号

番号:380

適用額:所得金額(税引前当期純利益の金額)の百円未満切捨て金額

以上が税務署へ提出する法人税の申告書のベーシックな場合の各種別表の作成方法の説明になります。

税務申告書の作成の説明はあと少しになります。

もう少し、頑張ってお付き合いください!!

最近では、税務署で法人税の申告書の作成方法を教えてくれるとのことなので、作成に困った時には所轄の税務署に相談してみたほうが良いかと思います。

【相談無料】まずはお気軽に問い合わせください

弊社(税理士法人Accompany)では、これまで数多くの急な決算のご依頼に対応してきた実績があり、記帳代行から決算書・税務申告書の作成、税務署への提出まで期限内にスピーディーに行うためのノウハウがございます。

「法人決算を依頼しようか迷っている」「法人税の申告書のつくり方が分からない」という方は、ぜひ一度、ご相談いただけたら幸いです。(初回相談は無料)。

福岡市に拠点を置いておりますが、オンライン(Zoomや電話)対応も可能なため、全国どちらの地域の方でもお気軽にご利用いただけます。

シミュレーションなどのご希望がありましたら、ぜひお問い合わせください。

\24時間365日受付中 /

『年1回の決算書作成・税務申告』の内容・料金については、下記のページをご覧ください。

【法人の決算書作成・税務申告についてはこちら】

【個人事業主の確定申告についてはこちら】

法人税都道府県民税の申告書・事業税申告書の作成方法

決算書、税務申告書の作成完了まであと少しです。

これから説明する県税事務所宛の申告書の作成では、③法人事業税、④地方法人法人税、⑤都道府県民税の3つを計算し、申告します。

税務署宛の申告書と異なり、書類は多くなく、黒字であれば、第六号様式の1枚、赤字であれば、第六号様式別表九の2枚の申告書の作成で済みます。

まず、申告書のベースとなる「第六号様式」の記載方法について説明します。

第六号様式の書き方

第六号様式は、所得金額と先ほどの税務署宛の申告書の別表一で計算した法人税をベースに③法人事業税、④地方法人特別税、⑤都道府県民税の3つを一気に計算するための申告書です。

複数の都道府県にまたがって支店がある場合には、作成方法が複雑になりますが、ここでは複数の都道府県に支店がまたがっていない法人の申告書の作成で説明します。

左上が、「事業税」の計算に関する記載、左下が、「地方法人特別税」に関する記載、右半分が「法人都道府県民税」に関する記載になります。

まず、税率を記載する箇所が多いため、各種数字を記載する前に、税率を記載します。

税率の記載方法

左上の事業税の税率を㉘~㉚の税率欄に記載

左下の地方法人特別税の税率の53の税率欄に記載

左側の⑦の「法人税割」の欄に記載

左側の⑯に月数(1か月未満切捨て)と均等割額を記載

税率を記載した後は、記載箇所が多いですが、各記載事項は以下になります。

事業税の記載事項(左上部分)

㉗:損益計算書上の税引前当期純利益

| 課税標準(百円未満で記載) | 税率 | 税額 | |

| ㉘ | 400万円>損益計算書上の税引前当期純利益の場合は「税引前当期純利益」の百円未満切捨てした金額を記載 400万円<損益計算書上の税引前当期純利益⇒400万円を記載 | 400万円以下の税率を記載 | 課税標準×税率を百円未満切捨て |

| ㉙ | 400万円>損益計算書上の税引前当期純利益の場合はゼロを記載 400万円<損益計算書上の税引前当期純利益<800万円の場合は、(税引前当期純利益-400万円)の百円未満切捨てした金額 損益計算書上の税引前当期純利益>800万円の場合は400万を記載 | 400万円超800万円以下の税率を記載 | |

| ㉚ | 400万円>損益計算書上の税引前当期純利益の場合はゼロを記載 400万円<損益計算書上の税引前当期純利益<800万円の場合は、ゼロを記載 損益計算書上の税引前当期純利益>800万円の場合は、(税引前当期純利益-800万円)の百円未満切捨てした金額を記載 | 800万円超の税率を記載 | |

| ㉛ | 当期純利益の金額を記載 | ㉘~㉚の合計を記載=法人事業税の納税金額 |

㊴、㊸、㊻、㊼、㊽、52:㉘~㉚の合計を記載

ここまでが法人事業税(左上部分)の申告書の作成箇所です。

- 地方法人特別税の記載事項(左下部分)

53の課税標準:㉘~㉚の合計を記載=法人事業税の金額

53の税額、55、57、60、62:地方法人特別税の金額を記載(法人事業税×43.2%、百円未満切捨て)⇒地方法人特別税の納税金額 - 都道府県民税の記載事項(右側部分)

①:法人税

⑦:法人税×税率

⑫:⑦の百円未満切捨てした金額⇒法人税割金額

⑯:1年間の均等割り金額

⑰、⑲:期間に応じた均等割り金額⇒均等割金額

⑳、㉒:⑦+⑲=法人都道府県民税の納付税額

ここまでが県税事務所宛の「第六号様式」、法人税の申告書の記載事項の説明です。

県税事務所宛の申告書は、利益が出ている場合はこの「第六号様式」のみの作成で大丈夫ですが、赤字の場合には、以下の書類の作成が必要となります。

第六号様式別表九の書き方

この六号様式別表九は、税務署宛の書類、「別表七」に相当する書類で、赤字を繰り越すための書類になります。

記載事項は別表七と同様に「損益計算書の税引前当期純利益」を記載します。

記載箇所も別表七と全く同じなので、割愛させていただきます。

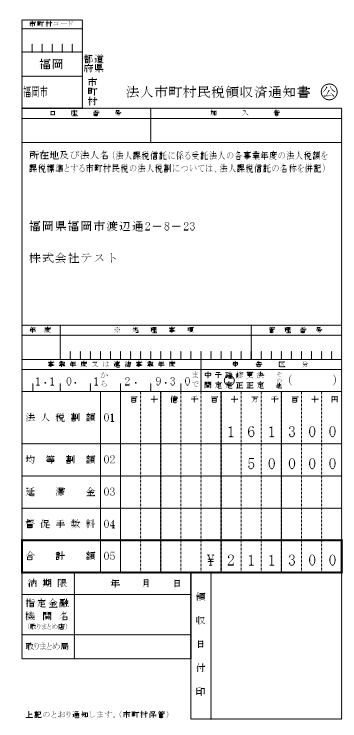

市区町村の法人税申告書の作成方法について

最後の申告書の作成である法人市民税の申告書の作成方法について説明します。

市区町村宛の法人税申告書の作成も、支店などの拠点が複数市町村にまたがる場合ではなく、拠点が単一市町村のみの法人の場合で説明します。

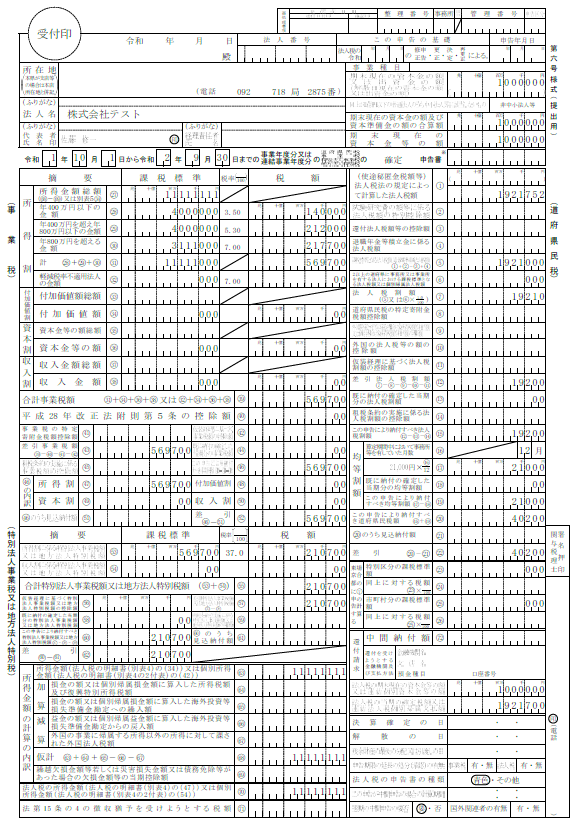

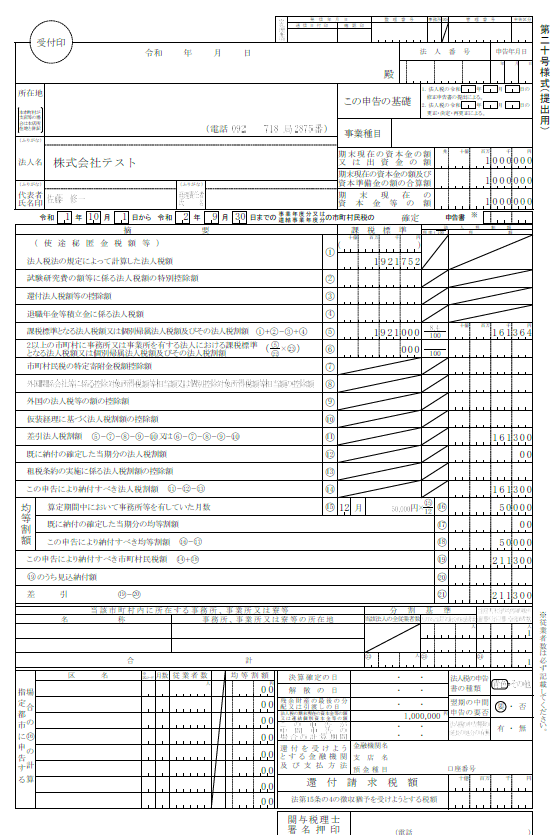

第二十号様式の書き方

法人市民税の申告書は、この「第二十号様式」のみの作成となります。

第二十号様式に記載する数値

①:法人税の金額を記載(百円未満切捨て前)

⑤の課税標準:法人税の金額を記載(百円未満切捨て後)

⑤の税率:該当する法人市民税の税率を記載

⑤の税額:⑤の課税標準×⑤の税率

⑪、⑭:⑤の税額の百円未満切捨て後の金額を記載

⑮の課税標準:市区町村ごとに異なる1年間の均等割り金額を記載

⑮の税額、⑱:⑮の課税標準の期間に応じた均等割り金額

⑲、㉑:⑭+⑱の金額を記載

ここまでが1期目の法人の決算書の作成方法、各種税務申告書の作成方法の説明です。

作成が終った後は、これまで作成した提出書類の提出先と提出方法について説明します。

税務署、県税事務所、市区町村別の決算書の提出書類の内容と提出方法について

決算書や申告書を作成し終わった後に各種の提出書類の部数と提出する期限についてご説明します。

税務署、都道府県税事務所、市役所に提出する書類とそれぞれ提出する部数は以下のようになっています。

| 宛先 | 提出書類 | 部数 |

|---|---|---|

| 税務署 | 決算書 (損益計算書、貸借対照表、株主資本等変動計算書、勘定科目内訳書、注記表) | 1 |

| 税務署 | 法人税申告書(別表一) | 2 |

| 税務署 | 法人税申告書(別表二~十六) | 1 |

| 税務署 | 事業概況説明書 | 1 |

| 県税事務所 | 都道府県・事業税申告書 | 2 |

| 市役所 | 市区町村地方税申告書 | 2 |

一部の書類を2部提出するのは、申告書が受理された控えとして、各役所から返送してもらうためです。

よって、郵送で提出する際には、返信用封筒と切手を貼り提出されてください。

これらの提出期限ですが、決算日後2か月以内となっています。

決算日が3月31日であれば、5月31日が提出期限です。

但し、提出期限日が土日であれば、月曜日が提出期限となります。

この提出期限に間に合わない場合には、通常の税金に5%の上乗せ税金及び支払いが遅れる場合には、利息的なペナルティーがあります。

また、2期連続、期限後の申告書の提出となってしまった場合には、青色申告の取り消しとなってしまうため、注意が必要です。

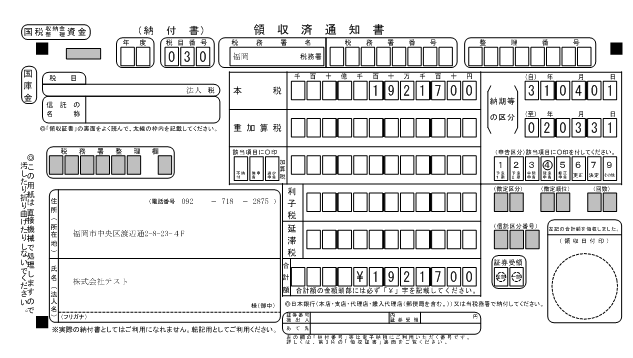

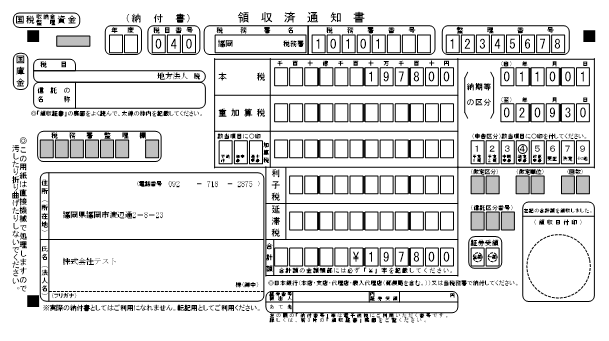

法人税の納付書の書き方について

最後に、法人税、地方法人税、事業税、地方法人特別税、都道府県民税、市民税の納付書の書き方についてそれぞれ記載します。

納付書は、郵便局を含む、金融機関の窓口で納めることができます。

納付の期限は、決算日から2か月以内となっており、納付が遅れると、遅れたことに対するペナルティが生じてしまいますのでご注意下さい。

法人税の納付書の書き方

地方法人税の納付書の書き方

法人道府県民税、法人事業税・地方法人特別税の納付書の記載方法

法人道府県民税、法人事業税・地方法人特別税の納付書は、記載項目が多く、やや複雑になっています。

仮に納付書の記載ミスがあった場合、銀行によって受付してくれない場合があります。

ただ、法人道府県民税、法人事業税・地方法人特別税の納付書やこれから説明する市町村用の納付書は、WEB上でダウンロード可能となっているので、活用されてください。

法人市民税の納付書の書き方

1期目の法人決算書作成に関するまとめ

以上のように法人の決算は、作成する書類の数が多く、作成方法が複雑です。

全ての記載項目について神経質になるのではなく、ある程度肩の力を抜いて作成することが大切だと考えております。

なぜなら、多少の形式的な不備や記載ミスがあったととしても、最終的に各種法人税額の金額を正確に計算できていれば大きな問題にはならないからです。

創業当初はできるだけ、コストを掛けたくない方が多いかと思います。

税理士に頼まず、自分で法人の決算書を作成するにはかなりの時間を要することが予測されます。

よって、特に1期目の法人の決算を行うに当たって大切なことは、毎月の経理をしっかり行い、早めの決算書の作成、税務申告書の作成に取り掛かることが大切だと考えています。

特に、最近では、経理方法や法人の決算に関する分かりやすい書籍やネット上の情報が数多くあります。

是非ご活用ください。

ご自身で法人の決算書、税務申告書作成を申告期限ギリギリまで行ったみたけど、出来なかった方向けに、急な決算申告サービスがございます。

自分で作成するのが上手くいかなかった方や、作成に要する時間を節約したい方は、税理士に頼まれるケースもあります。

当事務所ではこれまで数多くの急な決算のご依頼に対応してきた実績があり、記帳代行から決算書・税務申告書の作成、税務署への提出まで期限内にスピーディーに行うためのノウハウがございます。

迷っている方は、一度お気軽にご相談いただくもの宜しいかと思います。

初回相談は無料です。

マネーフォワード会計、freee以外の会計ソフトの方でもご相談可能です。

料金は、事業内容、決算の進捗、ご依頼の時期に応じてお見積りになり、直前のご相談になればなるほど、高めの料金となっております。

期限前5営業日前まで受け付けておりますので、お気軽にご相談下さい。

【相談無料】まずはお気軽に問い合わせください

弊社(税理士法人Accompany)では、これまで数多くの急な決算のご依頼に対応してきた実績があり、記帳代行から決算書・税務申告書の作成、税務署への提出まで期限内にスピーディーに行うためのノウハウがございます。

「法人決算を依頼しようか迷っている」「法人税の申告書のつくり方が分からない」という方は、ぜひ一度、ご相談いただけたら幸いです。(初回相談は無料)。

福岡市に拠点を置いておりますが、オンライン(Zoomや電話)対応も可能なため、全国どちらの地域の方でもお気軽にご利用いただけます。

シミュレーションなどのご希望がありましたら、ぜひお問い合わせください。

\24時間365日受付中 /

『年1回の決算書作成・税務申告』の内容・料金については、下記のページをご覧ください。

【法人の決算書作成・税務申告についてはこちら】

【個人事業主の確定申告についてはこちら】

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。