役員報酬の税金負担を年間50万軽減、配当を使ったオーナー還元方法を解説

税務・節税

中小企業がオーナーである社長の生活費としての支払いは、一般的には、役員報酬の経費として支払うの行うのが一般的だと思います。

中小企業がオーナーである社長の生活費としての支払いは、一般的には、役員報酬の経費として支払うの行うのが一般的だと思います。

しかし、役員報酬として支給する場合に特に気になるのが、社会保険料の負担の大きさではないでしょうか。

役員報酬を支払う場合、役員報酬の金額に対して、会社負担、個人負担を合計すると約30%の社会保険料が発生してしまうからです。

さらに所得税、住民税の負担が生じるため、仮に850万円の利益を全額役員報酬とした場合、社会保険料、所得税、住民税を合計すると301万円、35.4%もの税金負担等が生じてしまいます。

役員報酬を支払った場合の社会保険料、所得税、住民税の支出をどうにか抑えることができないか…

今回は配当の節税効果を利用して、法人と社長の各種税金負担を減らし、法人と社長の手取りを増やす方法について説明したいと思います。

【相談無料】まずはお気軽に問い合わせください

税理士法人Accompanyでは、法人と社長の各種税金負担に関してのご相談を承っております。

「法人と社長の手取りを増やしたい…」という方は、ぜひお問い合わせください。

初回相談は無料です。

まずはこちらのフォームよりお問合せをお待ちしております。

通常、中小企業の社長=株主であるため、株主への配当として社長への支払を行うことが可能です。

しかし、配当は、経費にすることはできません‥

しかも、21.6%~34.8%の法人税を支払った残りから配当を支給するため、一般的にはあまり用いられない方法だと思います。

ただ、配当には、配当控除という節税効果があります。

この配当の配当控除の節税効果を活かし、850万円の利益を配当と役員報酬の組み合わせで支給した場合、850万円の利益、役員報酬年額740万円とした場合に比べ、税金等の負担額を年間301万円⇒245万円へと約56万円削減し、負担率を35.4%⇒28.8%へと6.6%抑えることが可能です。

年間56万円を10年間トータルで考えると560万円の節税効果になります。

これらを数値で示すと以下のようになります。

850万円の法人の利益を「役員報酬のみに配分」と「配当と役員報酬に配分」する場合の利益の配分方法の比較

| 単位:万円 | 役員報酬を支給する場合 | 配当+役員報酬 | 差額 |

| ①役員報酬 | 737 | 74 | △663 |

| ②社会保険料 | 113 | 14 | △99 |

| ③法人税 | 0 | 171 | +171 |

| ④配当 | 0 | 590 | +590 |

| ⑤法人利益合計 ①~④合計 |

850 | 850 |

「役員報酬のみに配分」と「配当と役員報酬に配分」する場合の社長の手取り額の比較

| 単位:万円 | 役員報酬を支給 | 配当と役員報酬を支給 | 差額 |

| ①役員報酬 | 737 | 74 | △663 |

| ②配当 | 0 | 590 | +590 |

| ③額面の金額 ①+② |

737 | 664 | △73 |

| ④社会保険料 | △113 | △14 | +99 |

| ⑤所得税 | △36 | △8 | +28 |

| ⑥住民税 | △40 | △38 | +2 |

| ⑦控除合計 ④+⑤+⑥ |

△189 | △60 | +129 |

| 社長手取額合計 ③+⑦ |

548 | 604 | +56 |

以上のように法人で生じる850万円の利益を「役員報酬のみに配分」する場合に比べ「配当と役員報酬に配分」することで、③額面上の金額は、役員報酬737万円⇒664万円(役員報酬74万円+配当590万円)へ73万円減少します。

しかし、「役員報酬のみに配分」する場合に比べ「配当と役員報酬に配分」することで、に社会保険料を含めた税金負担を少なくし、⑦控除される税金等の金額は、189万円(社会保険料113万円+所得税36万円+住民税40万円)⇒60万円(社会保険料14万円+所得税8万円+38万円)へ129万円減少します。

結果、社長の手取りが「役員報酬のみに配分」する場合の548万円(額面737万円-控除される税金等の額189万円)に比べ、「配当と役員報酬に配分」すると604万円(額面664万円-控除される税金等の額60万円)へ増やすことができます。

この配当による節税を理解して、実際に活用するには、まず、「法人側で負担する税金等」と「社長側で負担する税金等」の種類とその内容について理解する必要があります。

★【相談無料】まずはお気軽に問い合わせください

税理士法人Accompanyでは、配当を使った節税に関してのご相談を承っております。

「もっと話を聞きたい!!」という方は、ぜひお問い合わせください。

初回相談は無料です。

まずはこちらのフォームよりお問合せをお待ちしております。

役員報酬と配当、法人側で負担する税金等について

まず、全体像について理解する必要があるため、法人における役員報酬、社会保険料、法人税、配当の関係について説明したいと思います。

文書にすると分かりにくいため、図を使って説明します。

法人側で負担する支出は、③役員報酬に対する社会保険料、⑤法人税の2つになります。

役員報酬を増やせば増やすほど、社会保険料が増加し、役員報酬を減らせば減らすほど、⑤の法人税が増加することになります。

法人税は、④の税引前当期純利益の金額によって税率が異なります。

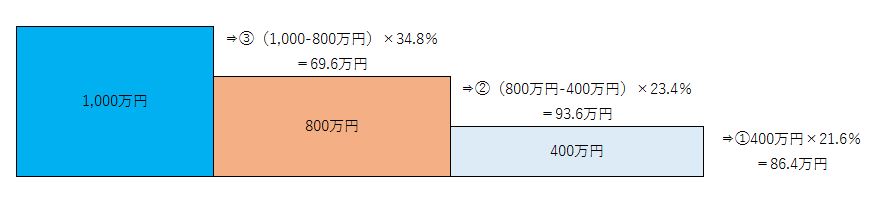

仮に④の税引前当期純利益の金額が1,000万円の場合の法人税額は以下の図のようになります。

この場合の会社が負担することとなる法人税は①86.4万円+②93.6万円+③69.6万円=249.6万円

④の税引前当期純利益の金額によって以下のように税率が異なります。

~400万円部分については、税率が21.6%

400万円~800万円部分については、税率が23.4%

800万円~部分については税率が34.8%

上記は実質的な法人税の負担割合を表す、実効税率をベースで計算しています。

配当による節税が可能になるもうひとつのポイントは、この法人税の税率です。

社会保険料の料率が30%であるのに対して、法人税率は利益が400万円未満の部分に対しては、21.6%と社会保険料率より低いため、この配当による節税が可能となります。

役員報酬と配当に対して社長側で負担する税金等

役員であり、株主である社長は、「役員報酬」及び「配当」を受け取ることになります。

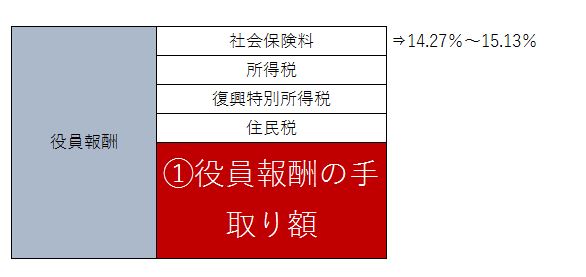

まず社長の役員報酬に対する税金や社会保険料の負担は以下の図のようになります。

役員報酬の場合、社会保険料の負担が生じることになり、社長が40歳以上の場合、法人側と個人側の料率の合計が15.13%+15.13%=30.26%となり、負担割合が非常に高くなります。

役員報酬年額が600万円の場合、600万円×30.26%=181万円の社会保険の負担が生じることになります。

そして、181万円の半分ずつ折半し、90万円ずつを法人側で費用負担、社長の役員報酬からの天引きという形で負担することなります。

この配当と役員報酬の支給を使った節税のポイントは、この社会保険料を下げる点です。

社会保険料の負担額である月額である63,000円未満に、上記事例では62,000円と低い役員報酬月額を設定することで社会保険料を下げつつ、役員報酬に対する所得税、住民税を抑えます。

上記事例では、役員報酬年額737万円に対する会社負担個人負担の社会保険料合計額が226万円になるのに対し、役員報酬年額74万円に対する会社負担個人負担の社会保険料合計額が28万円と社会保険料負担合計が198万円少なくなっています。

一方、配当に対する税金負担の内訳は、以下の図のようになります。

配当は、21.6%~34.8%の法人税を負担した後の65.2%~78.4%を原資として株主に支払うことになります。

通常、配当に対しては5%~40%の所得税、所得税に対して2.1%の復興特別所得税、10%の住民税の税金負担が生じることなります。

そして、ここからもう一つのポイントです。

配当には社会保険料がかからず、かつ、法人で負担する法人税と個人で負担する所得税、住民税の2重課税を防止するための税制である「配当控除」を使うことができます。

この「配当控除」は、配当金額の10%を所得税から控除することができます。

また、住民税では配当金額の2.8%を控除することができます。

よって、約500万円までの配当に対しては、所得税、復興特別所得税はゼロとすることができ、通常10%の住民税を7.2%の負担とすることができます。

配当を使った節税のその他のメリットと注意点

配当を使い、役員報酬に対する社会保険料、各種税金の削減方法について説明してきました。

配当を使ったその他のメリット

この方法によれば決算書の税引後当期純利益から配当を行うため、上記の社会保険料削減をメインとした効果の他、決算書上の利益は役員報酬のみで支給する場合比べ、大きくなり、金融機関からの与信上のメリットがあります。

また、役員報酬は毎月同額で支給する必要がありますが、配当は以下の会社法のルールを守れば自由に配当金額を設定することができるため、役員報酬に比べると自由度が高い制度です。

そして、繰越利益剰余金の金額が多額になっており、株価の高い法人は、この配当を計画的に利用することで株価を抑えることが可能です。

配当を行う場合の注意点

配当は、利益を会社の所有者である株主に分配するための制度で、会社の財産を脅かすような配当を行うことはできず、株主へ配当を行うには、以下の会社法上のルールによって行う必要があります。

・貸借対照表上の繰越利益剰余金の金額の範囲内で配当を行う

・純資産が300万円未満を下回る場合には配当できない

・配当金額の10分の1を利益準備金に積立てる(資本金の4分の1に達するまで)

・同種類の株式に対して平等な配当を行う(A株主とB株主が同じ株式を保有している場合には、A株主とB株主に同条件で配当を行う)

・配当を行うには、株主総会決議が必要

よって、繰越利益が少ない会社は、配当を行うことができません。

そして、社会保険料が下がる=将来の年金の減額につながります。

また、配当を使った節税=配当控除を行うには、確定申告が必要です。

これらのメリットや注意点を踏まえて配当を支給すれば、中小企業でも配当は使える制度になると思います。

是非ご活用ください。

★【相談無料】まずはお気軽に問い合わせください

税理士法人Accompanyでは、役員報酬と配当を使った節税に関してのご相談を承っております。

「もっと具体的な話を聞きたい!!」という方は、ぜひお問い合わせください。

初回相談は無料です。

まずはこちらのフォームよりお問合せをお待ちしております。

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。