仮想通貨の利益と損失が税金計算上、どのように取り扱われるのかについて説明しています。

ビットコイン、イーサリアム、リップルなどの仮想通貨の取引を行っている方は、年間相当数になる方も多いかと思います。

年間の各取引では利益が出る売買取引や仮想通貨同士の交換取引もあれば、一方では、損失がでる売買取引、仮想通貨同士の交換取引があるかと思います。

本ブログでは、確定申告を行う際の仮想通貨によって生じた利益と損失の計算の方法と仕組みについて説明しています。

仮想通貨の税金の計算方法

まず、仮想通貨の税金の計算方法は以下のようになっています。

年間の仮想通貨の利益×税率(所得税率+住民税率)=仮想通貨の利益に対する税金

利確した「年間の仮想通貨の利益」に対して「税率」が掛けられ「仮想通貨の利益に対する税金」が計算される仕組みです。

税金の計算のベースとなる「年間の仮想通貨の利益」は次のように計算されます。

年間の仮想通貨の利益=年間の仮想通貨の売却金額(仮想通貨同士の交換も含む)-売却した仮想通貨の取得価格-年間の必要経費

下記の記事では、仮想通貨同士の交換の詳しい説明をしています。

売却した仮想通貨の取得金額は移動平均法によって計算します。

移動平均法による計算は複雑になるため、総平均法による計算も認められています。

下記の記事では、総平均法と移動平均法の違いの詳しい説明をしています。

年間の利益と損失は相殺できるのか

次に年間の仮想通貨の売却した利益と損失を相殺して計算することができるかについて説明しています。

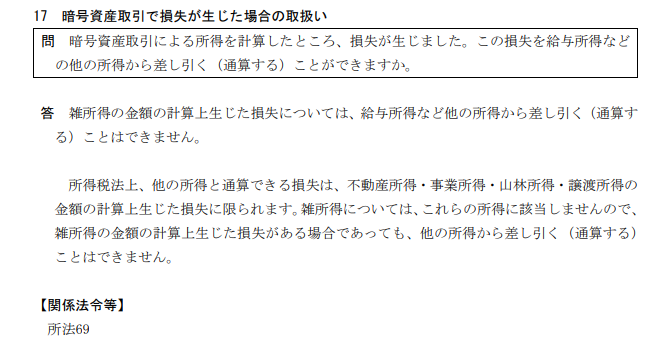

令和2年12月に国税庁から公表された「暗号資産に関する税務上と取扱いについて(FAQ)」を参考に考えてみます。

その一部がこちらです。

これを読んでみると「雑所得の金額の計算上生じた損失については、給与所得など他の所得から差し引く(通算する)ことはできません。」との記載があります。

仮想通貨取引は、通常「雑所得」という区分で税金が計算されます。

この国税庁の発表は、仮想通貨ででた損失は、給与収入と合計して税金を計算することができないことを示しています。

給与収入、不動産収入など他の種類のプラスの所得との相殺はできませんが、仮想通貨取引同志の利益と損失の相殺は可能です。

例えば、1月10日に行った取引のビットコインの10万円の利益と3月5日に行なったイーサリアムの損失15万円は相殺することができます。

確定申告時の注意点

確定申告時で手間がかかり、ミスが生じやすいのは、何といっても「仮想通貨の年間利益」の計算になります。

「仮想通貨の年間利益」の計算において何より重要なのは「年間の取引かかる情報を網羅的に収集すること」です。

単一の取引所での売買の場合は、複雑で大変になることはありませんが、複数通貨取引、多数の取引所、海外取引所、個人売買、IPOなど取引のバリエーションが増えると、

年間の取引かかる情報を網羅的に収集することが大変です。

少額だから…、めんどくさいから…などあるかもしませんが、仮想通貨に関する税率は、金額が大きくなれば所得税と住民税を合わせれば、15.105%~最大55.945%にもなります。

下記の記事では、仮想通貨の利益ごとの税金計算の詳しい説明をしています。

最近では「クリプタクト(Cryputact)」といった仮想通貨の利益を自動で計算ツールなどありますので、ぜひご活用ください。

弊所の確定申告サービスの料金は下記のページをご確認ください。

※仮想通貨のお問い合わせについては現在受付停止中です(2025年6月26日更新)

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。