最近、良く聞くようになったICOの確定申告時の取り扱いについて説明しています。

日本初のICOとなったCOMSAが話題になっているようですし、ICOで購入できるトークンも色んな種類があるようですし、その発行企業は世界を含めると相当数あるようです。

株式発行とICOの違いと共通点や昨年末ようやく国税庁から仮想通貨の取り扱いが発表され、確定申告が近づいてきていますので、国税庁の発表を踏まえ、税金上の取り扱いについて説明しています。

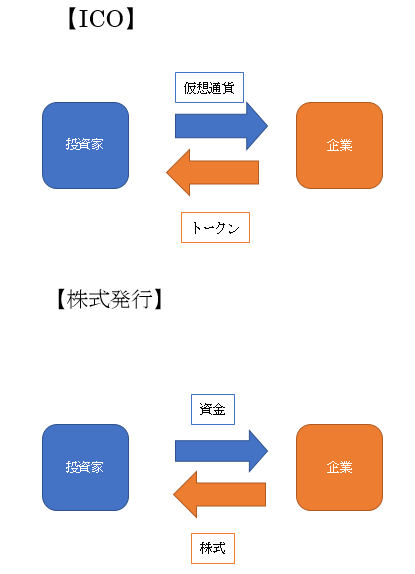

ICOとは、株式発行との違いは

ICOとは、企業の資金調達の一種で、ICO参加者である投資家は、仮想通貨を企業へ出資し、その対価としてトークンを入手する仕組みです。

一方、ICOと比較されやすい企業の資金調達の一種である株式発行は、通常現金を企業へ出資し、その対価として、その企業の発行する株式を入手する仕組みになります。

通常株式発行を行う場合に、発行する側の企業の状況を決算書などを使って、投資家へ説明したり、株主総会を開く必要があるなど各種手続きが法律的に必要となります。

一方、ICOでは現在そのような手続きが法的に現状必要とされていないこともあり、企業側からすれば、法的にはハードルが低い資金調達となります。

株式出資もICOも投資家側からすれば、色んなリターン、将来の値上がりに対する利益、配当を期待して行う点では共通しています。

ただ、株式出資の場合、経営に参加する権利である株主総会での議決権や会社解散時の残った財産を受け取る権利があるのに対し、ICOの場合、経営に参加する権利はなかったり、会社解散時に解散時の残った財産を受け取る権利がないのが異なります。

ICOに参加した場合の税金の取り扱いについて

ICOに参加し、トークンを受け取った側の確定申告時の税金の取り扱いについて検討してみます。

現在、ICOに参加した場合については国税庁から特に明確な取扱いは出ていませんので、12月1日に発表された「仮想通貨に関する所得の計算方法等について」を参考に検討していきます。

その国税庁の発表では、以下の2つの記載があります。

①保有している仮想通貨で他の仮想通貨を購入した場合には、購入時点でのレートで保有している仮想通貨を売却したものとして税金を計算する旨の記載があります。

②保有している仮想通貨で商品を購入した場合には、購入時点でのレートで保有している仮想通貨を売却したものとして税金を計算する旨の記載もあります。

仮想通貨で商品を購入した場合とは、仮想通貨が通貨としての役割を果たした時、つまり、仮想通貨以外のモノやサービスに変わった場合を指すと考えられると思います。

ICOでは、投資家が保有する仮想通貨を企業へ出資し、その見返りにトークンを受け取ることになります。

ここでICOで受け取ったトークンを仮想通貨に含めるかどうかが問題になります。

トークンを仮想通貨に仮に含めるとした場合、確定申告での取り扱いは、①よりトークンを受け取った時点で仮想通貨を売却したものと同様になります。

仮にトークンを仮想通貨に含めないとした場合、仮想通貨でトークンを購入したと考え、確定申告での取り扱いは、②よりトークンを受け取った時点で仮想通貨を売却したとの扱いになると思います。

ですから、ICOに参加した場合、税金の対象になってしまうのではないかと考えています。

つまり、含み益がある仮想通貨でICOに参加し、トークンを受け取った場合、仮想通貨取引で税金がかかってしまうのです。

そして、トークンを受け取った時に仮想通貨のレートがトークンの取得した金額となり、トークンを売却した時に売却金額との差額が利益となると考えています。

個人的には、換金ができないトークンを購入した時点で税金がかかるというのは、制度的にはいかがなものかと思います‥

ICOを行った方は、ICOの時のレートをチェックし、いくらの利益が出ているか、税金がどのくらいになりそうかどうか確認する必要があると思いますので、確定申告を行う方は、ご注意ください。

色んな考え方があるかと思いますので、一つの考え方としてとらえていただければと思います。

確定申告時には、所轄の税務署又は税理士に必ずご相談ください。

弊所の仮想通貨取引の確定申告料金表はこちら

※仮想通貨のお問い合わせについては現在受付停止中です(2025年6月26日更新)

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。