経営力向上計画の認定で3000万の設備投資で最大576万円の節税できる理由について解説

設備投資を行う際に中小企業等経営強化法にもとづく経営力向上計画を作成し、認定を受けた場合、具体的にどのくらいのメリットがあるのかについて説明しています。

経営力向上計画の認定を受ければ、以下の2つの優遇税制のメリットを受けることができます。

・固定資産税の特例‥3年間固定資産税が2分の1へ

・中小企業経営強化税制‥設備投資額の100%償却又は、設備投資額の11%の税額控除

ここでは、資本金3000万円以下で、1000人以下の従業員の法人が、仮に3,500万円の機械装置の設備投資を行った場合、経営力向上計画を作成し、認定を受け、固定資産税の特例、中小企業経営強化税制の2つの優遇税制の純粋な節税メリットは以下のようになります。

即時償却は単なる経費の前倒しなので、減価償却費による節税額は、下記のメリットには含めず税額控除による節税額のみで考えます。

| 単位:万円 | 先端設備等導入計画に該当しない | 先端設備等導入計画に該当 |

| 固定資産税の特例のメリット | 53 | 106 |

| 中小企業経営強化税制のメリット | 401 | 401 |

| 経営力向上計画の節税メリット | 454 | 507 |

なぜ、このような節税メリットになるのか、即時償却は優遇税制のメリットに含まないのか、税額控除を用いる場合のくりこしできるかどうかなどについて説明しています。

固定資産の特例のメリット‥固定資産が3年間2分の1orゼロ

固定資産税の特例は、取得後3年間は固定資産税が通常の2分の1になる優遇税制です。

固定資産税は、設備投資により購入した資産の耐用年数に応じて決定される減価率を加味した金額に対して1.4%を掛けた金額になります。

耐用年数10年の3,500万円の機械装置の設備投資を行った場合の設備投資後の3年間の償却資産税は、優遇税制が無い場合と固定資産税が2分の1になった場合は以下のようになります。

| 1年目 | 2年目 | 3年目 | 合計 | |

| 通常の固定資産税 | 439,500 | 349,000 | 277,100 | 1,065,600 |

| 2分の1になった場合の固定資産税 | 219,700 | 174,500 | 138,500 | 532,700 |

| 差額⇒メリット | 219,700 | 174,500 | 138,500 | 532,700 |

経営力向上計画の認定を受けることによる3年間、固定資産税が2分の1になった時のメリットは、1,180,900円が半分になり、トータル532,700円になります。

そして、さらにこの固定資産税の減税メリットが大きくなるのが、平成30年の7月ごろより、スタートする「先端設備等導入計画」です。

先端設備等導入計画に該当する市町村では、固定資産税が3年間、ゼロとなります。

固定資産税が3年間、完全免除となるのです。

先端設備等導入計画とは、国から「導入促進基本計画」の同意がある市町村で、経営力向上計画を作成し、認定を受け、設備投資を行うことでこの免除を受けることができるようになります。

早い市町村で平成30年7月以降の募集開始となるようです。

全国の各市町村の先端設備等導入計画に関する以降はこちら

先端設備等導入計画の同意がある市町村で経営力向上計画を作成し、認定を受け、設備投資を行い、固定資産税が3年間免除となれば、固定資産税の優遇税制のメリットは3年トータルで1,065,600円になります。

中小企業経営強化税制のメリット‥設備投資額の100%償却=即時償却又は、設備投資額の11%の税額控除

次に中小企業経営強化税制のメリットについて説明していきます。

中小企業経営強化税制は、以下の2つから1つを選択する優遇税制です。

①即時償却、100%減価償却

②11.45%~11.61%の法人税の税額控除

仮に3,500万円の設備投資を行った場合の期間トータルで考えた時の①の即時償却を行ったことによる法人税の節税額は、1,225万円になるのに対し、②の税額控除の場合は、1,626万円の節税を行うことができます。

| 即時償却による節税メリット | 税額控除による節税メリット | メリット差額 |

| 1,225万円 | 1,626万円 | 401万円 |

以降で詳しく、このメリットに違いがなぜ生じるのかについて説明していきます。

①のメリットの即時償却は、分かりやすいメリットで購入した年、年度に設備投資額を全額経費にできる制度です。

⇒設備投資額を全額経費計上

一方、②のメリットの税額控除は分かりにくく、設備投資に関して、通常通りの減価償却を行い、更に法人税を設備投資額×11.45%~11.61%(率は都道府県、市区町村によって異なります)の金額少なくできる制度です。

⇒設備投資額を減価償却費で経費計上+設備投資額×11.45~11.61%の法人税の減額

中小企業庁のパンフレットなどには、「取得価額の10%が税額控除できる」の記載がありますが、この10%は法人税の国税のみに関する記載になります。

法人税は、国税、県税、市区町村税の3つに分かれており、県税と市区町村税の税率は行政ごとに異なります。

ちなみに福岡県福岡市の県税と、市民税の税率は以下のようになっています。

県税は、国税×3.2%~4.0%

市区町村税は、国税×11.3%~12.1%

よって、国税が10%下がれば、県税、市町村税も下がるため、福岡県福岡市ですと県税、市町村税の下がった分も合計すると11.45%~11.61%の税額控除になります。

即時償却と税額控除のどちらのメリットを選択すべきか

一般的に中小企業経営強化税制の即時償却を選択するために経営力向上計画を作成し、認定を受けている方が多いように感じます。

即時償却のメリットは、経費の前倒しで短期的な法人税を少なくできるメリットであるのに対し、税額控除のメリットは、実質的な設備投資額の値引き効果となる長期的な法人税を少なくできるメリットとなります。

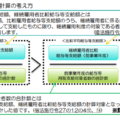

分かりにくいと思いますので、耐用期間中における法人税の減少額のメリットを表にして比較してみます。

| 法人税減少効果 | 即時償却を選択した場合のメリット | 税額控除を選択した場合のメリット |

| 即時償却 | 設備投資額×法人税率※ | ゼロ |

| 耐用年数期間中の減価償却費合計 | なし | 設備投資額×法人税率 |

| 税額控除 | なし | 設備投資額×11.45%~11.61%の法人税率 |

| 耐用年数トータルの節税メリット合計 | 設備投資額×法人税率 | 設備投資額×法人税率+設備投資額×11.45%~11.61%の法人税率 |

※法人税率:21.6%~36.76%‥都道府県、市区町村・利益金額によって異なります

耐用年数の期間トータルで考えると、「設備投資額×11.45%~11.61%の法人税率」分だけ、税額控除を選択した方が節税額が大きくなります。

設備投資額3,500万円、定率法10年の場合で法人税率が35%の場合で即時償却と税額控除の場合で法人税の節税額が具体的にどれくらい異なるか、比較してみます。

単位:万円

| 年数 | 即時償却のメリット | 税額控除のメリット | |||||

| 即時償却 | 即時償却×35% | 即時償却メリット合計 | 減価償却費

|

減価償却費×35% | 税額控除による節税 設備投資額×11.45% |

税額控除メリット合計 | |

| 1 | 3,500 | 1,225 | 1,225 | 700 | 245 | 401 | 646 |

| 2 | 560 | 196 | 196 | ||||

| 3 | 448 | 157 | 157 | ||||

| 4 | 358 | 125 | 125 | ||||

| 5 | 288 | 101 | 101 | ||||

| 6 | 230 | 81 | 81 | ||||

| 7 | 229 | 80 | 80 | ||||

| 8 | 229 | 80 | 80 | ||||

| 9 | 229 | 80 | 80 | ||||

| 10 | 229 | 80 | 80 | ||||

| 合計 | 3,500 | 1,225 | 1,225⇒即時償却の法人税減少額トータル | 3,500 | 1,225 | 401 | 1,626⇒税額控除の法人税減少額トータル |

即時償却を選択すれば、投資初年度に1,225万円の法人税を少なくすることができ、投資初年度以降は、減価償却費がゼロなので法人税が少なくなることはないので、10年間合計の法人税減少額は1,225万円となります。

一方、税額控除を選択すれば、投資初年度に減価償却費により245万円、税額控除により401万円法人税が少なくすることができ、その後、減価償却費が継続するので、法人税減少効果が継続し、10年間合計の法人税減少額は1,626万円となります。

つまり、税額控除を選択したほうが、401万円=税額控除の金額分だけ、法人税の節税額が大きくなるのです。

耐用年数全体で考えた時は、即時償却を行う場合と中小企業経営強化税制を使わず、通常の減価償却費を行う場合とでは、法人税に変わりはありません。

ただ、税額控除を選択する場合で注意すべきは、設備投資額の10%の金額が、当期の法人税(国税の部分)の20%を超えた場合、その超えた部分については、1年のみ繰越することができますが、1年繰越し、翌年で使いきれなかった場合には、税額控除できず、税額控除のメリットを最大限生かすことができません。

2年間で使いきれなかった場合には、税額控除メリットを放棄せざる得ない!

固定資産税の特例と中小企業経営強化税制の節税メリット合計はいくらか

これまでのことを踏まえて、先端設備等導入計画に該当する場合とそうでない場合で仮に3,500万円の設備投資を行った場合の純粋な節税メリットは以下のようになります。

即時償却は単なる経費の前倒しなので、減価償却費による節税額は、下記のメリットには含めず税額控除による節税額のみで考えます。

| 単位:万円 | 先端設備等導入計画に該当しない | 先端設備等導入計画に該当 |

| 3年間の固定資産税の特例のメリット | 53 | 106 |

| 中小企業経営強化税制のメリット | 401 | 401 |

| 経営力向上計画の節税メリット | 454 | 507 |

この経営力向上計画の節税メリットを最大限生かすには、経営力向上計画の認定を12月末か事業年度末のいずれか早いタイミングに行う必要がありますので、設備投資を行う予定の企業の方は、お早めに経営力向上計画申請手続きを進められてください。

3年間の固定資産税の特例についての詳しい説明はこちら

中小企業経営強化税制について詳しい説明はこちら

弊所の経営力向上計画の申請料金表はこちら

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。