減価償却費とは、「金額が高いモノ」を購入した場合に経費にしていくときの経費の名前です。

「金額が高いモノ」とは、青色申告の場合は一つ当たり30万円以上、白色申告の場合は10万円以上のモノになります。

会計の言葉で、「固定資産」といいます。

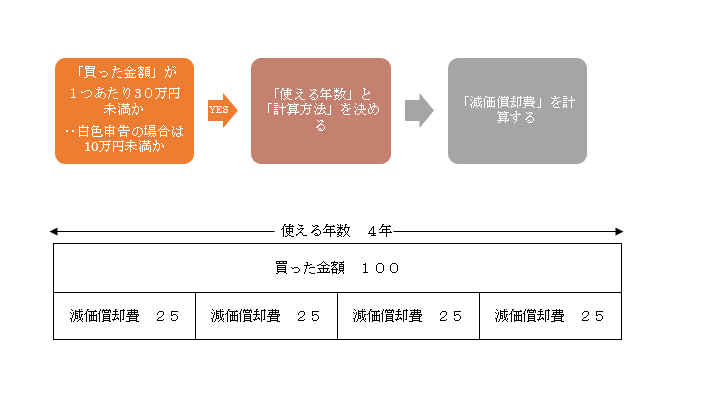

「買った金額」を「使える年数」に分けて、経費にしていきます。

「買った金額」と「使える年数」と「計算方法」を決めることで減価償却費の計算をすることができます。

■「買った金額」とは

固定資産を購入した際にかかる付随費用は、運賃や購入手数料があります。

この付随費用は固定資産に含めるのか、経費で落とすことができるのかを検討する必要があります。

■「使える年数」とは

「使える年数」は税金に関する法律で決まっています。

自由に決めると税金の額を操作できるからです。

法律で決まっている「使える年数」を「耐用年数」といいます。

買ったモノの種類や構造によって「耐用年数」が決まります。

例えば、事務所用建物であれば、鉄筋と木造では、一般的に鉄筋の方が長持ちします。

長持ちするほうが「耐用年数」は長くなります。

鉄筋の事務所用建物の耐用年数:50年 木造の事務所用建物の耐用年数:24年

種類ごとに決められた耐用年数の表に耐用年数を調べます。

■「計算方法」とは

減価償却費の計算方法は2通りあります。

ここで上記で決めた耐用年数が必要となります。

①定額法…毎年同じ金額を経費にする方法

②定率法…早いタイミングで経費にする方法

個人事業主の方は、届出を行わない場合には、「定額法」となります。

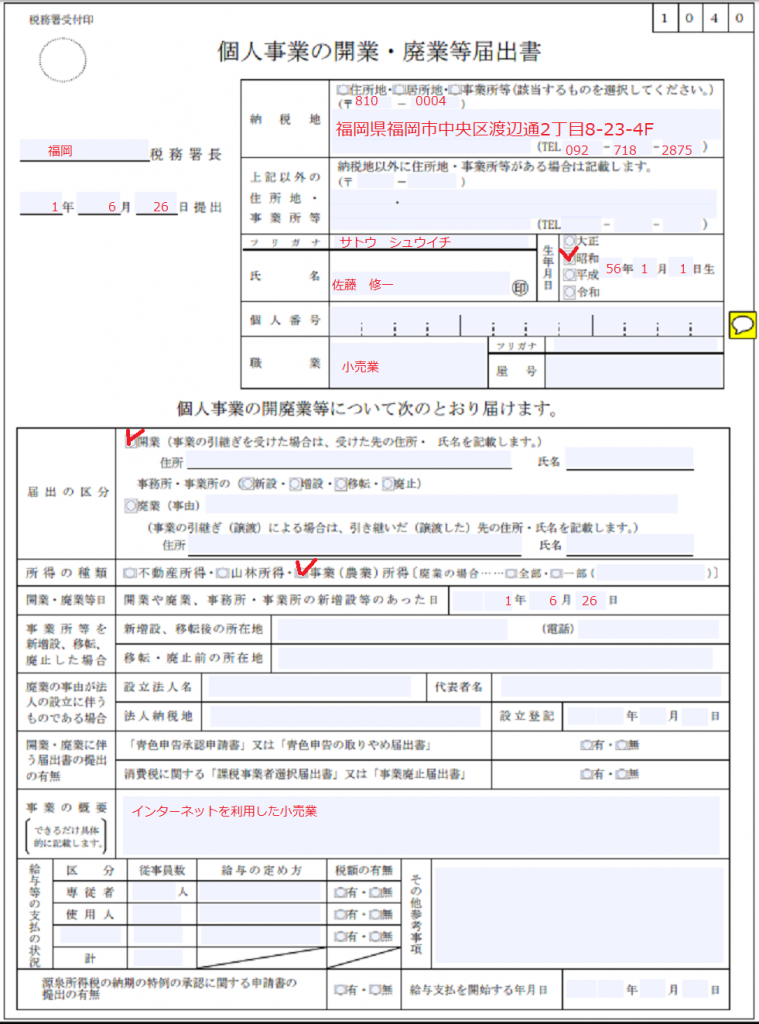

個人事業主の方は、定率法を選択するには、こちらの税務署に届出を行う必要があります。

税金面では定率法の方が有利となります。

下記のページで、定額法と定率法でどのように経費の金額と税金の金額が変わるかご説明します。

■減価償却費の計算方法

計算方法が定額法か定率法かによって計算方法が異なります。

定率法が少し分かりにくいと思います。

①定額法の減価償却費=購入金額÷「耐用年数」

②定率法の減価償却費=帳簿価格(購入金額-前年度末の減価償却累計額)×定率法の償却率

減価償却累計額とは、購入してから本年度までに減価償却費として経費にした金額の合計です。

定率法の償却率は「耐用年数」によって決まっています。

事例で説明します。

120万円のモノを買った場合で耐用年数が3年の場合

定率法の償却率 0.667

・定率法の場合

1年目 減価償却費40万円=120÷3年 減価償却累計額40万円

2年目 減価償却費40万円=120÷3年 減価償却累計額80万円(前年度減価償却累計額40+40)

3年目 減価償却費40万円=120÷3年 減価償却累計額120万円(前年度減価償却累計額80+40)

3年合計 減価償却費120万円=40+40+40

・定率法の場合

1年目 減価償却費80万円=120×0.667 減価償却累計額80万円

2年目 減価償却費27万円=(120-1年目減価償却累計額80)×0.667 減価償却累計額107万円(前年度減価償却累計額80+27)

3年目 減価償却費13万円=(120-2年目減価償却累計額107)×0.667 減価償却累計額120万円(前年度減価償却累計額107+13)

3年合計 減価償却費120万円(=80+27+13)

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。