マル経融資の制度内容と金利や融資条件、必要書類について解説

日本政策金融公庫のマル経融資のご案内です。

マル経融資の正式名称は、「小規模事業者経営改善資金」です。

このマル経融資の最大のメリットは、金利の低さです。

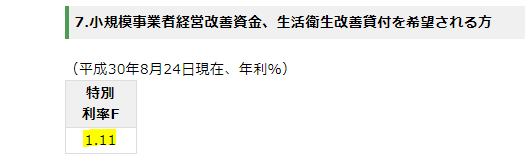

マル経融資の金利は1.11%

平成30年8月現在、マル経融資の金利は1.11%です。

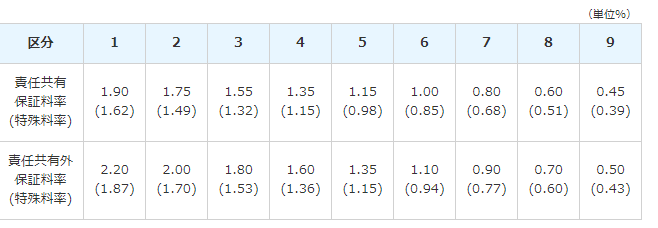

福岡県の保証協会付きの融資だと以下のように0.45%~2.2%保証料が利息に加わります。

福岡県の保証協会付きの融資だと以下のように0.45%~2.2%保証料が利息に加わります。

保証協会付きの融資だと利息+保証料<1.11%になることはかなり業績が良い会社でないと難しいでしょう。

また、プロパーの場合でも関係が良好で業績が良い会社でないと1.11%を切る金利で融資を受けることは簡単でないかと思います。

マル経融資の融資限度額、保証人は

マル経融資の融資限度額は、運転資金、設備資金など資金使途に関わらず2000万円となっています。

そして、返済期間は設備資金が10年(据え置き期間2年)、運転資金7年(据え置き期間1年)です。

また、マル経融資は、担保が必要なく、連帯保証は不要です。

つまり、法人の場合でも法人代表者の連帯保証なく、融資を受けることができる制度で、経営者の負担が少ない融資制度と言えます。

マル経融資を利用できる条件

マル経融資を受けるための条件は、以下のようになっています。

①従業員数が20人以下(商業・サービス業の場合5人以下)

②原則6ヶ月以上の商工会議所等の会員であり、経営指導を受けている

③最近1年以上、同一の商工会議所等の地区内で事業を行っている

④所得税、法人税、事業税及び都道府県民税や市町村民税を全て納めていること

⑤日本政策金融公庫の非対象業種でないこと

非対象業種:農業、林業、漁業、金融・保険業(保険媒介代理業及び保険サービス業を除く)、不動産業のうち住宅及び住宅用の土地の賃貸業、非営利団体、一部の風俗営業、公序良俗に反するもの、投機的なもの など

以上がマル経融資の制度内容、融資を受けるための条件になります。

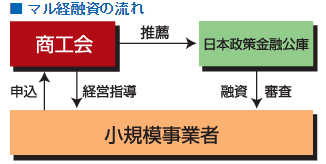

マル経融資の流れ

通常、マル経融資を受ける場合、商工会議所又は、日本政策公庫へ申込を行います。

マル経融資の申込時の必要書類

設備資金の場合には、見積書が必要となります。

また、個人事業主と法人の方の場合以下のように必要書類が異なります。

個人事業主の方

・企業概要書

・確定申告書 直近2期分

法人の方

・企業概要書

・登記簿謄本

・法人決算書 直近2期分

・試算表(決算後6ヶ月経過している場合)

マル経融資のメリット

最後になりますが、このマル経融資のメリットは、融資確率が高いことです。

商工会議所からの推薦があった場合には、かなりの確率で融資が下りるため、条件に合う方は出来る限り活用されてみてください。

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。