個人事業主の最高効果の節税「青色事業専従者給与」のメリットと注意点

税務・節税

法人に比べ、節税の方法が少ないといわれている個人事業主ですが、確かに法人ほど、個人事業主では節税できる方法の数は多くありません。

個人事業主の場合、1年間の儲かった金額である所得に対して「所得税」、「住民税」、「事業税」、「国民健康保険」4つがかかってきます。

そして、中でも所得税は最大45%もの税率になり、所得が高くなれば高くなるほど、非常に高い税金負担となってしまいます。

そして、節税には、お金を使って経費を増やす方法がありますが、結果キャッシュフローが悪化してしまいます。

節税に使ったお金>節税効果

そんな個人事業主でも世帯単位のキャッシュフローが一切悪化することなく、かなりの節税効果が見込める方法があります。

その節税方法が今回ご説明する「青色事業専従者給与」です。

税金負担が重たくなったとお感じの方は、法人設立・法人成りを検討する前にまず、青色事業専従者給与を使った節税を検討し、それでも法人設立した方がキャッシュフロー的に有利であれば法人設立を考えてみてください。

これまで、1000人以上の確定申告書を見てきましたが、そのほとんどがこの青色事業専従者給与のメリットを活かし切れていないと感じているからです。

よく見られるのが、専従者側で税金がかからないように「青色事業専従者給与を8万円に抑えてしまっている」確定申告書です。

しかし、事業主側の所得税、国保、事業税が高くなっている時は、まず、青色事業専従者給与による節税メリットを最大化するには月額8万円以上にすべきです。

また、このブログ後半では、青色事業専従者給与を活用し、税務調査で指摘を受けないよう手続きなどの注意点について説明しています。

まず、「青色事業専従者給与を月額8万円に抑えないと、専従者側で税金が発生するのでは?」と考える方も多いのではないでしょうか。

⇒専従者側で税金は発生するものの、専従者側で発生した税金額以上に事業主側で各種税金を大幅に減少させることができます。

ではこの方法が具体的どのくらいのメリットがあるのか事例で説明してみたいと思います。

目次

所得600万円の場合で青色事業専従者給与を月額25万円な節税額

所得金額が600万円、所得控除が130万円の場合で青色事業専従者給与が8万円の場合と25万円の場合で税金負担の違いを比較してみます。

| 単位:万円 | 8万円 | 25万円 | 差額 | |

| 事業主側 | 所得税 | 32.6 | 8.6 | △24 |

| 住民税 | 38 | 17.6 | △20.4 | |

| 事業税 | 13.9 | 3.7 | △10.2 | |

| 国保 | 74.3 | 68.3 | △6 | |

| 合計 | 158.9 | 98.3 | △60.5 | |

| 専従者側 | 所得税 | - | 7.7 | +7.7 |

| 住民税 | - | 15.6 | +15.6 | |

| 合計 | - | 23.3 | +23.3 | |

| 2名合計 | 158.9 | 121.7 | △37.2 | |

上記の表から、事業主側で青色事業専従者給与が8万円の時、総額158.9万円の税金負担となっています。

また、25万円の時、総額98.3万円の税金負担となり、総額で60.5万円の税金負担が減少されています。

一方、青色事業専従者給与が25万円の時、専従者側で総額23.3万円の税金負担が生じています。

よって、事業主側、専従者側の合計で考えると、青色事業専従者給与を8万円から25万円に増額することで年間総額37.2万円(60.5-23.3)の税金負担の減少につながっています。

これを3年で考えると111.6万円、5年で考えると186万円のメリットになり、長期的に考えるとこのメリット金額は相当な金額に上ることが分かります。

青色事業専従者給与を月額8万円以上で節税できる3つの理由

このような節税ができる理由を大きく分けると以下の3つになります。

- 所得を分散させることによる所得税率の低下

- 専従者側で事業税負担がないため、事業税負担を回避できる

- 給与所得控除=経費枠の発生による所得の減少

この青色事業専従者給与の金額の設定の仕方次第で、節税できる金額は大きく変わってきます。

上手に青色事業専従者給与の金額をするには、3つの仕組みを理解し、変化する事業内容に応じてご自身で設定できるようになる必要があります。

よって、以下で内容的に複雑な点が含まれますが、これから上記の3つについてそれぞれの詳しい仕組みついて説明します。

手間はかかりますが、世帯単位で考えたとき、個人事業主で長期に、かつ、お金を使わず最も高い節税効果を見込める方法だと考えています。

大変だと思いますが、ぜひ、ひとつひとつご理解されてみてください。

所得税率を下げることができる理由

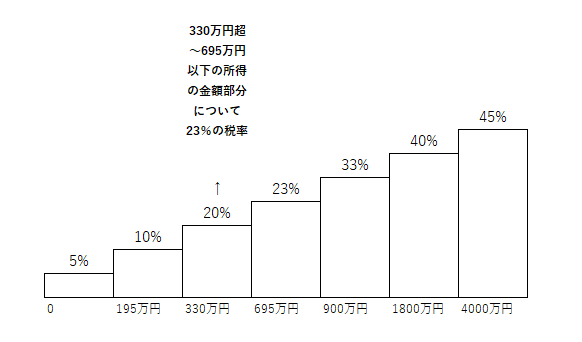

所得税率が下がる理由に、所得が高ければ高い税率になっていることが挙げられます。

所得税は課税所得が195万円以下の場合は5%ですが、課税所得が4000万円を超えると45%の税率にもなります。

よって、同じ100万円の所得の場合でも、少ない場合には5万円の所得税で済む場合もあれば、最大45万円の所得税になることもあります。

この所得税の所得が高くなれば高くなるほど、税率が高くなる性質を利用します。

事業主側の所得が高くなっている場合、専従者へ所得を分散させ高くなっている所得税を低下させることで所得税負担を少なくします。

仮に、所得税率が33%の人から所得税率5%の人に100万円の所得を分散することができた場合、100万円×28%(33%-5%)=28万円に相当する所得税負担を軽くすることができます。

事業税を回避できる理由

次に2つ目の事業税が回避できる理由ですが、事業税は、事業を行っている人のみにかかる税金です。

事業税は、売上から各種経費、さらに290万円控除した残りに対して、業種ごとに異なる税率(一般の事業は5%)が課せられます。

事業税=(売上-各種経費-290万円)×税率(一般の事業は5%)

この各種経費に専従者給与が含まれるため、専従者給与が増加すれば、事業税負担は少なくなります。

一方、事業税は、事業を行っている人のみにかかる税金なので、専従者側では発生することのない税金です。

よって、世帯単位で考えたとき、専従者給与増加分×5%の事業税負担を少なくすることができます。

仮に、200万円の専従者給与を増加させた場合、200万円×5%=10万円に相当する事業税負担を軽くできたことになります。

給与所得控除額で経費枠が生まれる理由

3つ目の専従者給与を支払うことで新たな経費枠が生まれる理由は、「給与所得控除額」が増加するためです。

この経費枠が生まれることによって、給与所得控除額×(所得税率+住民税率+国保料率)の税金負担を軽減することができます。

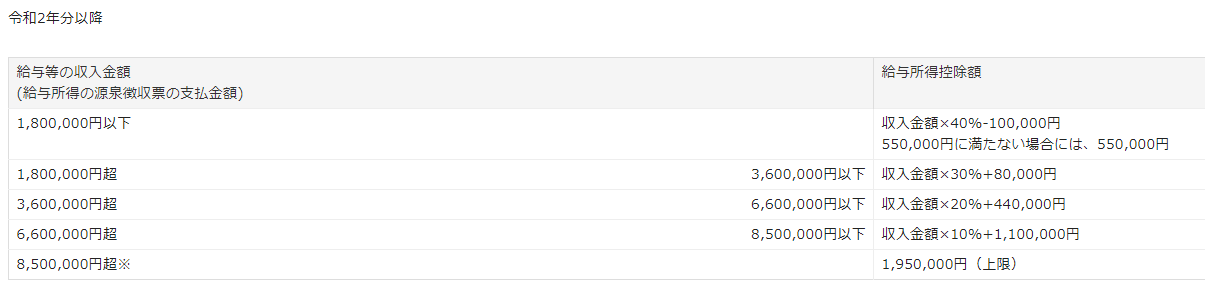

給与所得控除額とは、事業を行っている人が実額で経費を計算するのに対して、給与収入のある人向けの概算経費の控除の枠のことをいいます。

この給与所得控除額は、以下の表の計算式にも基づいて給与の金額に応じて増加します。

令和2年以降850万円以上の給与収入の場合には195万円の上限となっていますが、給与収入180万円以下の金額部分に対して40%、180万円超~360万円以下の金額部分に対して30%、360万円超~660万円の金額部分に対して20%、660万円超~850万円の金額部分に対して10%の給与所得控除額となっています。

仮に300万円の給与収入の場合、300万円×30%+8万円=98万円の給与所得控除額となります。

仮に、所得税率が20%、住民税率が10%、国保の料率が13.4%の場合、専従者給与が300万円の給与所得控除額98万円に対して少なくなる税金負担は、98万円×43.4%(20%+10%+13.4%)=42.5万円になります。

以上のように青色事業専従者給与を増額させることで、①所得税率の低下②事業税の回避③給与所得控除額の経費枠の3つの活用で個人事業主の税金負担を大幅に減少させることは可能です。

そして、所得の状況、専従者の業務の内容、勤務の実態に基づいて節税効果が高くなるよう専従者給与を設定していきます。

設定には、事業主側、専従者側の所得税、住民税、事業税、国保の金額を計算する必要があり、何度も何度もシュミレーションを繰り返す場合もあり、大変です。

しかし、その節税効果は1か月分の所得に相当する場合もあり、専従者給与の設定は手間暇かける価値のあるものだと考えています。

そして、青色事業専従者給与は、節税効果が大きい分、税務調査時に重点的に検討される事項の一つです。

青色事業専従者給与を増加させる場合の手続き面や金額決定面での注意点について説明します。

青色事業専従者給与を増加させる場合の税務調査対策の注意点

青色事業専従者給与は、以上のように税金負担を大幅に減少させることができ、事業主側でいつでもいくらにでも自由にコントロールできてしまうと、税務署から見れば問題です。

税務調査時に問題となる青色事業専従者について税務手続き上の注意点を以下にまとめました。

- 青色事業専従者給与金額の根拠を明確にする

- 青色事業専従者給与の金額変更時には「青色事業専従者給与に関する変更届出書」をすぐに税務署に提出する

青色事業専従者給与金額に対して給与計算を行い、振り込みを行う

専従者給与金額の金額の根拠を明確にする

青色事業専従者給与金額は、ベースは以下の3つを考慮し、決定することになります

- 労務に従事した期間、労務の性質及びその程度

- 他のスタッフ及び同種同規模の滋養の給与水準

- 事業の種類・規模及び収益の状況

特に、青色事業専従者給与金額の金額が月額30万円を超える場合など金額が大きくなる場合には、「なぜその金額にしたのか」について、具体的に「どんな業務をどこからどこまで行っているのか」、「週何回、何時から何時まで勤務しているのか」などの勤務の実態・内容や同業他社の給与水準などの資料・証拠をしっかり残すことが大切になります。

よって、実際の業務内容、業務期間・時間に沿わない専従者給与の設定を行うことはできないので注意してください。

青色事業専従者給与金額に関する変更出

青色事業専従者給与金額の変更の際には、変更した金額や変更した理由などを記載した「青色事業専従者給与に関する変更届出書」を遅滞なく届け出を行うように定められています。

青色事業専従者給与金額の支払いを開始する時に提出した届出書と同じものとなっています。

「遅滞なく」とは、明確にいつまでといった期限が明確になっていませんので、悩ましいですが、変更後1か月を目安に届出を税務署に行うことが安全です。

専従者給与金額の銀行振り込みを行う

当たり前の話に聞こえるかもしれませんが、専従者給与は、一般の従業員の方に対するものと同じ「給与」です。

当然給与は、事業主から見ればきちんと支払う義務が生じるため、専従者給与金額の帳簿上経理処理を行うだけでなく、しっかり専従者給与金額に対する源泉所得税の計算を行った上で給与計算に基づき、支払いを行った証拠を残すことをお勧めします。

支払った証拠を残すには、現金で支払った形より、手間はかかりますが、振り込みの方が証明力が増すため、特に専従者給与金額が多額である場合は、銀行振り込みで行った方が無難だといえるでしょう。

青色事業専従者給与を扶養の枠内に抑えず節税効果を高める方法のまとめ

青色事業専従者給与を月額8万円に抑えず、節税を行う方法について説明してきました。

節税は、お金を使って経費を増やす方法が一般的です。

但し、お金を使った結果、経費は確かに増えますが、「使ったお金以上に税金が少なくなることは絶対にありえません」

節税に使ったお金>節税効果

この青色事業専従者給与は、専従者への振り込みは生じますが、世帯単位でみるとお金は減少しない、お金を使わず使い方によっては多額かつ長期に節税できる数少ない節税の一つです。

節税効果を高めるためには①所得税率の低下②事業税の回避③給与所得控除額の経費枠の仕組みを理解し、所得税、住民税、国保、事業税を事業主側、専従者側でそれぞれ行う必要があり、非常に手間がかかります。

場合によっては、何度も何度もシュミレーションを行う必要があります。

ただし、それに見合う効果は得られる可能性はあるかと考えています。

特に法人設立前にぜひ、検討してみてください。

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。