こんにちは。税理士法人Accompany代表の佐藤修一です。

法人や個人事業主が業務用にパソコンを購入する機会は多くあるかと思います。

そのためもあってか、「節税のためにパソコンを購入しようと思うのですが…」という相談をいただくことが多いです。

重要なのは「いつ購入して、どのように経費化するか」です。

購入時の金額や会計処理の方法によって、節税効果や手元の資金への影響が変わります。

この記事では、パソコン購入による節税の基本的な考え方と、具体的な数値例を紹介します。

結論:節税になるけどキャッシュは出ていきます

パソコンを購入すると、経費として計上できるため節税効果が得られます。

しかし、節税は「支払う税金が減るだけ」の話であり、手元のお金が増えるわけではありません。

例えば、25万円のパソコンを購入した場合を考えると…

| 内容 | 金額 |

|---|---|

| パソコン代の支出 | ▲25万円(現金が減る) |

| 節税効果(税率30%と仮定) | +7.5万円(税金が減る) |

| 差し引きキャッシュ | ▲17.5万円 |

つまり、節税効果はあるものの、支出額以上にお金が返ってくるわけではなく、 実際には手元キャッシュは減ることになります。

パソコンを購入して節税をしようとする場合、支出しないで節税だけを実現することはできません。

そもそも節税目的は「手元により多くのキャッシュを残す」ことだと考えていますので、必要以上にパソコンを購入して節税をすることはおすすめできません。

・業務に必要なパソコンを手に入れつつ、

・税金を減らし

・手元に残るキャッシュの減少を最低限に抑える

このバランスを取れることが重要だと思います。

パソコン購入時のポイント

パソコン購入で節税効果を得るためには、次の4つを押さえておくことが大切です。

- 取得日と使用開始日の把握

パソコン代は、取得した年度の経費に含めることができます。

ただし、減価償却が始まるのは実際に事業で使用を開始した日です。

注文日や支払日ではないので、もし年度末に購入を検討している場合は、

年度末までに納品されて使用開始できる状態になったかで

その年度の経費にできるかどうかが決まりますので、ご注意ください。 - 取得価額の定義

本体価格だけでなく、送料や設置費、業務用ソフトウェア費用なども含める場合があります。 - 事業用かどうか

個人事業主の方で、私用と兼用の場合は按分が必要です。経費として全額計上できるのは、事業用分となります。 - 勘定科目と税務特例の選択

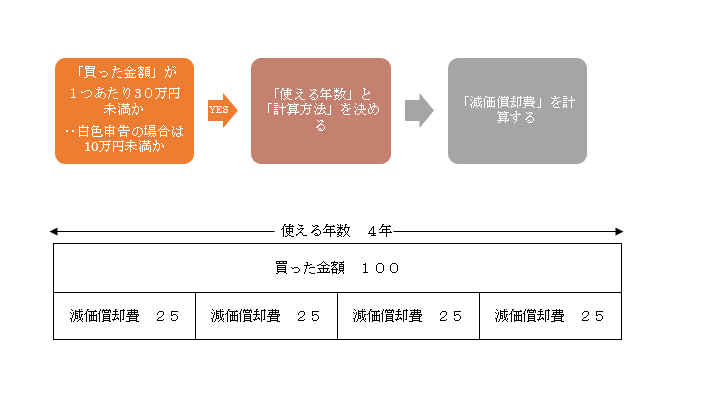

少額なら「消耗品費」、ある程度の金額なら「一括償却資産」や「工具器具備品」として処理します。

購入金額や選択する特例によって経費にできる金額が変わります。

金額別の経費処理と節税パターン

同じパソコン購入でも、金額によって節税効果やタイミングが変わります。

税率を30%と仮定して計算してみます。

①10万円未満:消耗品扱い・その年に全額経費OK

- 例:9万9,000円のパソコンを購入

- 経理処理:消耗品費として全額経費

- 節税効果:9万9,000円×30%=2.97万円

- 手元キャッシュ:購入時に9万9,000円減少

ポイント

購入した年度に全額経費化できるため、即効性のある節税が可能。ただし、翌年度以降に経費は残りません。

②10万円以上20万円未満:「一括償却資産」で資産計上・3年で経費計上

- 例:18万円のパソコンを購入

- 経理処理:「一括償却資産」で資産計上し、3年で均等割りした金額を減価償却費で経費へ

18万円÷3年=6万円 - 節税効果:法人税率30%の場合 →6万円×30%=1.8万円

- 手元キャッシュ:購入時に18万円減少

ポイント

10万円以上20万円未満の場合は、後述する「少額資産の特例」を選択することもできますが、「一括償却資産」を選択した場合、償却資産税の対象外となるため、他にも資産が多く150万円を超える場合は、一括償却資産を選択したほうが償却資産税上は有利になります。

③30万円未満:青色申告の場合は少額減価償却資産として全額経費計上OK

- 例:25万円のパソコンを購入

- 青色申告をしている中小企業の場合、「少額減価償却資産の特例」を使うと購入年度に全額損金算入可能

- 節税効果:25万円×30%=7.5万円

- 手元キャッシュ:購入時25万円減少

ポイント

少額減価償却資産の特例が使えるのは、年間合計300万円までとなります。

300万円まで余裕があるなら、もっとも節税効果を早く得られる方法です。

ただし、青色申告をする事業者が使える特例のため、青色申告でない場合は通常の減価償却となります。

また、少額減価償却を選択した場合は、償却資産税の対象となります。

④30万円以上:工具器具備品で計上して減価償却

- 例:40万円のパソコンを10月に購入

- 法定耐用年数4年

- 初年度の償却費(定額法):40万円÷4年×3/12=2.5万円

初年度の償却費(定率法):40万円×0.5×3/12=5万円 - 節税効果:2.5万円×30%=0.75万円 もしくは 5万円×30%=1.5万円

ポイント

使用開始した月から期末までの月数で按分するため、初年度は経費化が少なく、節税効果は分散されます。購入年度に大きな利益が出ていても、即効性は低めです。

また、定額法より定率法のほうが最初のほうに大きく経費化される償却の方法になります。4年間トータルの節税効果は変わりません。

ケース別まとめ

| ケース | 購入金額 | 経費化方法 | 購入年度の 経費額 | 節税効果 (税率30%) | 特徴 |

|---|---|---|---|---|---|

| ① | 9.9万円 | 消耗品費 | 9.9万円 | 約3万円 | 即時経費化、即効性あり |

| ② | 18万円 | 一括償却資産 | 6万円 | 1.8万円 | 償却資産税の対象外 |

| ③ | 25万円 | 少額減価償却資産の特例 | 25万円 | 約7.5万円 | 青色申告が要件。即時経費化、即効性ありだが償却資産税の対象 |

| ④ | 40万円 | 減価償却(4年) | 2.5万円(定額法)か5万円(定率法) | 0.75万円(定額法)か1.5万円(定率法) | 年度ごとに分散、償却方法により年度ごとの経費額は変動 |

実際の購入年度と翌年度以降の影響

- 消耗品や特例を活用すると、購入年度に経費を集中させて利益を圧縮できます。

- 高額購入の場合は、数年にわたって少しずつ経費化されるため、利益や税金への影響は分散します。

- 節税目的だけで購入タイミングや金額を決めると、手元キャッシュが不足するリスクもあるため注意が必要です。

まとめ

パソコン購入は節税になりますが、手元のキャッシュも出ていきます。

10万円未満はその年に全額経費、10〜30万円未満は一括償却や少額減価償却資産、30万円以上は減価償却で数年に分けて経費化します。

節税効果だけで判断せず、本当に必要か、支出タイミングやキャッシュフローも考えて購入することが大切です。

佐藤 修一

税理士法人Accompany 代表

(九州北部税理士会福岡支部所属:登録番号028716) 公認会計士・税理士。全国の中小企業にこれまでクラウド会計導入実績累計300社超、クラウド会計導入率70%超。2022年freee西日本最優秀アドバイザー、マネーフォワードプラチナメンバー。 (株)インターフェイス主催第18回経営支援全国大会優秀賞。 全国各地の中小企業に対して、会計から利益とキャッシュを稼ぐ力を高め、キャッシュフローを重視した節税提案、利益とキャッシュを稼ぐ力を高めるサポートや事業再生支援を行っている。 総勢30名のスタッフで「Warm Heart(温かい心)&Cool Head(冷静な頭)」をコンセプトに個々のお客様ごとにカスタマイズしたお客様に寄り添うサービスを提供している。